Warum die Türkei-Krise noch lange nicht vorbei ist

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- EUR/TRY - WKN: A0C3T8 - ISIN: EU0006169963 - Kurs: 7,02860 TL (FOREX)

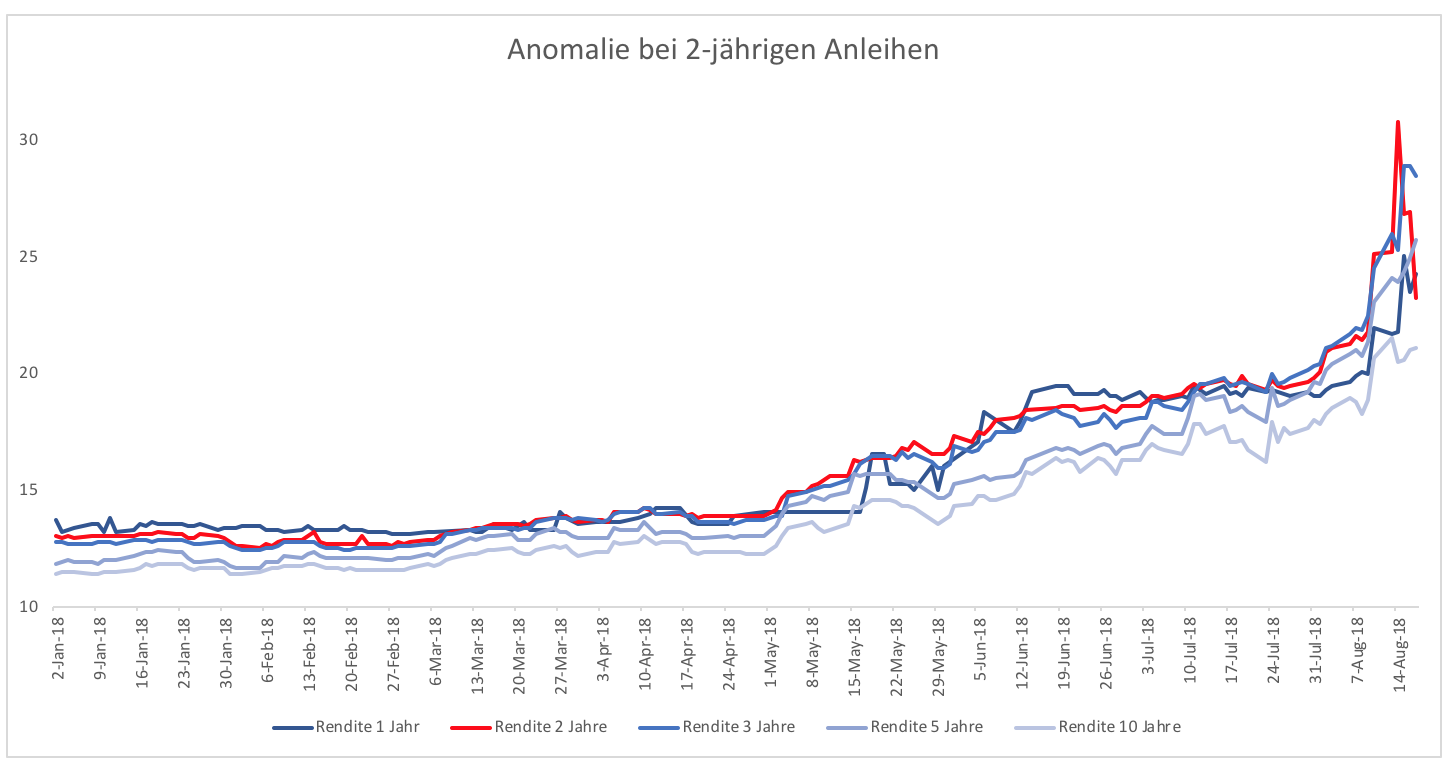

Nein. Die Krise ist noch lange nicht vorbei. Dafür gibt es mehrere Gründe. Kurzfristig kann sich die Lage etwas beruhigen. Vergangene Woche haben wir diesbezüglich erste Ansätze gesehen. Die Währung konnte sich deutlich von ihren Tiefs lösen. Nachhaltig scheint das aber nicht zu sein. Im Normalfall verlaufen in solchen Situation wie in der Türkei Zinsen und Währung parallel. Die Rendite für Anleihen steigt, wenn die Währung kollabiert. Erholt sich die Währung, gehen auch die Zinsen zurück. Das ist so bisher nicht zu beobachten.

Die Zinsen sind auch in der vergangenen Woche weiter gestiegen. Bis auf die Rendite der 2-jährigen Anleihen, die eine Anomalie darstellen, sind die Zinsen auf hohem Niveau geblieben (z.B. 10-jährige Anleihen) oder sogar weiter gestiegen (5-jährige Anleihen). Das deutet an, dass der Spuk noch nicht vorbei ist.

Die allerschlimmste Panik liegt vermutlich hinter uns. Jetzt droht ein Verlauf wie in Argentinien. Argentinien hatte seine Währung eine Zeit lang mehr oder minder fest an den Dollar gekoppelt, um die Abwertung zu stoppen. Die Kapitalflucht war irgendwann zu groß. Es wurde schlagartig um 25 % abgewertet. Dieser Schritt ist vergleichbar mit dem, was wie in der Türkei in der ersten Augusthälfte gesehen haben.

Seither kämpft die Notenbank gegen die Abwertung. Sie interveniert und hebt die Zinsen an. Immer wieder kommt es zu einer Abwertung von 5 %. Trotz aller Bemühungen geht es weiter bergab. Die Gründe dafür sind ähnlich wie in der Türkei.

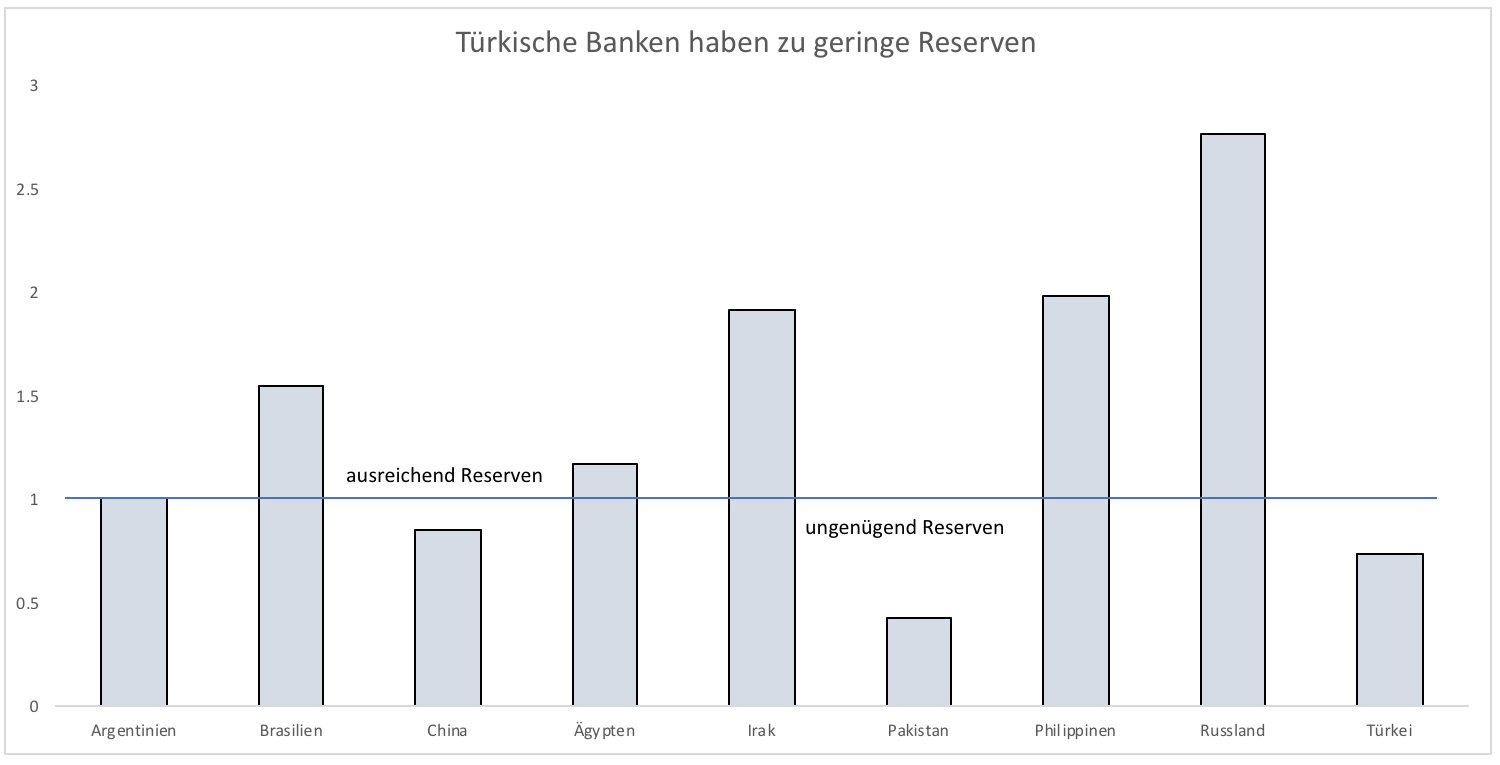

Da ist zum einen das Bankensystem. Banken sind teilweise wegen der Vergabe von Fremdwährungskrediten unter Druck. Hier spielen Reserven eine große Rolle. In Argentinien sind Banken mehr oder minder adäquat mit Reserven ausgestattet. In der Türkei ist das nicht der Fall (Grafik 2).

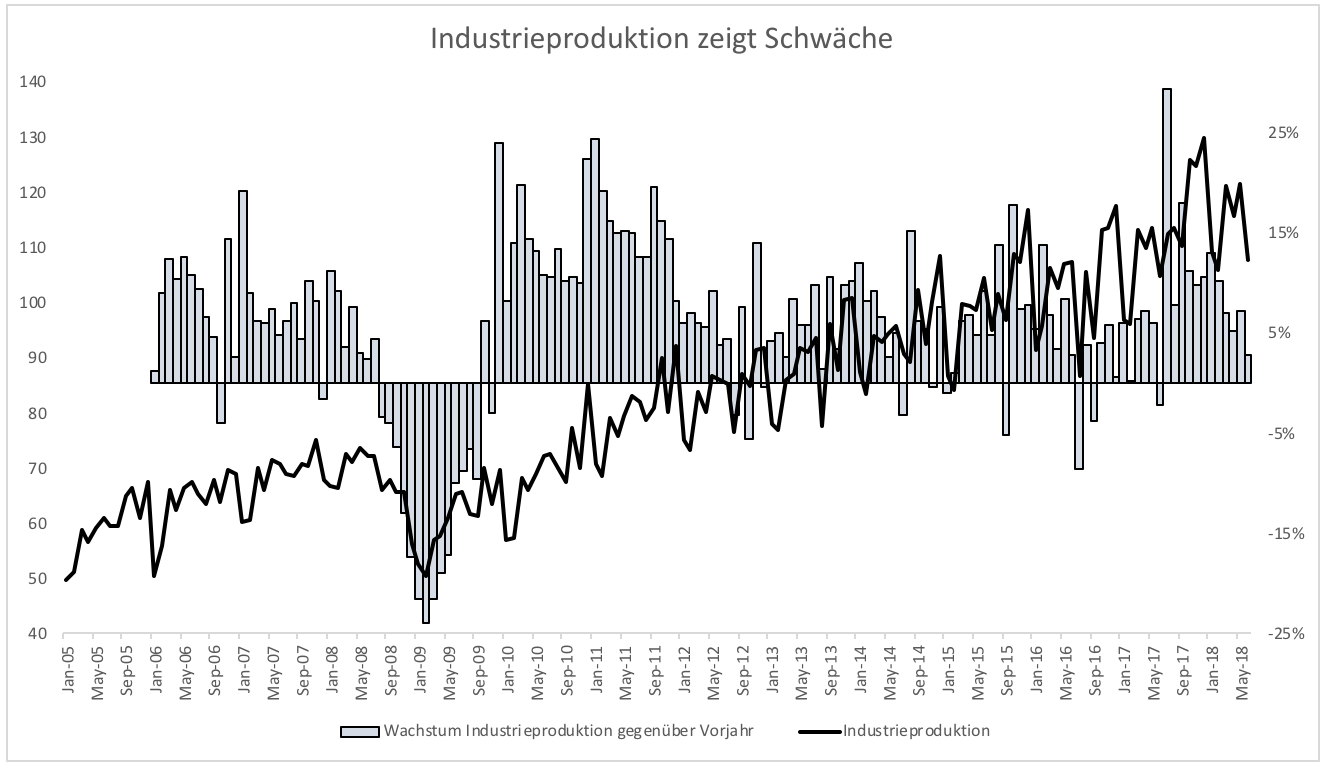

Schwache Banken kann kein Land gebrauchen, gerade die Türkei nicht. Das Kreditwachstum liegt bei fast 20 % pro Jahr. Dazu gelten je nach Bank 5-10 % der Kredite schon jetzt als faul. Ohne das Kreditwachstum kann die Türkei die Wirtschaft nicht am Laufen halten. Schon jetzt gerät die Industrieproduktion unter Druck (Grafik 3).

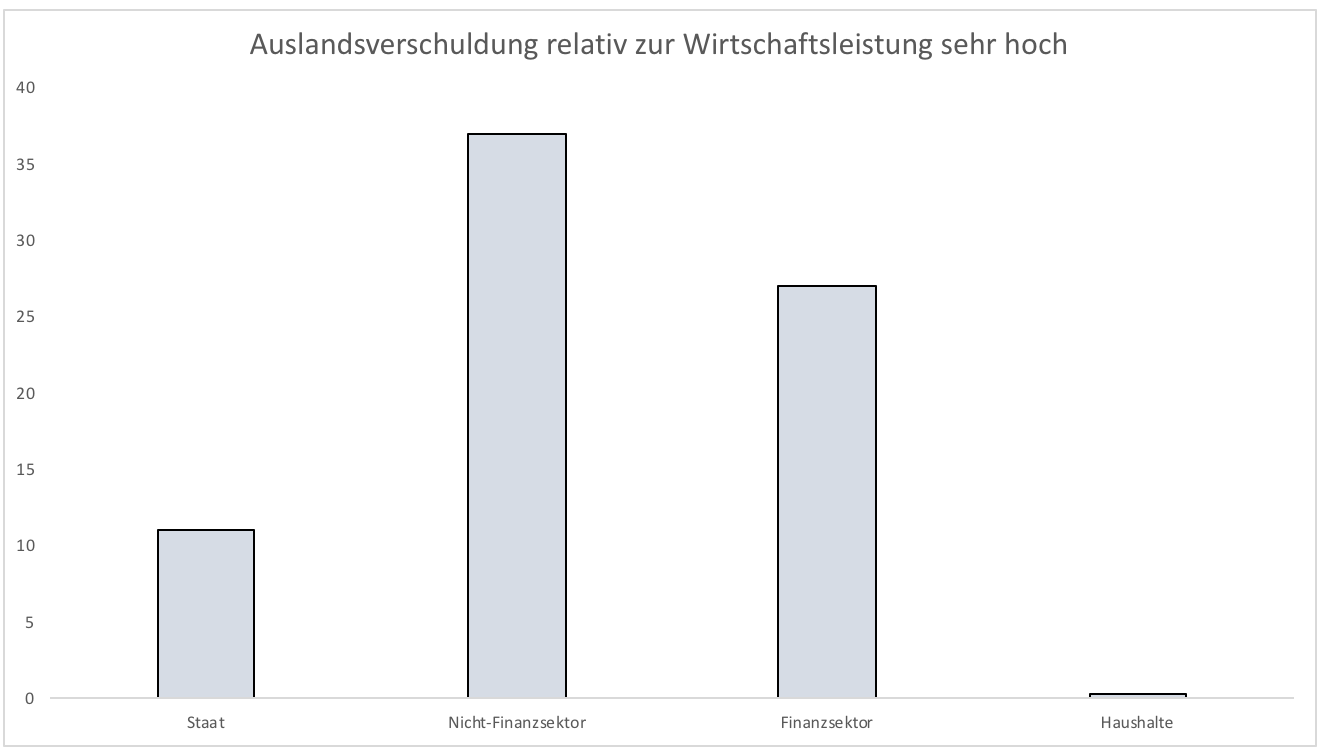

Eine lahmende Wirtschaft, hohe und steigende Inflation sowie Banken mit zu geringen Reserven sind nicht das Fundament einer starken Wirtschaft. Zu allem Überfluss ist die Türkei eines der Länder, die sich im Ausland am meisten verschuldet haben. Relativ zur Wirtschaftsleistung machen die Schulden über zwei Drittel aus (Grafik 4).

Vor allem Firmen (Nicht-Finanzsektor) sind in Fremdwährung verschuldet. Sie dürften Schwierigkeiten haben, die Kredite wegen der Währungsabwertung zu bedienen. Es droht eine Pleitewelle. Weder Banken noch Staat können hier einspringen und Fremdwährung hervorzaubern, um Unternehmen Liquidität zur Verfügung zu stellen. Die Türkei hat praktisch keine Währungsreserven.

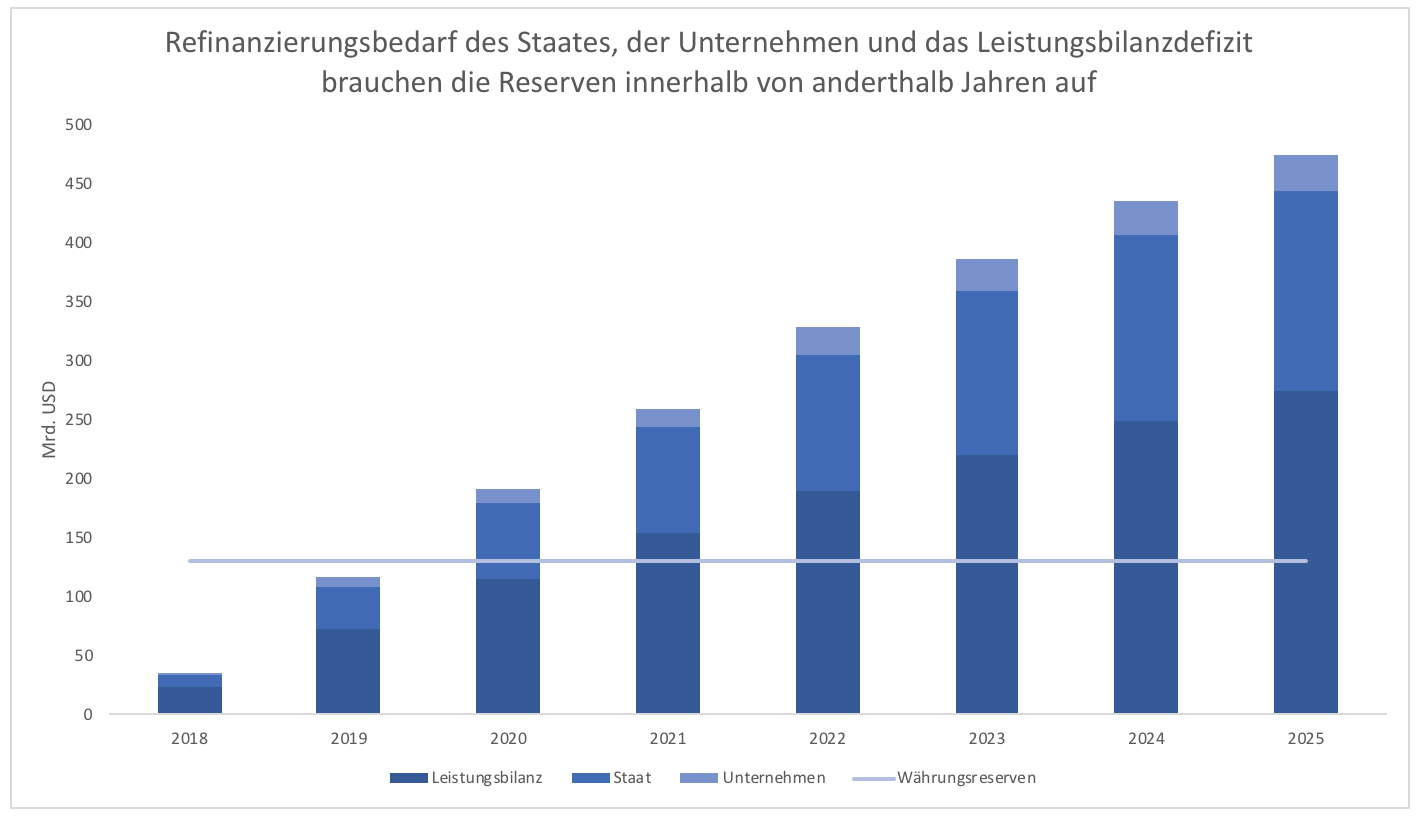

Die Währungsreserven liegen bei 130 Mrd. Die Auslandsschulden liegen bei 450 Mrd. Ein Großteil der Schulden sind Kredite. Hier kommt es darauf an, ob die Kredite verlängert werden können oder ob Schuldner die Kredite anderweitig refinanzieren können. Eine Rückzahlung ist nur möglich, wenn Lira in Fremdwährung getauscht werden. Geschieht dies, kommt die Lira weiter unter Druck.

Die Bereitschaft von Banken und Investoren, die Kredite zu refinanzieren, dürfte sich in Grenzen halten. Wirklich kritisch sind aber Anleihen. Ein Kredit lässt sich einfacher verlängern oder refinanzieren. Eine Anleihe hat ganz klare Zinstermine und ein Rückzahlungsdatum. Mit einer Bank kann man verhandeln, ohne als insolvent zu gelten. Werden Zinszahlungen bei einer Anleihe verpasst, werden Fakten geschaffen. Rating-Agenturen stellen eine Zahlungsausfall fest.

Die Türkei hat derzeit ein Leistungsbilanzdefizit von knapp 60 Mrd. pro Jahr. Bis Jahresende 2018 dürfte die Türkei noch zwischen 20 und 25 Mrd. brauchen, um die Importe zu finanzieren. Zusätzlich müssen Staat und Unternehmen Zinsen und Anleihen in der Höhe von 11 Mrd. zurückzahlen und bedienen. Allein daraus ergibt sich ein Fremdwährungsbedarf von 30-40 Mrd. bis Jahresende.

Im kommenden Jahr liegt der Bedarf aus Leistungsbilanz und Anleihen bei 80 Mrd. Die Fremdwährungsreserven liegen bei 130 Mrd., wobei nur die Hälfte davon wirklich liquide ist. Aller Voraussicht nach wird die Türkei sehr bald schlichtweg keine Reserven mehr haben (Grafik 5).

Der größte Schock ist vielleicht vorbei. Die Probleme bleiben. Die Reserven werden mit der Zeit aufgebraucht, insbesondere, wenn die Refinanzierung von Schulden scheitert. Wie in Argentinien ist daher davon auszugehen, dass es immer wieder neue Abwertungswellen geben wird.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.