Trading-Strategien: Das gefährliche Spiel mit der Vergangenheit

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Und kaum begann ich diese mit eigenem Geld zu handeln, schienen die Signale wie von Geisterhand zu versagen.

Irgendwann fand ich heraus, wo mein Denkfehler lag.

Ich interpretierte schlichtweg die Aussagen der Handelssysteme falsch.

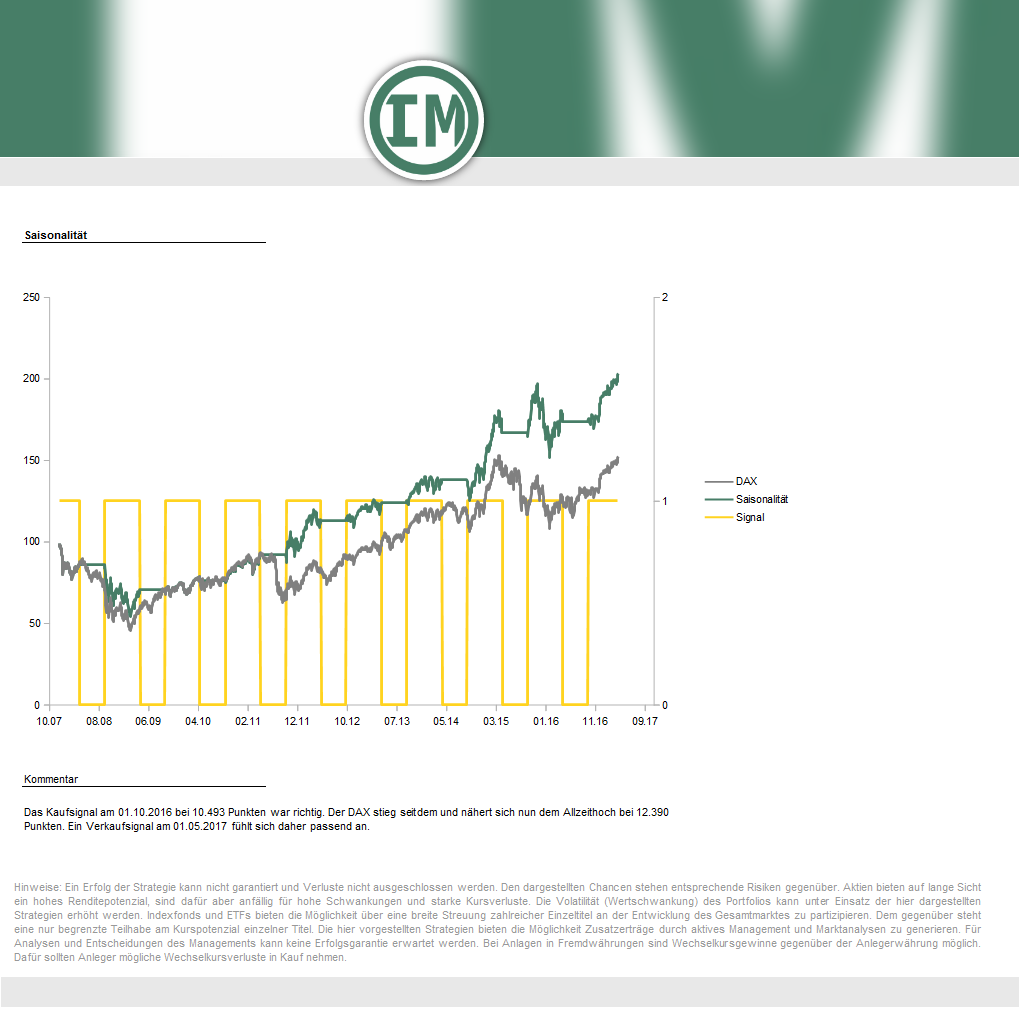

Nehmen wir eine Strategie, die ich auch in meiner Trading- und Investmentstrategie Index-Manager einsetze.

Die Saisonalität.

In Summe aller Jahre gibt die Strategie eine positive Rendite, wenn man ein Aktienportfolio im Mai verkauft und es im Oktober wieder zurückkauft. Wie genau die Strategie funktioniert und welche Gründe es gibt, warum die Strategie funktioniert, das habe ich in der Einführung zum Index-Manager beschrieben.

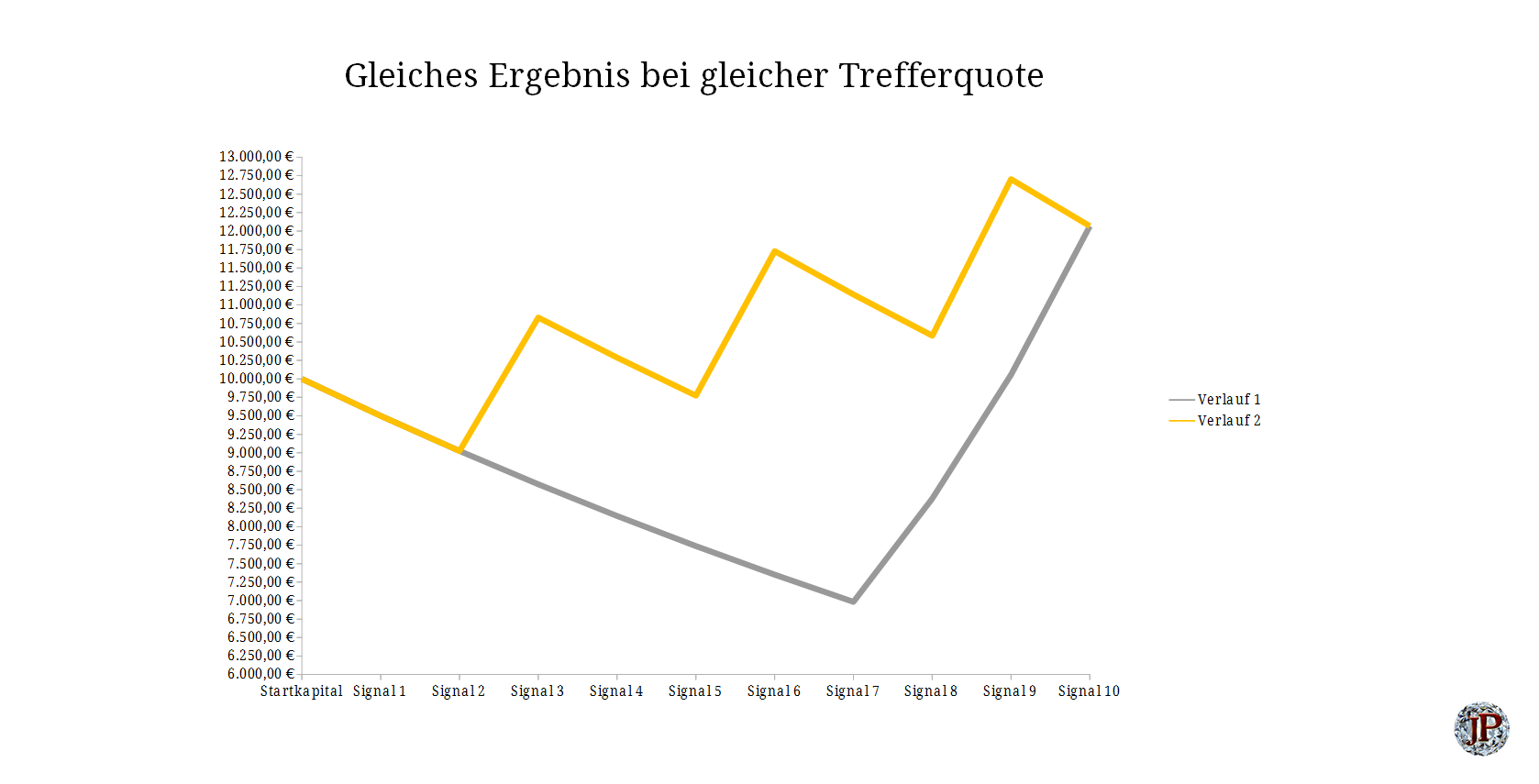

Mein Denkfehler war lange, aufgrund des Ergebnisses einer Strategie (z.B. dass Aktien in Summe aller Jahre von Mai bis Oktober schwächer tendieren), darauf zu schließen, dass die Kurse auch in diesem oder nächstem Jahr wieder ab Mai einbrechen müssten.

Ich leitete von einem durchschnittlichen Renditeergebnis eine einzelne Trefferqualität ab, was zu gravierenden Fehleinschätzungen führen konnte.

Vor allem verleiteten mich meine Handelssysteme zu einem Grad an "Over-Confidence", denn ich hatte ja die Statistik auf genau dieses Phänomen hin untersucht. Manchmal funktionierten Handelsstrategien erstaunlich oft hintereinander, bevor sie nur ein einziges Mal versagten und damit den typischen "Truthahn-Effekt" erzeugten. (Der Truthahn bekommt ein Jahr lang jeden Tag vom Metzger Futter, bis zum Tag vor Thanksgiving, dann kommt der Metzger nicht mit Futter, sondern mit dem Messer.)

Dazu ein Anekdote.

Ein Betrunkener steht unter einer Straßenlaterne und sucht etwas.

Ein Polizist kommt vorbei und fragt den Mann, was er denn verloren habe.

Der Mann antwortet: „Meinen Schlüssel.“

Nun suchen beide den Schlüssel.

Schließlich will der Polizist wissen, ob der Mann sicher sei, den Schlüssel gerade hier – unter der hell erleuchteten Laterne – verloren zu haben und jener antwortet:

„Nein, nicht hier, sondern weiter da hinten. Aber dort ist es zu dunkel zum Suchen.“

Die Message dieser kleinen Geschichte ist, dass wir manchmal an der falschen Stelle nach Lösungen für ein Problem suchen.

Im Fall meiner Tradingsysteme versuchte ich von einem zu erwartenden Ergebnis einer Strategie auf die Trefferquote zu schließen.

Das ist aber wie Äpfel mit Birnen vergleichen.

Diese Eigenschaft, das Fehlinterpretieren der Vergangenheit, nannte der Psychologe Paul Watzlawick einmal die Ursache für die größten Katastrophen in der Menschheitsgeschichte.

Ein Beispiel.

Nur weil die 200-Tagelinie häufig einen Crash anzeigt, heißt das noch lange nicht, dass es auch beim nächsten Kreuzen der Kurse mit dieser "magischen" Linie zu einem Ausverkauf kommen wird.

Auch in der Natur kommt dieses Verhalten vor.

So gibt es Wanderameisen, die ohne festen oder dauerhaften Nestbau auskommen, also als Nomaden durch die Wälder ziehen.

Nach ihnen wurde ein Phänomen in der Verhaltensforschung, das „Army Ant Syndrome“ benannt. Bei ihrer besonderen Jagdstrategie (daher werden sie auch „Killerameisen“ genannt) kann es jedoch vorkommen, dass die vorauseilenden Kundschafter (die über Geruchsspuren eine Orientierungsstrecke bauen) zufällig wieder das Ende des eigenen Ameisenvolks erreichen. Was folgt ist ein grausamer Fehler der Natur, dass sich ganze Ameisenpopulationen so lange im Kreis bewegen, bis sie zugrunde gehen.

Und obwohl es unter diesen Ameisen zu einzelnen Katastrophen kommt, hat sich dieses Verhalten für die gesamte Art anscheinend als eine erfolgreiche Überlebensstrategie erwiesen.

Auch beim Trading versuchen wir oft die Antworten auf ein einzelnes Problem (z.B. der Frage wie sich die Kurse in den nächsten Monaten entwickeln werden) in der Vergangenheit der Kurse zu finden und drehen uns dabei manchmal solange im Kreis, bis wir der Börse den Rücken kehren oder pleite sind.

Ein anderes Beispiel dafür:

Nur weil es in der Geschichte der USA unter jedem der 17 republikanischen Präsidenten innerhalb der ersten zwei Jahre zu einer Rezession kam, heißt das noch lange nicht, dass es auch unter Donald Trump zu einem Einbruch des US-Wirtschaftswachstum kommen wird.

Das wäre eine zu einfache und irreführende Interpretation der Vergangenheit. Denn wenn es schief geht, hätte ich meine Entscheidung auf Basis einer einzelnen Datenreihe getroffen. Ginge es gut, würde ich auf die gute Strategie verweisen, die auch schon 17 Mal in der Vergangenheit funktioniert hat.

Doch könnte ich mir sicher sein, dass diese Serie niemals reißt?

Bevor mir also die Erkenntnis kam, dass ein durchschnittliches Renditeergebnis keine sichere Aussage über einen einzelnen zukünftigen Wendepunkt geben kann, wurde ich immer wieder von den Ergebnissen meiner Handelsstrategien enttäuscht.

Heute weiß ich, dass z.B. die Saisonalitätsstrategie ein gutes und solides Handelssystem ist, aber es mir keine garantierte Aussage über den Verlauf des Aktienmarktes in diesem oder dem nächsten Sommer geben kann.

Früher hätte ich daraufhin im Mai alle meine Aktien verkauft und große Short-Wetten gegen den Markt abgeschlossen. Das kann gut, aber auch furchtbar schief gehen. Letztlich ist es auch ein bisschen Zufall ob die Kurse in den Sommermonaten abstürzen.

Denn obwohl es den Saisonalitätseffekt gibt, kommt es immer wieder zu Mai-Oktober-Perioden, in denen der Aktienmarkt keine Schwäche zeigt. Ein singuläres Ereignis, ein einzelnder Datenpunkt unterliegt eben auch anderen externen Faktoren (z.B. Politik, Events, Notenbanken, Naturkatastrophen, Kriege usw.) die in meiner Saisonalitätsstrategie keine Berücksichtigung finden können (da sie vielleicht noch nie zuvor eingetreten sind).

Trotz einer sorgfältigen Analyse kommt es so immer wieder zu einzelnen Totalausfällen, in denen meine Strategie versagt. Und dennoch langfristig einen Mehrwert erzeugt.

Diese Erkenntnis frustriert mich jetzt nicht mehr, sondern hilft mir besser mit meinen Handelssignalen zu arbeiten. Ich kenne die Stärken und Schwächen meiner Börsenstrategien und möchte sie trotzdem nicht missen. Denn letztlich sind es diese Konzepte die mir helfen meine Emotionen zu kontrollieren und damit einen Weg durch die Märkte zeigen. Heute gebe ich daher nicht gleich eine Handelsstrategie auf und suche an anderer Stelle nach einer noch besseren Lösung, nur weil ich ein oder zweimal "falsch" liege.

Viele Grüße

Jakob Penndorf

HIER geht es zu meinem neuen Trading- und Investment-Desktop Index-Manager (kostenlos): gmtr.ly/4Jn0jox2z

Folgen Sie mir auf Guidants! Ich veröffentliche dort regelmäßig Beiträge zu allgemeinen Finanzthemen

Leider oder zum Glück gibt es an der Börse keinen Free Lunch.

Solche Straddle Strategien bei erwarteten Gaps sind sehr sehr teuer da die Emittenten den Spread vorher extrem vergrößern und am Ende nichts mehr übrig bleibt. Nimmt man zwei Eurex Optionen dafür kann es passieren, dass durch die stark sinkende implizite Vola nach dem Ereignis Put und Call im Wert sinken.

Strategien mit mini Gewinnen und potentiellem (sicheren) Totalverlust findet man haufenweise auf Ayondo oder MQL. Sie haben alle eines gemein. Sie schmieren früher oder später komplett ab.

Banken und Investmenthäuser haben Abteilungen voller Spezialisten um automatisierte Handelssysteme zu entwickeln, den heiligen Gral gibt es aber auch dort nicht denn wenn eine Strategie aufzugehen scheint beginnt der Markt diese zu antizipieren und die Ergebnisse sind langfristig nicht mehr konsistent. Und jetzt finde mal eine gute Strategie als Privatanleger....

Trading ist harte Arbeit mit der Fähigkeit immer dazuzulernen und flexibel zu bleiben. Außer man möchte auf 40 Jahre anlegen und beten dass die Welt genauso läuft wie die letzten 40 Jahren.

Hallo Weidmann,

Ihre vorgestellte Strategie ist ein interessanter Ansatz, aber um, wie Sie meinen, immer zu gewinnen muss

1. der Zeitpunkt des Ausstiegs auch immer so gewählt sein, dass das Retracement bald einsetzt, da ansonsten das verbleibende Zertifikat gegen Sie läuft.

2. muss das Retracement mindestens zweimal die Transaktionskosten und den Spread verdienen, um zunächst den BEP zu erreichen.

Sind Ihre Ein- und Ausstiege willkürlich?

Grüße, anweb

Wenn ich lese, dass "Emotionen" eine Rolle spielen, dann kommt mir der Gedanke, dass das Depot wohl so niedrig kapitalisiert ist oder die Positionsgröße so hoch, dass Schweissausbrüche ob nächsten Monat noch die Miete bezahlt werden kann unweigerlich die Folge sind. Auf Dauer sind Anlagen, statt Spekulationen immer die bessere Wahl aber dazu braucht man eben auch Kapital. Wer das nicht hat muss spekulieren.