Statt Stürmen, Herbst-Rallye?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Ich gebe zu, ich hatte die Hoffnung, dass der DAX sein am 6. Juli gerissenes Gap von 16 Punkten im DAX-Future nicht mehr unbedingt schließen würde. Gaps sind Abstände zwischen Schluss- und Eröffnungskursen, die häufig erst durch Erreichen des einstigen Schlusskurses geschlossen werden müssen, bevor ein Markt wieder Tritt fast. Warum, das erschließt sich mir auch nicht, doch die Historie belegt dies eindeutig.

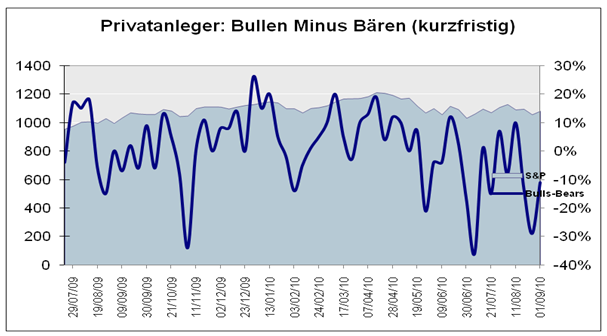

Doch wie auch immer, ich wurde enttäuscht. Die Korrektur vom Jahreshoch bei 6.385 fiel heftiger aus als gedacht. Doch nun ist dieses Gap geschlossen, und der Markt soweit bereinigt. Zwar gibt es noch ein 13-Punkte Gap vom 26. Mai, doch darauf spekulieren, dass der Markt auch dieses noch schließt, würde ich nicht. Auch im Frühjahr 2009 blieb ein Gap offen, das nie mehr geschlossen wurde. Ausnahmen sind an der Börse die Regel, wie wir wissen. Gegen ein weiteres kurzfristiges Abrutschen spricht, dass sich die Kurse so rasant schnell erholt haben und sich, bevor die Erholung einsetzte, der Pessimismus nochmals deutlich zugenommen hatte. Abzulesen war dies an den US-Börsenbriefen, wie auch den amerikanischen Privatanlegern. Ein Zeichen dafür, dass der Markt bereits überverkauft war.

Natürlich, die Angst vor einem erneuten Abrutschen der US-Konjunktur ist nicht aus der Luft gegriffen Doch es war an den zuletzt nur leicht besser als erwartet ausgefallenen Wirtschaftsdaten - wie dem US-Arbeitsmarktbericht - abzulesen, wie kräftig das Aufwärtspotenzial ist, wenn diese Ängste nicht vollständig bestätigt werden. Denn wie man es auch dreht und wendet. Es spricht derzeit einfach mehr für steigende, als für fallende Kurse. Unter Umständen könnte es sogar eine rasante Aufwärtsentwicklung geben.

Auch wenn die Relation zwischen langfristigen Zinsen und Aktienmarkt schon länger nicht mehr in der Form gegeben ist, wie dies früher der Fall war, und wie André Kostolany dies beschrieb. Demnach folgten auf einen Zinsrutsch spätestens mit zwölf Monaten Zeitverzögerung steigende Kurse bei den Aktien. Die immense Überschuss-Liquidität, die sich mittlerweile im Finanzsystem befindet, hat die direkte Relation größtenteils zerstört. Das ist genauso in der Realwirtschaft zu beobachten, wo Konjunktursteuerung mittels Zinspolitik zunehmend unmöglich wird.

Dennoch dürfte der massive Rutsch bei zehnjährigen Staatsanleihen auf 2,1 in Deutschland und 2,5 Prozent in den USA nicht ohne positive Wirkung auf den Aktienmarkt bleiben. War es bisher so, dass vor allem kurzfristig angelegtes Geld nichts mehr einbrachte, trifft dies nun auch immer stärker auf langfristig gebundenes Geld zu. Und wie attraktiv ist eine Anlage, deren zehnjähriger Zins bei noch gut zwei Prozent liegt, in einer Welt, in der die Staatsverschuldung ungekannte Ausmaße angenommen hat? Es ist zugegeben eine rhetorische Frage, denn die Antwort ist klar: Die Risiken sind aufgrund des verschuldungsbedingten Inflationspotenzial enorm. Das ist sicher auch vielen Anlegern bewusst, denn noch flüchten sie zunächst aus Verzweiflung in vermeintlich sichere Staatsanleihen. Wobei auch hier die Auswahl immer geringer wird, weil vielen Staaten insbesondere in Europa aufgrund der Überschuldung keine gute Bonität mehr bescheinigt wird. Deshalb stellen Anleihen dieser Länder für viele eben auch keine attraktive Alternative mehr dar. Und selbst deren Verzinsung ist zuletzt gefallen. Da sich die Zinsaufschläge – im Fachjargon auch Credit-Spreads genannt – nicht ausgeweitet haben, sind die Renditen gemeinsam mit denen von Bundesanleihen zuletzt ebenfalls gefallen.

Es wird damit immer klarer: Wer zukünftig noch anständigen Renditen erwirtschaften will, muss Risiken eingehen, entweder Bonitätsrisiken, oder die von Kursschwankungen.

Es ist deshalb in den kommenden Wochen zunehmend damit zu rechnen, dass Geld an den Aktienmarkt dringt, mag die Motivation bei vielen Anlegern auch mehr aus der Not als aus der Überzeugung geboren sein. Ein weiterer Hausse-Faktor sind die hohen Barreserven der Unternehmen. In den USA sind diese auf sage und schreibe 837 Milliarden US-Dollar gestiegen. Da aufgrund von Konjunkturunsicherheit keine Direktinvestitionen getätigt werden, bleiben den Konzernen nur Aktienrückkäufe oder Firmenübernahmen, um die eigene Marktstellung auszubauen. Letzteres ist bereits durch ein wieder deutlich anziehendes Volumen an Übernahmen ablesbar. Doch so oder so, beides sorgt für Nachfrage.

Meines Erachtens sollten Anleger derzeit am Aktienmarkt investiert sein, spekulative Anleger vielleicht durchaus aggressiver. Zu bevorzugen sind Märkte, die von der weltweiten Liquiditätsschwämme profitieren, deren Konjunktur aber besser läuft, als der Durchschnitt. In den alten Industrieländern sind dies im Grunde genommen nur noch Deutschland, Dänemark, Holland und die Schweiz.

Die Schwellenländer sind die andere, langfristig vielleicht noch attraktivere Alternative. Hier bevorzuge ich Hongkong, weil der Markt frei zugänglich ist und die Bewertungen attraktiv sind. Der Hang Seng Index ist nun per Saldo seit einem Jahr seitwärts gelaufen und hat aufgrund des enormen Wirtschaftswachstums in China und der Region Aufwärtspotenzial.

Das einzige und nicht zu verachtende Risiko das bleibt, ist ein massiver Einbruch der US-Konjunktur zurück in die Rezession. Zwar würde die Liquidität dann noch stärker ausgeweitet, zunächst dürften jedoch die negativen Nachrichten und damit die Psychologie dominieren. Fundamental gute Aktien, oder Aktienmärkte werden sich dann aber irgendwann abkoppeln und weisen deshalb das bessere Chance/Risiko-Verhältnis auf.

Stefan Riße, ist Deutschlandchef und Chefstratege von CMC Markets. Bekannt ist er durch seine jahrelange Tätigkeit als Börsenkorrespondent für den Nachrichtensender N-TV. Sein aktuelles Buch „Die Inflation kommt“, steht seit Wochen oben auf den Bestsellerlisten.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.