Verzwickte Stimmungslage

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

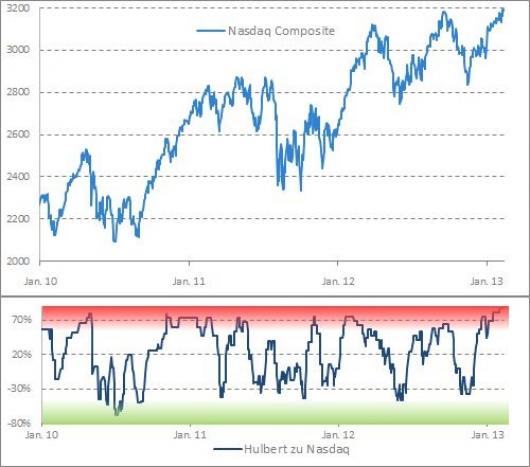

Die US-Anlageberater nach Lesart von Consensus sind zu 74 Prozent optimistisch für Aktien. Der Hulbert Stock Newsletter Sentiment Index weist für Standardwerte so viel Optimismus auf, wie seit April 2011 und für Technologiewerte so viel wie seit dem Internethype des Jahres 2000 nicht mehr. Nicht viel anders sieht es bei den US-Börsenbriefen aus, wie auch dem AAII Index, der Stimmung unter US-Privatanlegern misst, und dem NAAIM Index, der den Optimismus der US-Anlagestrategen wiedergibt. Letztgenannte haben zwar noch keine Rekord-Verkaufssignale geliefert, bewegen sich aber am Rande der Euphorie.

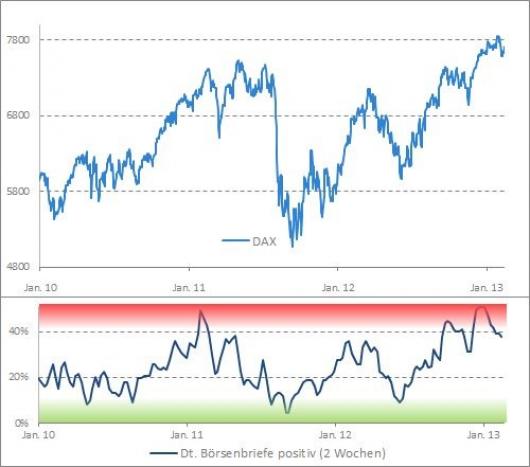

Nicht anders ist es in Deutschland. Hier ist die kurzfristige von Sentix gemessene Stimmung zwar zurückgegangen, mittelfristig sehen aber so viele Anleger die Kurse steigen, wie seit Jahren nicht. Das gleiche Bild geben die Deutschen Börsenbriefe und das Put/Call-Ratio für deutsche Aktien wieder. Auch hier war zwar zuletzt ein leichter Rückgang erkennbar, doch die Werte bleiben gefährlich hoch. Zu guter letzt kam nun auch noch der ZEW-Index so optimistisch rein, wie seit 2010 nicht mehr. Zwar handelt es sich hier um einen Konjunkturindex, doch erhoben wird er unter Finanzanalysten, die immer durch die Brille der Finanzmärkte schauen.

Wenn ich diese Indikatoren-Lage isoliert betrachte, dann lässt sich hieraus eigentlich nur ein ganz klares Verkaufssignal ableiten.

Es kann aber auch nicht verleugnet werden, dass es auch immer mehr Strategen gibt, die genau vor dieser viel zu optimistischen Stimmung warnen. So auch jüngst wieder in den technischen Kommentaren von der Wall Street in der FAZ. Die Methode der Marktanalyse nach dem Ansatz der Behavioral Finance hat in den vergangen Jahren immer mehr Anhänger gefunden, weil sie im Gegensatz zur klassischen Charttechnik funktioniert. Doch das macht die Analyse nicht leichter, weil all diejenigen, die vor der guten Stimmung warnen, dem Lager der zumindest kurzfristigen Pessimisten zuzurechnen sind, und nicht überinvestiert sein dürften. Wahrscheinlich kommt dies derzeit in der zuletzt doch deutlich zurückgegangenen Kurzfriststimmung bei Sentix zum Ausdruck.

Hinzu kommt das große Stimmungsbild, das dem kurzfristigen entgegensteht. In der breiten Anlegerschafft, egal ob private oder institutionelle Anleger, kann von Euphorie noch keinerlei Rede sein. Im Gegenteil, die Investitionsquoten sind gering und die Vorsicht vor Aktien noch immer groß. Es gibt hier nur wenige quantitative Indikatoren. Einer ist der Sell-Side Indicator in den USA, der zwar zuletzt gestiegen ist, noch immer aber eine Aktienquote nahelegt, die unter dem historischen Durchschnitt liegt. Dass sich diese Quoten in den kommenden Monaten bis vielleicht sogar Jahren weiter zugunsten der Aktie erhöhen, ist sehr wahrscheinlich, da Aktien im Vergleich zu Renten extrem unterbewertet sind.

Was leitet sich aus diesem Stimmungsbild ab? Kurzfristig ist eine Korrektur jederzeit möglich und auch überfällig, doch weil womöglich viele auf diese setzen, kann es auch zunächst nochmals mit einem Short-Squeeze nach oben gehen oder im Gezerre zwischen Bullen und Bären auch weiter seitwärts laufen. Jetzt wird der geneigte Leser sich denken: Toll das kann ich auch: Prognostizieren, dass es runter, rauf oder seitwärts läuft. Und er hat Recht. Ich habe keineswegs zu jedem Zeitpunkt eine Meinung zu den von mir beobachten Märkten. Entscheidend ist die praktische Umsetzung. Unter Einbeziehung des großen Stimmungsbildes, würde ich trotz der zunächst überhitzten Situation nicht auf fallende Kurse setzten. Die anlagesuchende Liquidität ist ein zu starker Kurstreiber und sie wird durch die Anleihekäufe der Notenbanken jeden Tag größer. In den USA sind es 85 Milliarden US-Dollar pro Monat. Die tiefen Zinsen machen Firmenübernahmen wie auch Aktienrückkaufe spotbillig, was ebenfalls das Angebot verknappen sollte. Noch gibt es auch keinen Neuemissionsboom, der die Liquidität wieder abschöpfen könnte. Solange die langfristigen Zinsen nicht wieder deutlicher steigen auf mindestens 2,5 Prozent für zehnjährige Bundesanleihen und US-Treasuries, dürfte es keine echte Baisse geben. Die Gefahr, bei der Spekulation auf eine Korrektur von plötzlich stark steigenden Kursen in die Bredouille zu kommen, ist viel zu groß. Abwarten, oder gut nach unten abgesichert weiter auf steigenden Kurse zu setzen, erscheint mir am ratsamsten. Dann ist man dabei, wenn es weiter nach oben läuft und kann die Absicherung leicht bezahlen. Zieht die extrem gute Stimmung unter den Börsianern wie so oft in der Vergangenheit zunächst eine deutlichere Korrektur nach sich, verliert man nur begrenzt und kann dann auf tieferem Niveau und bei abgekühlter Stimmung wieder beherzt nachkaufen.

Mehr von und über Stefan Riße erfahren Sie unter www.rissesblog.de

Stefan Riße, ist Fondsmanager des Investmentfonds „Riße Inflation Opportunities UI“ bei der HPM Hanseatischen Portfoliomanagement GmbH in Hamburg. Bekannt ist er durch seine jahrelange Tätigkeit als Börsenkorrespondent für den Nachrichtensender N-TV. Sein aktuelles Buch „Die Inflation kommt“, belegte 2010 erste und zweite Plätze auf den bekannten Wirtschaftsbuch-Bestsellerlisten.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.