Sentiment Jahresausblick 2013

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Was bringt das Jahr 2013? Was sagt die Stimmung? Ist der Optimismus schon gefährlich groß?

Wie wenig die Tendenz an den Börsen auf kurz bis mittlere Sicht etwas mit wirtschaftlichen Fundamentaldaten zu tun hat, das hat das Jahr 2012 wieder einzigartig vorgeführt. Die Konjunktur enttäuschte auf ganzer Linie. In den USA gab es noch immer keine durchgreifende Erholung am Arbeitsmarkt, in der Eurozonenperipherie zeitigten die Sparmaßnahmen deutlich stärker als erwartete Bremsspuren bei Konjunktur und Beschäftigung und selbst der Musterknabe Deutschland, wird wohl im vierten Quartal eine leichte Schrumpfung des Bruttoinlandsproduktes vermelden müssen. Die Liste lässt sich von Großbritannien über Japan bis zu den Schwellenländern verlängern.

Und was machten die Aktien daraus? Sie legten eines der besten Börsenjahre seit langem hin. 28 Prozent Kursplus konnte der DAX verzeichnen, so manche Europeripherie-Börse sogar noch mehr. Einzige Ausnahme: Die Börse in Shanghai, wo die restriktive Geldpolitik Chinas noch nachwirkte, während die von mir favorisierte Börse in Hongkong mit den westlichen Märkten zusammen aber bereits deutlich zulegen konnte.

Natürlich bedeutet dies nicht, dass die konjunkturelle Situation für die Aktientendenz gänzlich bedeutungslos ist. Am Ende hängt von ihr die Entwicklung der Unternehmensgewinne ab und nur wenn diese positiv ist, können auch die Aktienkurse dauerhaft ein höheres Niveau erreichen. Denn letztlich sind Aktienkurse nichts weiter als der abgezinsten Gewinne von morgen. Kurz- bis mittelfristig aber dominiert eindeutig die Liquidität. Hierbei sind zwei Aspekte zu unterscheiden. Erstens die neue entstehende Liquidität zweitens, wo ist die bereits vorhandene Liquidität investiert?

Ob und in welchem Maße neue Liquidität entsteht, dass bestimmen vor allem die Notenbanken mit Ihrer Zinspolitik und in jüngerer Zeit auch durch ihre unorthodoxen Maßnahmen, indem sie Anleihen aufkaufen. Ist die Politik expansiv, dann ist mit einem steigenden Zustrom an Geldern zu rechnen, was die Aktienkurse in der Regel gut abstützt. Sind zudem die Gewinnaussichten gut und andere Anlagealternativen eher unattraktiv, ist mit legen die Kurse zu. Zwar waren für das vergangene Jahr die Gewinnaussichten nicht berauschend, es mangelte jedoch wegen der rapide gesunkenen Zinsen so massiv an Anlagealternativen wie wohl selten in der Geschichte, so dass quasi notgedrungen die Liquidität auch den Aktienmärkten zufloss.

Die Frage der bereits vorhandenen Liquidität war vor zwölf Monaten ebenfalls schnell beantwortet. Mit der Erfahrung des Aktieneinbruchs im Sommer 2011 und der außer Kontrolle zu geratenden Eurokrise im Gepäck, war das Sentiment, oder anders ausgedrückt die Stimmung der Anleger von großer Vorsicht geprägt. Es war davon auszugehen, dass viele lieber Bargeld horteten, anstatt in Aktien investiert zu sein. Bei dieser Ausgangslage war eigentlich klar, dass es – kommt es nicht zu einem völligen Zusammenbruch der Weltwirtschaft – eigentlich nur mit den Aktien nach oben gehen konnte.

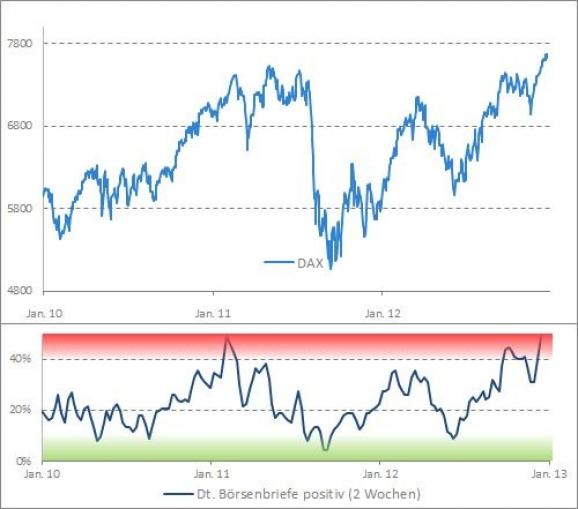

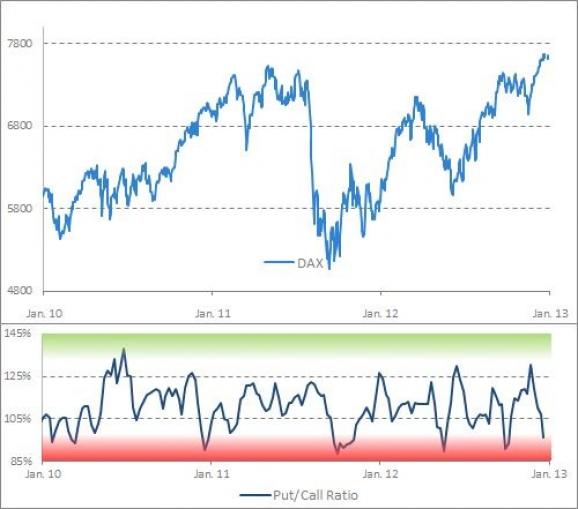

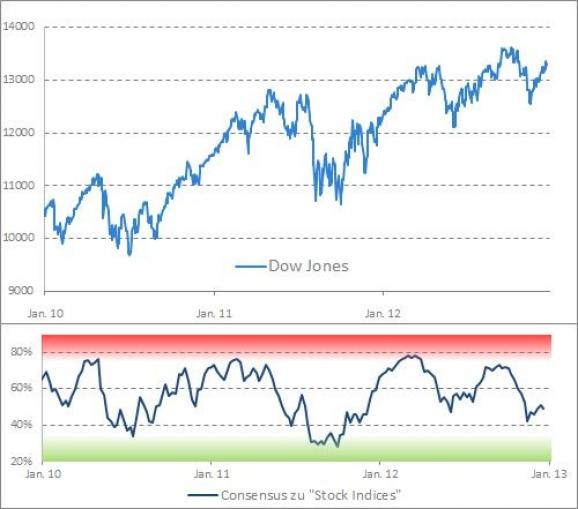

Heute – ein Jahr später – hat sich das Stimmungsbild komplett gewandelt. Der Pessimismus ist verflogen. Die Bereitschaft der Europäischen Zentralbank (EZB) den Euro um jeden Preis zu retten, hat die Angst um die Gemeinschaftswährung in den Hintergrund treten lassen. Und da in letzter Minute auch noch ein Kompromiss im amerikanischen Haushaltsstreit gefunden und die Fiskalklippe umschifft werden konnte, ist auch dieser Belastungsfaktor weggefallen. Eigentlich sind hierzulande nun fast nur noch positive Stimmen zur weiteren Aktienmarktentwicklung zu vernehmen. Das kommt auch bei den deutschen Börsenbriefen und in anderen Stimmungsindikatoren wie dem Put/Call Ratio oder der von Sentix und Cognitrend gemessenen Stimmung zum Ausdruck. Die genannten Indikatoren isoliert betrachtet, wäre es daher auch schon länger Zeit zu Gewinnmitnahmen zu raten.

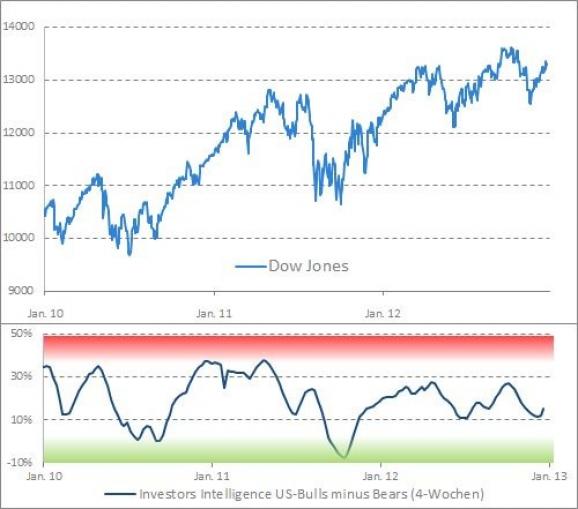

Mit dem Blick über den Tellerrand wird das Bild jedoch differenzierter. Zum einen ist die Stimmung an der Wall Street längst nicht so gut wie in Deutschland. Auch das war im vergangenen Jahr noch umgekehrt. So sind aktuelle – wenn auch vor der Einigung im Haushaltsstreit gemessen – nur noch 45 Prozent der US-Anlageberater optimistisch. Zuletzt war dies ein Niveau auf dem US-Aktien immer bedenkenlos gekauft werden konnten. Auch Indikatoren wie die US-Börsenbriefe nach Lesart von Investors Intelligence, US-Privatanleger und Put/Call-Ratio befinden sich im neutralen Bereich und nicht in der Nähe von Verkaufszonen.

Entscheidender aber ist noch ein anderer Aspekt. In den vergangen Jahren waren an den Aktienmärkten die Profis quasi unter sich, diejenigen also die wie Aktienfondsmanager, Börsenhändler und börsenvernarrte Privatanleger quasi immer am Markt operieren, egal wie frustrierend die Tendenz auch ist. Institutionelle Anleger, die zunehmend auf die Aktie gesetzt hatten, um ein Mehr an Rendite zu erzielen, oder Privatanleger, die angezogen vom Boom der 80er und 90er Jahre auf den großen Profit gehofft hatten, haben sich spätestens nach dem Lehman-Crash im Jahr 2008 aus dem Markt verabschiedet, wenn sie es nicht schon nach dem Platzen der Internet-Blase im Jahr 2000 getan hatten. Zwei so heftige Börsencrashs in so kurzem Abstand war zu viel der Schmerzen. Ein Indiz: Bis zuletzt verzeichneten Aktienfonds Mittelab- und Rentenfonds Mittelzuflüsse. In der breiter gefassten Stimmung zeigt sich insofern ein ganz anderes Bild.

Doch die Geldströme dieser eher längerfristig operierenden Anleger scheinen sich nun langsam umzudrehen, doch nicht etwa weil die Wunden schon verheilt wären, sondern weil die Schmerzen im Bereich der vermeintlich sicheren Anlagen zunehmend schwerer zu ertragen werden. Fast nirgendwo gibt es noch Zinsen, die über der Inflationsrate liegen, von tatsächlichen realen Renditen ganz zu schweigen. Es ist schon fast eine Perversion dass beispielsweise Unternehmen wie die führenden Telekomkonzerne in Europa gerade einmal noch zwei Prozent Zinsen zahlen müssen, wenn sie sich via Unternehmensanleihen Geld für fünf Jahre leihen wollen, während die aktuelle Dividendenrendite ihrer Aktien bei rund acht Prozent liegt. Hier stellt sich für jeden die Frage, ob am Ende nicht die Aktie das geringere Risiko aufweist. Das wird offenbar immer mehr Anlegern klar. Dieser Strom neuer Gelder kann den Aktienmarkt 2013 weiter nach oben treiben, zumal die Bewertung auch ohne Einbeziehung des extremen Zinsumfeldes noch völlig in Ordnung ist. Auch deutlich mehr als gut 8.000 Punkte wären für den DAX dann drin, vor allem weil die Profis sich mehr eigentlich nicht vorstellen können. Zwei Mal – im Jahr 2000 und im Jahr 2007 – ist der Markt hier rasant abgeprallt, um anschließend mehr als 50 Prozent zu fallen. Die Marke wird daher als Dach wahrgenommen, was auch die jüngste Jahresprognose im Handelsblatt unterstreicht. Im Durchschnitt erwarten die 34 befragten Geldhäuser einen DAX von 8.029 Punkten. Das entspräche gerade einmal einem Plus von gut fünf Prozent. Euphorie sieht anders aus! Interessant ist auch das Detail, dass es prozentual nur die Hälfte dessen ist, was die Experten dem DAX – allerdings begleitet von deutlich vorsichtigeren Kommentaren –vor einem Jahr zugetraut haben. Auch waren es damals nur zwei Analystenteams, die ihn fallen sahen, diesmal sind es immerhin fünf. Da diese Experten im Konsens fast nie richtig liegen, läuft es womöglich wieder anders. Dann nämlich, wenn die genannten langfristigen Anleger den Markt über dieses Niveau hieven. An dieser Schwelle dürften die Profis nämlich zunächst Gewinne mitnehmen und wären dann aber gezwungen, wenn der Börsenzug weiterfährt, diesem wieder hinterherzulaufen und die Kurse damit weiter anzutreiben. Dafür spricht auch dass der Faktor neue Liquidität weiterhin positive Begleitmusik spielt. Die EZB steht zum Anleihekauf jederzeit bereit, und die US-Notenbank Federal Reserve kauft aktuell wieder jeden Monat für rund 90 Milliarden US-Dollar Anleihen auf. Bisher waren diese Programme stets von steigenden Aktien begleitet.

Mehr von und über Stefan Riße erfahren Sie unter www.rissesblog.de

Stefan Riße, ist Fondsmanager des Investmentfonds „Riße Inflation Opportunities UI“ bei der HPM Hanseatischen Portfoliomanagement in Hamburg. Bekannt ist er durch seine jahrelange Tätigkeit als Börsenkorrespondent für den Nachrichtensender N-TV. Sein aktuelles Buch „Die Inflation kommt“, belegte 2010 erste und zweite Plätze auf den bekannten Wirtschaftsbuch-Bestsellerlisten.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.