Stimmung versus Liquidität und Saisonrythmus

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Aktienstimmung hat sich wieder deutlich aufgehellt. Ist die Luft damit schon wieder raus?

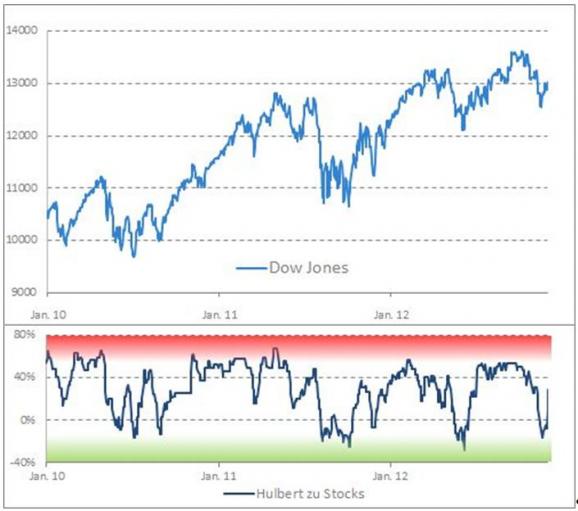

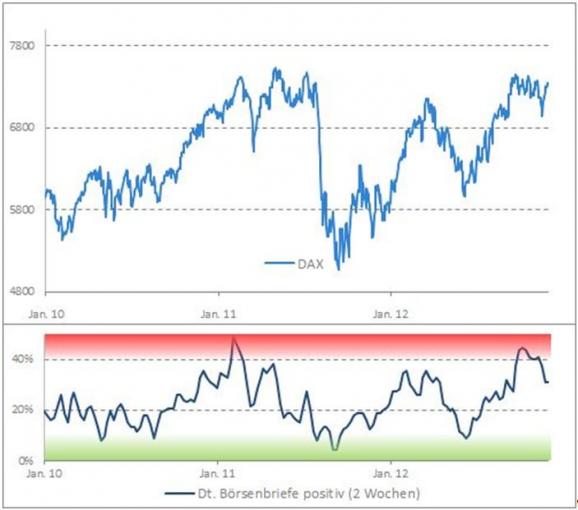

Eines ist klar. Vor zwei Wochen war das Chance/Risiko-Verhältnis für den Aktienkauf noch deutlich besser als aktuell. Mit dem Rutsch des weltweit wohl wichtigsten Aktienindex S&P 500 unter die 200-Tage-Linie und dem Fall des DAX unter 7.000 Punkte hatten sich die Marktteilnehmer von der Hoffnung auf eine Wahl- oder Jahresendrallye zunächst verabschiedet. Die Stimmung war deutlich zurückgekommen, ablesbar in allen Stimmungsindikatoren. Der Hulbert Stock Newsletter Sentiment Index (HSNSI) notierte sowohl für Standard- als auch für Technologiewerte deutlich im Minus. Die hier erfassten eher tradingorientierten Börsenbriefe empfahlen ihren Lesern per saldo damit Short-Positionen in Aktien. Auch die von Sentix in Deutschland erfasste kurzfristige Stimmung rutsche seit August das erste Mal wieder in den negativen Bereich. Mit der Kurswende nach oben verflog die Skepis aber auch wieder genauso schnell. Steigende Kurse ziehen derzeit immer wieder deutlich steigenden Optimismus nach sich. Der HSNSI stieg für beide Aktienkategorien wieder in den positiven Bereich, wenn auch noch nicht in kritische Höhen.

Unter den US-Anlageberatern nach Lesart von Consensus befanden sich plötzlich wieder 47 Prozent Optimisten nach 42 Prozent in der Woche zuvor. Auch dieser Wert ist noch vollkommen unproblematisch und drückt eher Skepsis aus. Ohnehin hat sich das Stimmungsbild zwischen der Wall Street und dem heimischen Aktienmarkt gedreht. Signalisierten das Jahr über die Stimmungsindikatoren auf der anderen Seite des Atlantiks stets mehr Optimismus, ist es jetzt umgekehrt. Sehr verhaltene Stimmung in den USA steht eine durchaus recht zuversichtliche Meinung hierzulande gegenüber. So waren die deutschen Börsenbriefe zwischenzeitlich auf einem Niveau angekommen, dass Verkaufssignale sendete, und auch aktuell zeigen sie viel Zuversicht. Bei Sentix sieht es nicht anders aus. Die kurzfristige Stimmung ist innerhalb von nur zwei Wochen auf ein Niveau hochgeschnellt, wie wir es seit dem Herbst 2010 nicht mehr erlebt haben. Hierin liegt aber auch das beruhigende Element, denn damals sorgte der starke Optimismus nicht für eine Konsolidierung. Im Gegenteil der DAX stieg bis in Frühjahr 2011 munter weiter.

Eine in den USA konstruktivere Stimmung ist ohnehin wichtiger. Denn ohne die Wall Street geht bekanntlich nichts. Auch die schlechteste Stimmung hierzulande kann nicht vermeiden, dass wir fallen, wenn es an den US-Börsen abwärts geht. Geht es dort hingegen bergauf, dann wird der DAX auch bei guter Stimmung mit nach oben genommen. Ab einem gewissen Niveau, könnte das Angebot dann plötzlich wieder abebben, weil die Skeptiker alle ausgestiegen sind, und anschließend den steigenden Kursen hinterherlaufen müssen. Die Papiere sind in solchen Momenten dann überwiegend in Händen von Investoren, die längerfristig ausgerichtet sind, und nicht mit ein paar Prozent Gewinn wieder verkaufen. Diese Situation haben wir in der Vergangenheit immer wieder erlebt.

Übergeordnet bleibt in ganz Europa aber ohnehin eine erhebliche Zurückhaltung gegenüber der Aktienanlage. Die Einstellung der Financial Times Deutschland (FTD), die auf dem Höhepunkt des Tech-Booms im Jahr 2000 erstmals deutschsprachig auf den Markt kam, ist durchaus als Kontraindikator zu bewerten. Vielleicht signalisiert dieser Akt das baldige Ende der zwölfjährigen Tal- und Seitwärtsfahrt unterhalb der im März 2000 erreichten Höchststände im DAX von gut 8.000 Punkten.

Neben der Positionierung der Anleger ist für mich auch immer die Liquiditätssituation ein wichtiger Einflussfaktor, mittelfristig der noch entscheidendere als die Stimmung. Und hier leuchten die Ampeln so grün wie seit langem nicht mehr. Neben den als Quantitative Easing 3 bezeichneten Anleihenkäufen seitens der US-Notenbank Federal Reserve und dem hier immer wieder erwähnten Rutsch der Langfristrenditen kommt nun auch noch eine Entspannung im Bankensystem dazu. Seit Wochen fallen die Zinsen der Peripherieanleihen und durch die Rückkäufe seitens Griechenlands sogar auch die der Hellenen. Waren alle Korrekturphasen am Aktienmarkt in den vergangenen zwei Jahren stets begleitet von steigenden Zinsen in unsicheren Anleihen, war in der letzten davon nichts zu beobachten. Eine Liquiditätsverengung, die in der Regel dann auch für Abgabedruck am Aktienmarkt sorgt, gab und gibt es derzeit nicht.

Ich würde wegen der doch recht guten Stimmung in Deutschland zwar nicht alles auf eine Jahresendrallye wetten, bin aber so positioniert, um davon zu profitieren, wenn sie doch noch kommt.

Mehr von und über Stefan Riße erfahren Sie unter www.rissesblog.de

Stefan Riße, ist Fondsmanager des Investmentfonds „Riße Inflation Opportunities UI“ bei der HPM Hanseatischen Portfoliomanagement in Hamburg. Bekannt ist er durch seine jahrelange Tätigkeit als Börsenkorrespondent für den Nachrichtensender N-TV. Sein aktuelles Buch „Die Inflation kommt“, belegte 2010 erste und zweite Plätze auf den bekannten Wirtschaftsbuch-Bestsellerlisten

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.