Spielen die Notenbanken mit dem Feuer?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- iShares Diversified Commodity Swap UCITS ETF USD (Acc) - WKN: A2DK6R - ISIN: IE00BDFL4P12 - Kurs: 4,873 € (L&S)

Die Corona-Pandemie hat eine nie dagewesene Schuldenorgie ausgelöst. Nachdem bereits die Finanzkrise zu einer nach traditionellen Maßstäben unsoliden Geld- und Fiskalpolitik vieler Staaten geführt hatte, wurde das alles im Zuge der Pandemiebekämpfung noch in den Schatten gestellt.

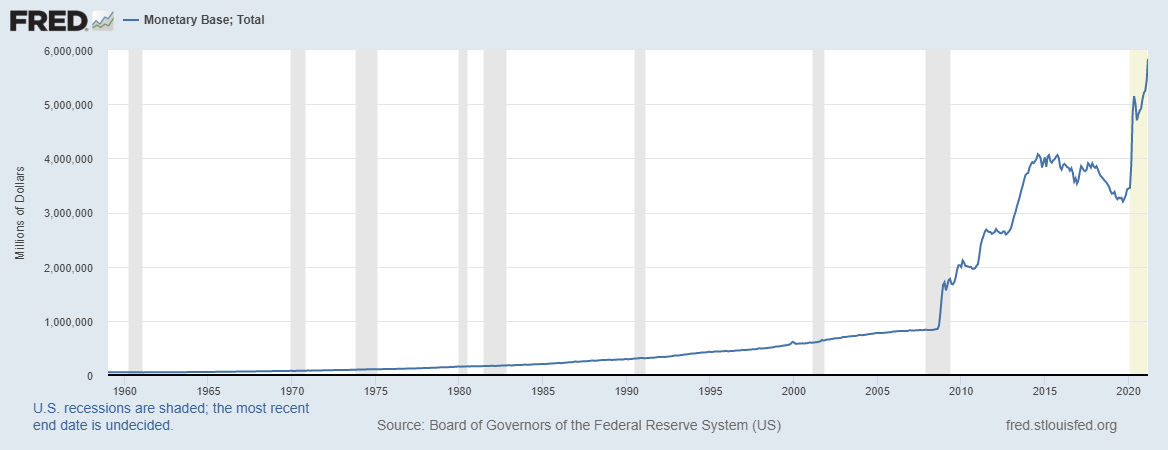

In sechs Wochen im Jahr 2020 kaufte die US-Notenbanken mehr Anleihen im Rahmen ihres QE-Programms als im gesamten Zeitraum von 2009 bis 2018, wie der legendäre Hedgefonds-Manager Stanley Druckenmiller am Dienstag in einem Interview mit dem Finanzsender CNBC anmerkte. In einem Gastbeitrag für das "Wall Street Journal" warf Druckenmiller der US-Notenbank Fed vor, mit dem Feuer zu spielen. Obwohl die Krise überwunden sei, halte die Fed an ihren Krisenmaßnahmen fest.

Angesichts der unsoliden Fiskal- und Geldpolitik geht Druckenmiller sogar davon aus, dass der Dollar seine Rolle als Weltleitwährung in den kommenden 15 Jahren verlieren wird. Waren früher US-Staatsanleihen als sichere Vermögenswerte rund um die Welt begehrt, ziehen sich Anleger seit der Corona-Pandemie aus den US-Staatspapieren zurück. Aus dem risikolosen Zins, den US-Staatspapiere früher versprachen, ist längst ein zinsloses Risiko geworden. Auf dem Höhepunkt der Pandemie verkauften ausländische Anleger innerhalb eines Tages US-Staatspapiere im Volumen von einer Billion US-Dollar, also 1.000 Milliarden Dollar. An diesem Tag verabschiedete der US-Kongress das Hilfspaket "Cares Act", mit dem Billionenbeträge in die Wirtschaft gepumpt wurden.

Die riesigen Geldbeträge, die Notenbanken und Regierungen in die Wirtschaft und die Märkte pumpen, kurbeln nicht nur die Wirtschaft an, sondern sorgen auch dafür, dass die Preise kräftig steigen. Schon jetzt sind viele Rohstoffpreise explodiert. Der iShares Diversified Commodity Swap UCITs ETF (ISIN: IE00BDFL4P12), der einen breiten Korb an Rohstoffen abbildet, hat seit Ende 2020 um knapp 25 Prozent zugelegt. Bei einzelnen Rohstoffen ist die Situation noch extremer. Bei Bauholz haben sich die Preise nicht nur vervielfacht, Bauholz ist inzwischen kaum noch zu beschaffen. Auch auf dem Markt für Halbleiterprodukte gibt es bereits jetzt dramatische Engpässe.

Die Erwartungen für die durchschnittliche jährliche US-Inflationsrate auf Sicht der kommenden zehn Jahre ist von 0,5 Prozent während des Corona-Tiefs auf inzwischen 2,5 Prozent explodiert. Damit liegen die Inflationserwartungen inzwischen auch über dem eigentlichen geldpolitischen Ziel der US-Notenbank, die eine Inflationsrate von zwei Prozent anstrebt. Allerdings hatte die Fed durch eine Änderung ihrer geldpolitischen Strategie bereits im Sommer 2020 signalisiert, dass sie auch eine höhere Inflation vorübergehend tolerieren wird. Dieses "vorübergehend" scheint aus Sicht des Marktes allerdings bereits die kommenden zehn Jahre zu umfassen.

Notenbanken und Ökonomen sind noch heute davon beeinflusst, dass die Prognosen einer stark anziehenden Inflation nach der Finanzkrise von 2008 nicht eintrafen. Trotz der Liquiditätsflut blieb der Preisanstieg bei Gütern des täglichen Bedarfs gedämpft. Nur die Vermögenspreise explodierten geradezu: Aktien, Anleihen, Immobilien, Rohstoffe, Kryptowährungen – alles wurde teurer. Wer zur Oberschicht gehört und substanzielle Vermögenswerte besitzt, ist ein Profiteur der unkontrollierten Geldmengenausweitung durch die Notenbanken. Doch wer keine Vermögenswerte besitzt, leidet darunter. Das gilt ganz besonders, wenn jetzt auch noch die Verbraucherpreise stark steigen sollten.

Auch in Europa ziehen die Inflationserwartungen stark an. Am Dienstag kletterte die sogenannte Five-Year-Five-Year-Forward-Rate in der Eurozone zum ersten Mal seit Dezember 2018 wieder über die Marke von 1,6 Prozent. Die Rate gibt die Inflationserwartungen für den Zeitraum von 2026 bis 2031 an. In Deutschland lag die Jahres-Inflationsrate im April bereits bei 2,0 Prozent und damit über dem EZB-Ziel von knapp zwei Prozent. Tendenz stark steigend.

Man kann Stanley Druckenmiller nur zustimmen: Die Notenbanken spielen mit dem Feuer. Reagieren die Notenbanken jetzt nicht, werden sie die Zinsen in Zukunft sehr viel stärker erhöhen müssen, um die Inflation wieder einzufangen. Dann allerdings stehen viele Staaten, Banken und Unternehmen, die sich höhere Zinsen wegen der hohen Verschuldung nicht leisten können, vor dem Bankrott. Druckenmiller etwa weist darauf hin, dass wenn die Rendite der zehnjährigen US-Staatsanleihe auf 4,9 Prozent (den langfristigen Durchschnittswert) steigen würde, die USA längerfristig jährlich ganze 30 Prozent ihres Staatshaushalts für Zinszahlungen ausgeben müssten. In vielen europäischen Ländern sieht es noch viel schlimmer aus. Höhere Zinsen sind für die Staaten und die Realwirtschaft ein Problem. Versuchen die Notenbanken, die Zinsen künstlich am Boden zu halten, droht das Inflationsproblem immer schlimmer zu werden. Bürger und Unternehmen sollten sich wohl besser auf eine dauerhaft deutlich höhere Inflation einstellen – und/oder auf höhere Zinsen.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt PROmax 14 Tage kostenlos testen!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.