Schwarzes Gold ohne Glanz?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Es war eigentlich eine sichere Spekulation, die sich mit Ausbruch der „Arabellion“ im Herbst 2010 den Spekulanten anbot: Plötzlich stieg der Ölpreis der Sorte Brent über den des Light Sweet Crude Oil, das bis dahin immer ein paar Dollar teurer war. Der Grund war einfach. Europa bezieht sein Öl schwerpunktmäßig aus dem Nahen Osten. Würde es hier durch die Unruhen insbesondere in Libyen zu Produktion- und Lieferengpässen kommen, wurde erwartet, dass die Nachfrage nach dem aus der Nordsee stammenden Brent Oil stark anziehen, während das aus Texas in den USA stammenden Light Sweet Crude Oil hiervon zunächst unbeeinträchtigt bleiben würde. Man musste also nur darauf spekulieren, dass sich die Situation irgendwann normalisieren würde, und sich die Preise wieder angleichen. Ein zu starkes Auseinanderdriften erschien ohnehin nicht vorstellbar, weil es sich dann natürlich gelohnt hätte, die Tanker mit dem deutlich günstigeren Öl aus den USA über den Atlantik zu schicken.

Doch, wenn ich eines in 25 Jahren Börsenerfahrung gelernt habe: „Die vermeintlich sicheren Spekulationen gehen zumeist nicht auf, jedenfalls nicht auf dem erwarteten Weg. So auch hier. Noch immer notiert Brent rund 20 US-Dollar über der Sorte Light Sweet Crude. Verantwortlich für derlei unlogisch erscheinende Entwicklungen sind die Mechanismen, mit der sich dieses Stimmungsbarometer seit Jahren beschäftigt. Nämlich die Positionierung der Anleger, die verständlicherweise immer dann sehr polarisiert auftritt, wenn etwas als geradezu zwingend logisch erscheint. Aus diesem Grund halte ich mich aus solchen Spekulation auch immer heraus, denn wenn alle Anleger in eine Richtung positioniert sind, dann fehlen diejenigen, die dafür sorgen könnten, dass das eigentlich logische auch eintritt. Manche Investoren müssen dann erst die Geduld verlieren, die Kurse noch weiter in die falsche Richtung treiben, bevor dann irgendwann das logische doch noch eintritt.

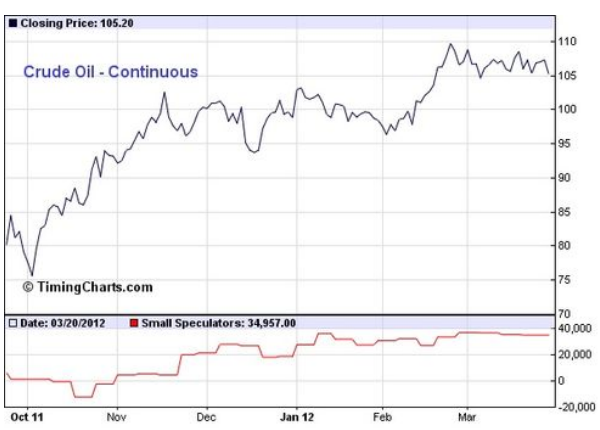

Wahrscheinlich ist es auch die bereits starke Positionierung der Anleger in Richtung steigende Ölpreise, die dafür sorgt, dass der Preis nicht stärker anzieht. Denn seit Wochen liegen die von Consensus in den USA gemessenen Optimisten-Zahlen zwischen 70 und 80 Prozent.

Quelle: CFTC

Auch der kontinuierliche Anstieg der spekulativen Positionen an der Terminbörse unterstreicht diese Haltung. Denn eigentlich wären die Gefahr einer kriegerischen Auseinandersetzung zwischen Israel und dem Iran, sowie die bereits laufenden Sanktionen für stärkere Preisausschläge gut. Wobei gerade zuletzt festzustellen ist, dass so mancher Öl-Haussier offenbar aus Ungeduld das Handtuch wirft. So ist die von Sentix gemessene Stimmung für das schwarze Gold zuletzt deutlich zurückgegangen.

Was sich Anleger immer wieder verdeutlichen müssen, ist die Tatsache, dass Öl kein Investment-Vehikel ist, wie ein Edelmetall, das man im Tresor einlagert. Öl wird produziert und dann verbraucht. Wer sich hier engagiert, der investiert nicht, sondern spekuliert. Immer wieder bin ich gefragt worden, ob Öl nicht auch eine gute Alternative zum von mir favorisierten Gold sei, um sich beispielsweise gegen Inflation abzusichern. Ich habe dies stets verneint und die bisherige Kursentwicklung gibt mir hier auch Recht. Während der Ölpreis der Sorte Light Sweet noch immer rund 25 Prozent unter seinen Höchstständen von 2008 notiert, hat sich der Goldpreis verdoppelt.

Öl finde ich immer dann spannend, wenn sich aufgrund von politischen Spannungen eine Preisblase gebildet hat. Kommt es dann zum befürchteten Ereignis, tritt das Phänomen des „Fait Accompli“ ein – die vollendete Tatsache, die dann zu Gewinnmitnahmen führt und den Ölpreis einbrechen lässt. So war es am Tag des Ausbruches des Golf-Krieges wie auch des Irak-Krieges und so könnte es auch laufen, wenn Israel die Atomanlagen im Iran bombardiert.

Darauf lässt sich dann wunderbar spekulieren.

Mehr von und über Stefan Riße erfahren Sie unter www.rissesblog.de

Stefan Riße, ist Portfolio Manager bei der HPM Hanseatischen Portfoliomanagement in Hamburg. Bekannt ist er durch seine jahrelange Tätigkeit als Börsenkorrespondent für den Nachrichtensender N-TV. Sein aktuelles Buch „Die Inflation kommt“, belegte 2010 erste und zweite Plätze auf den bekannten Wirtschaftsbuch-Bestsellerlisten.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.