Realized Volatility, Implied Volatility & Volatility of Volatility

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Vor einigen Tagen habe ich diese Thematik kurz angerissen, und dem Chart die Margin Debt an der New Yorker Börse gegenübergestellt, was nicht wirklich erbaulich aussah.

Muss man also anfangen sich ernsthaft Sorgen machen? Schließlich weiß ja nun jeder, dass Kurse Nachrichten machen, und vor allem der VIX die fiese Eigenschaft hat, gerade wenn man sich so richtig wohlfühlt, für Angst und Zittern zu sorgen.

Hier sei erstens eingewendet, dass der VIX oft jahrelang auf niedrigem Level verharren kann, und deshalb die Erwartung einer sofortigen Implosion der Märkte allein aufgrund der momentan angezeigten Werte nicht zu begründen ist.

Zweitens muss man den VIX ein wenig entmystifizieren. Weder hat er als reaktiver Index die Macht, rein aufgrund seiner Signale einen Crash zu produzieren und den entsprechenden Katalysator herbeizuzaubern, noch besitzt er die Gabe, weit in die Zukunft zu blicken.

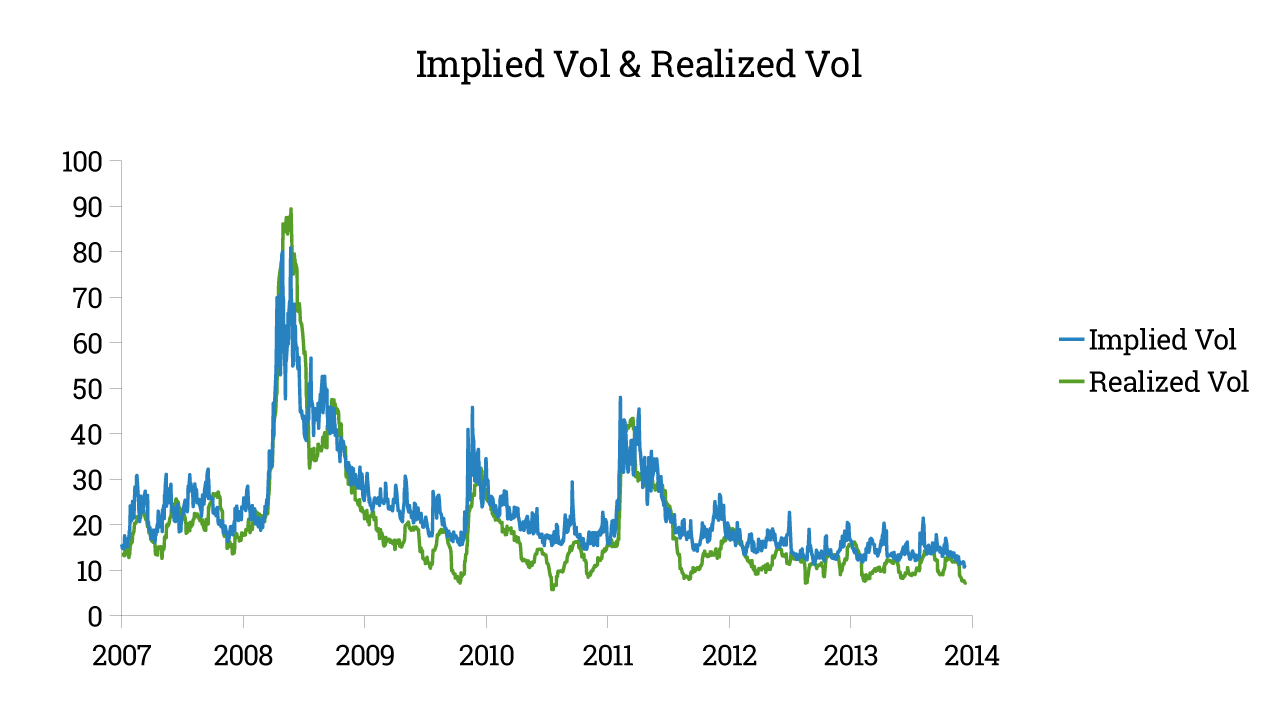

Zum „Beweis“ dafür habe ich dem VIX, welcher die implizierte Volatilität der nächsten 30 Tage abbildet, die realisierte Volatilität der letzten 30 Tage gegenübergestellt . Beide Kursverläufe sind nahezu identisch, und man sieht, dass der VIX im Prinzip lediglich die Vergangenheit misst.

Die Investoren gehen also davon aus, dass die Volatilität der nächsten 30 Tage den Schwankungen den vorherigen 30 Tagen entspricht. Tatsächlich ist die Korrelation zwischen dem vergangenen Monat und dem nächsten zwar relativ hoch, dennoch wirkt das alles ziemlich unspektakulär.

Nun gibt es aber trotzdem den einen oder anderen Kniff, um der implizierten Volatilität ein klein wenig mehr an Zukunftsprognose abzuknöpfen, vor allem wenn zukünftig zu erwartende Kursschwankungen beispielsweise durch Notenbankinterventionen maskiert werden.

Drei alternative Möglichkeiten für den Blick in die Zukunft

1) Man kann einmal den Spread zwischen dem Spot-Preis für Vola (VIX) und weiter entfernten Futures analysieren, worauf ich in diesem Beitrag verzichten will.

2) Wie „teuer“ ist die Vola? Der Blick auf Chart 1 offenbart, dass die implizierte Vola in der Regel über der realisierten liegt. Das kann man dadurch erklären, dass zur erwarteten Schwankungsbreite eine „Versicherungsprämie“ aufaddiert wird, denn die Optionen über welche sich der VIX berechnet, sind ja im Grunde nichts anderes als ein Hedge, und daher generell überpreist.

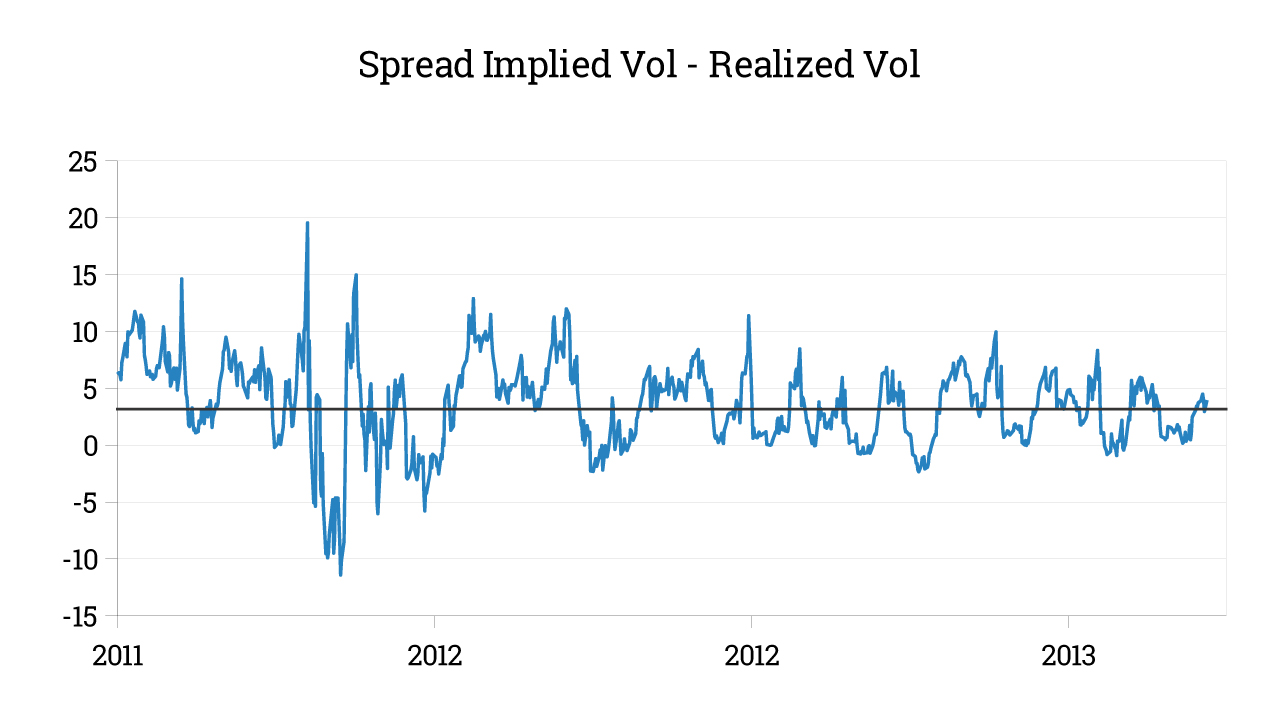

Wenn man nun den Spread zwischen der implizierten und realisierten Vola berechnet, bekommt man als Ergebnis den ungefähren Wert dieser Prämie.

Der langfristige Mittelwert liegt etwa bei 4 Punkten und man kann erkennen, dass Volatilität mittlerweile nicht mehr so „billig“ zu haben ist wie noch vor einigen Tagen. Ein Indiz dafür, dass möglicherweise mit nervöseren Kursen gerechnet wird.

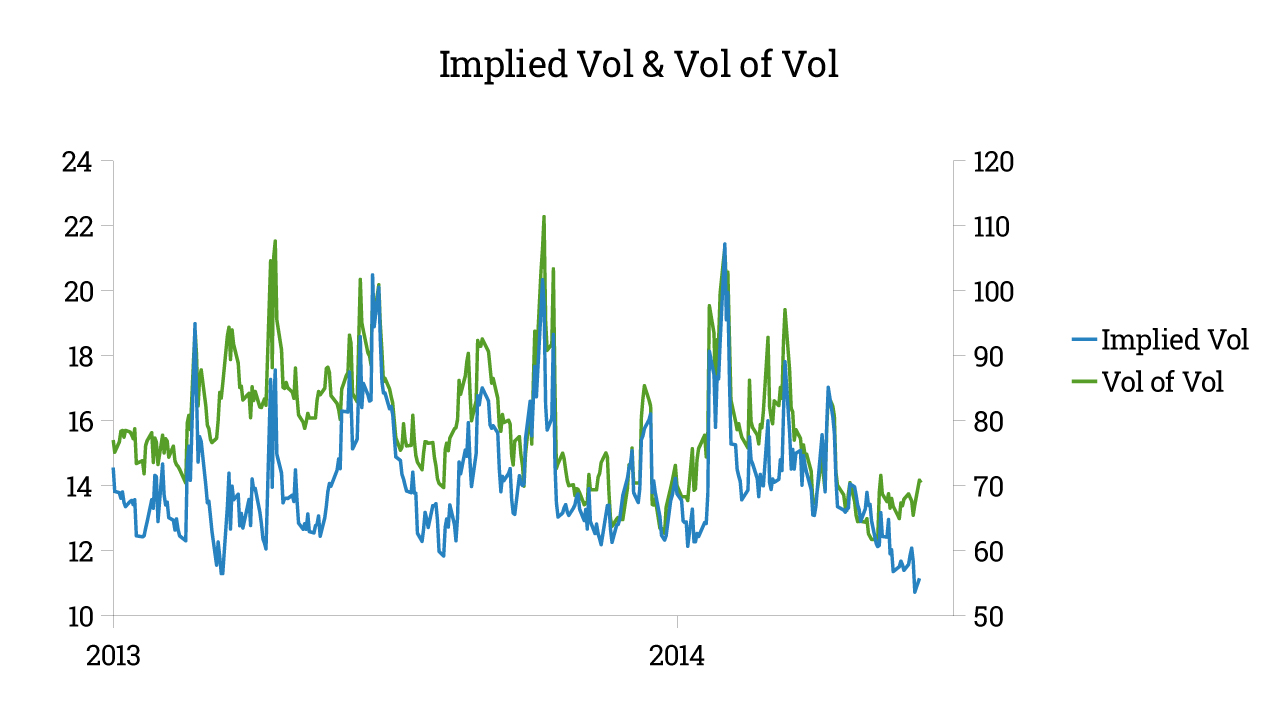

3) Es ist weniger bekannt, aber es gibt einen Index, der die implizierte Volatilität der Volatilität (Vol of Vol) anzeigt, und exakt gleich berechnet wird wie der VIX.

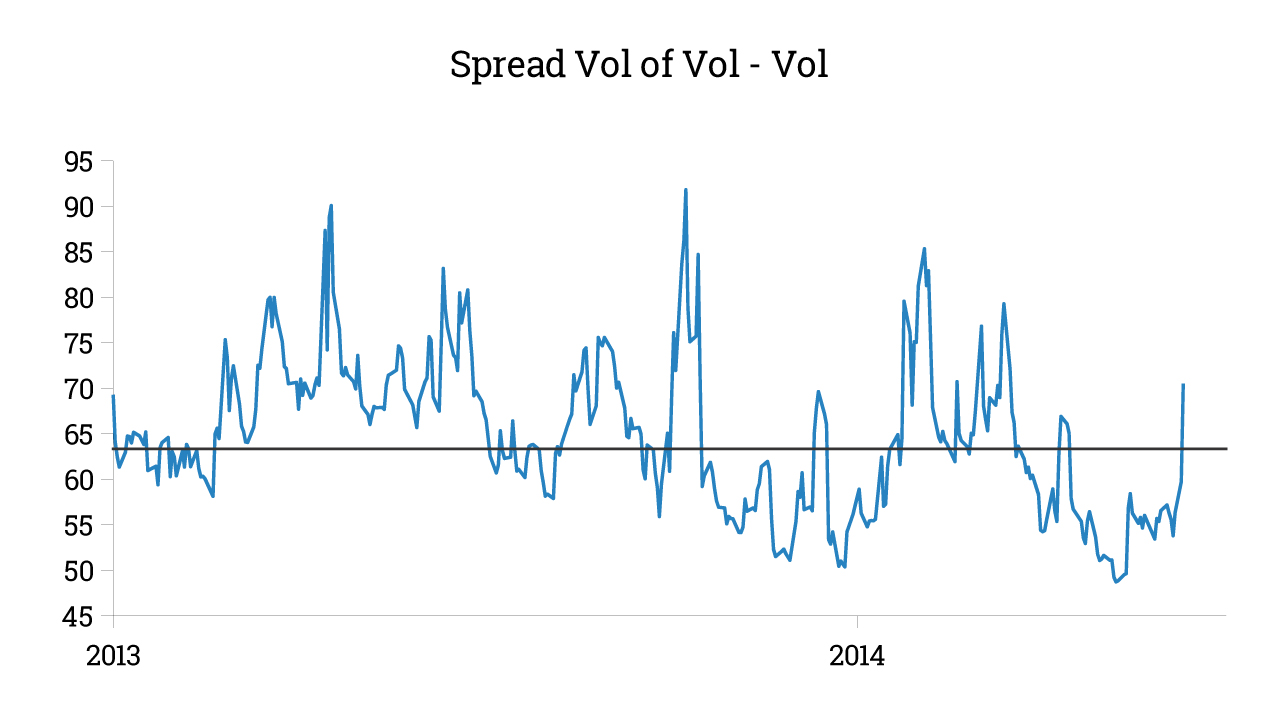

Wie man anhand von Chart 3 sieht, hat sich hier in den letzten Tagen eine Divergenz ausgebildet, sprich Optionshändler wetten auf eine steigende Vola. Alternativ stellt Chart 4 den Spread zwischen „Vol of Vol“ und dem VIX dar, und auch hier erkennt man auf einen Blick, dass sich der sehr enge Spread wieder aufgelöst hat.

Was kann man aus den Beobachtungen ziehen?

Ich interpretiere die Charts dahingehend, dass die Volatilität zwar aus fundamentalen Gründen sehr niedrig ist, aber dass dies nicht unbedingt mit Nachlässigkeit seitens der Marktteilnehmer zu begründen ist.

Die Prämie für Volatilität steigt, und gleiches tut die implizierte Volatilität der Volatilität – Investoren konnten scheinbar das Sommerkoma fürs Erste noch einmal abwenden und die Crash-Gefahr wirkt bei ganzheitlicher Analyse zum Glück plötzlich nicht mehr so imminent wie bei einer reinen Betrachtung des VIX.

Simon Hauser

Hallo Frau Kosler,

ich habe die Charts anhand von täglich aktualisierten Daten auf der CBOE-Webseite erstellt.

Anbei die Links für VIX- und VVIX-Daten.

Viele Grüße nach München!

http://www.cboe.com/micro/vix/historical.aspx

http://www.cboe.com/publish/scheduledtask/mktdata/...

Sehr geehrter Herr Hauser,

Sie praesentieren uns super interessante Diagramme. Eines ist fuer die nachsten Wochen besonders wichtig- der Spread zwischen „Vol of Vol“ und dem VIX.

Wo kann ich ihn taeglich verfolgen? Weder guidants noch zB. finance. yahoo hat ihn.

Vielen Dank

Ewelina Kosler

Munich