CFDs: Gleichzeitig long und short? Keine gute Idee

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Es gibt erstaunlich viele CFD-Trader, die auf den Pseudo-Hedging-Zug aufspringen.

Um was geht es?

Angenommen man ist 10 CFD im DAX long. Nun fällt der Kurs, man gerät in den Verlust. Es gibt viele Trader, die ein psychologisches Problem damit haben, Verlustpositionen zu schließen.

Die "Lösung": Man eröffnet einfach die Gegenposition (10 CFD short), in der Hoffnung, im weiteren Verlauf beide Positionen im Gewinn schließen zu können.

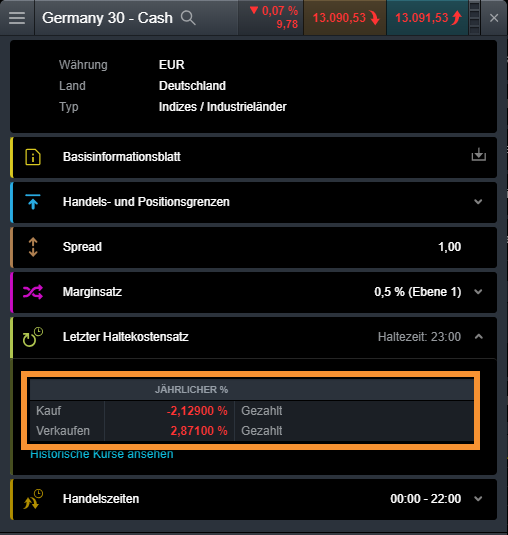

Ab dem Zeitpunkt der Eröffnung der Gegenposition ist der Trader netto neutral aufgestellt, hält aber aus Sicht des Brokers 20 CFDs (10 long, 10 short). Und der Broker kassiert, wenn man overnight hält. Und zwar gleich doppelt. Im Screenshot sehen Sie beispielhaft die aktuellen Finanzierungskosten von Marktführer CMC Markets.

Was das konkret bedeutet, wenn man die Positionen nun länger hält, können wir leicht errechnen.

20 CFD entsprechen (ich unterstelle der Einfachheit halber 13000 DAX-Punkte als Einstieg ) einem Gegenwert von 260 TSD EUR, da 1 DAX-Punkt einem EUR pro CFD entspricht.

Ich nehme ferner an, dass der Hebel 20 sei und damit 95 % durch den Broker finanziert werden=247 TSD EUR.

Die Finanzierungskosten p.a. betragen derzeit also: 247000 EUR*0,5*2,129 % (=Longanteil)+247000 EUR*0,5*2,871 % (=Shortanteil)=6175 EUR.

Wohlgemerkt, wir reden von einer netto neutralen Positionierung des Traders und einer an sich harmlosen Positionsgröße von brutto 20 CFD. Bei brutto 200 CFD sprechen wir schon von rund 5000 EUR Finanzierungskosten pro Monat!

Dieser Effekt kommt natürlich nur zum Tragen, wenn man nicht nur intraday handelt. Denn intraday gibt es keine Finanzierungskosten.

Weil die Nachfrage nach diesem "Feature" so groß wurde, haben mehr und mehr CFD-Broker die Möglichkeit dazu eröffnet. Früher war es üblich, dass man einen Long einfach nur schließen konnte, aber nicht noch zusätzlich eine Short-Eröffnung möglich war!

Für die Broker ist das eine tolle Sache.

Wenn der Trader je 10 CFD short UND long ist, muss der Broker nichts hedgen. Die Risiken der beiden Positionen heben sich ja auf. Er kassiert aber doppelt Finanzierungsgebühren (und natürlich auch 2 mal den Spread bei Eröffnung/Schließung des Trades).

Ich will nicht abstreiten, dass dieser Ansatz intraday oder auf sehr kurze Zeit aus psychologischer Sicht und/oder aufgrund der Technik von Tradesabwicklungen für manche Trader dennoch irgendwie Sinn machen kann. Trotzdem gibt es absolut NICHTS, was diese "Strategie" abbilden kann, das man nicht auch auf konventionellem Wege schaffen kann - auch wenn man in verschiedenen Timeframes unterwegs ist.

Echtes Hedging

Verwechseln Sie dieses Pseudo-Hedging bitte nicht z.B. mit den Absicherungen für Aktien-Portfolios, wie ich Sie hier beschrieben habe.

Hedging kann oft durchaus Sinn machen. Aber von den Pseudo-Hedges würde ich die Finger lassen - außer, Sie wollen dem Broker etwas Gutes tun.

Und wenn Sie unbedingt trotzdem "hedgen" wollen?

Dann lesen Sie diesen Artikel: Denn es gibt eine günstigere Alternative

Hat das denn die ESMA noch nicht verboten ? Sowas aber auch ...

zuzüglich dem Spread von 20/30 Euro für den Hedge gem. obigem Beispiel