PALO ALTO – Was bedeuten die Zahlen für Crowdstrike?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- Palo Alto Networks Inc.Kursstand: 256,180 $ (NYSE) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Fortinet Inc. - WKN: A0YEFE - ISIN: US34959E1091 - Kurs: 51,060 $ (Nasdaq)

- Palo Alto Networks Inc. - WKN: A1JZ0Q - ISIN: US6974351057 - Kurs: 256,180 $ (NYSE)

- Zscaler Inc. - WKN: A2JF28 - ISIN: US98980G1022 - Kurs: 184,560 $ (Nasdaq)

- Crowdstrike Holdings Inc - WKN: A2PK2R - ISIN: US22788C1053 - Kurs: 204,290 $ (Nasdaq)

- The Trade Desk Inc. - WKN: A2ARCV - ISIN: US88339J1051 - Kurs: 68,050 $ (Nasdaq)

Nachdem der direkte Wettbewerber Fortinet vergangene Woche die Prognose wiederholt gesenkt hatte, gab der Cybersicherheit-Sektor auf breiter Front ab. Ich hatte bereits im Vorfeld mit diesem Szenario gerechnet und die Schwäche, wie damals beschrieben, bei meinen Favoriten Palo Alto Networks (PANW), CrowdStrike (CRWD) und Zscaler (ZS) zum Aufstocken der Positionen genutzt. Hier ist das noch einmal nachzulesen. Der Rücksetzer war auch nur von kurzer Dauer, denn seitdem ging es inerhalb weniger Tage 13 % für PANW und 22 % für sowohl CRWD als auch ZS aufwärts.

Gestern meldete Palo Alto Networks seine Quartalszahlen zum Q1 2024. Nachbörslich ging es bis zu 12 % bergab, bevor eine Erholung einsetzte und ein Minus von 5 % übrig blieb. Sowohl die Erwartungen beim Gewinn je Aktie als auch beim Umsatz konnten geschlagen werden. Der Teufel steckt wie immer im Detail. Daher schauen wir uns das vergangene Quartal genauer an und ich gebe einen Ausblick auf einen weiteren Cybersecurity-Player, Crowdstrike und welche Rückschlüsse sich ziehen lassen. Crowdstrike berichtet am 28.11 nachbörslich.

So lief das Q1 2024

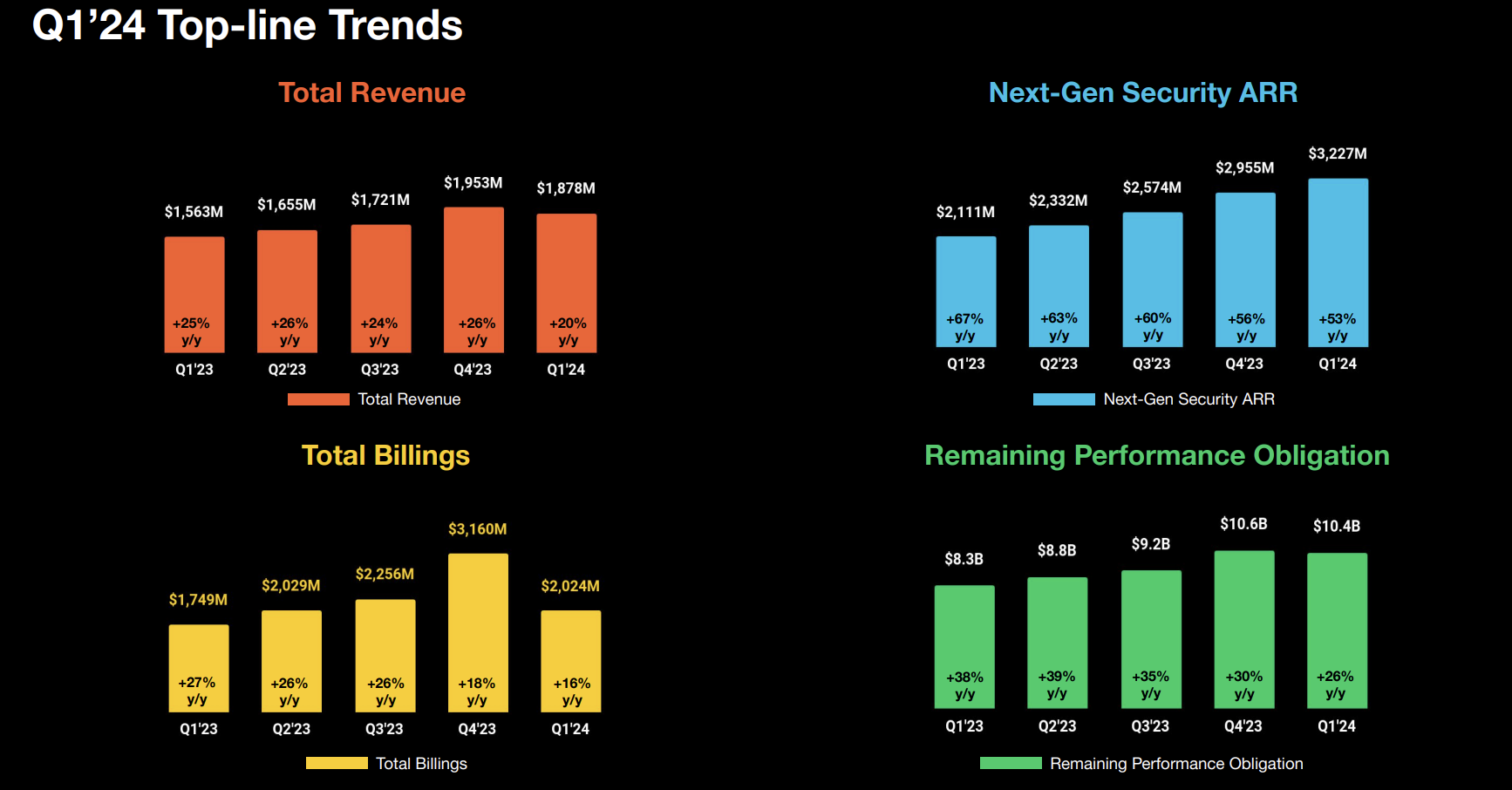

Das Q1 2024 stellt für Palo Alto das siebte Quartal dar, in dem man seine Profitabilität gegenüber dem Vorjahr (year over year, YoY) weiter ausbauen konnte. Der Gesamtumsatz legte um 20 % YoY auf 1,88 Mrd. USD zu. Hier hatten Analysten mit 1,84 Mrd. USD gerechnet. Die jährlich wiederkehrenden Umsätze (ARR) im Segment Next-Generation-Security wuchsen um starke 53 % auf mittlerweile 3,23 Mrd. USD. Diese Kennzahl ist besonders wichtig für Analysten, da diese Erlöse besonders gut kalkulierbar sind – eben "wiederkehrend".

Während bei Fortinet knapp 30 % der Umsätze über "physische" Produkte erzielt werden, gelingt PANW der Pivot hin zu deutlich skalierbareren Service-Umsätzen immer besser und 83 % der Umsätze sind mittlerweile wiederkehrend. Auch das Upselling hat PANW, genauso wie CRWD drauf. So wuchs die Anzahl der Kunden mit mehr als fünf Modulen um 166 % YoY, jene Kunden mit mehr als drei Modulen um 59 % YoY und die Kunden mit zwei Modulen legten um 31 % YoY zu.

Die Bruttomarge lag bei 74,8 % (das Q1 ist rein saisonal das schwächste Quartal in Sachen Gross Margin). Sowohl Produkt- als auch Service-Margen konnten YoY deutlich gesteigert werden.

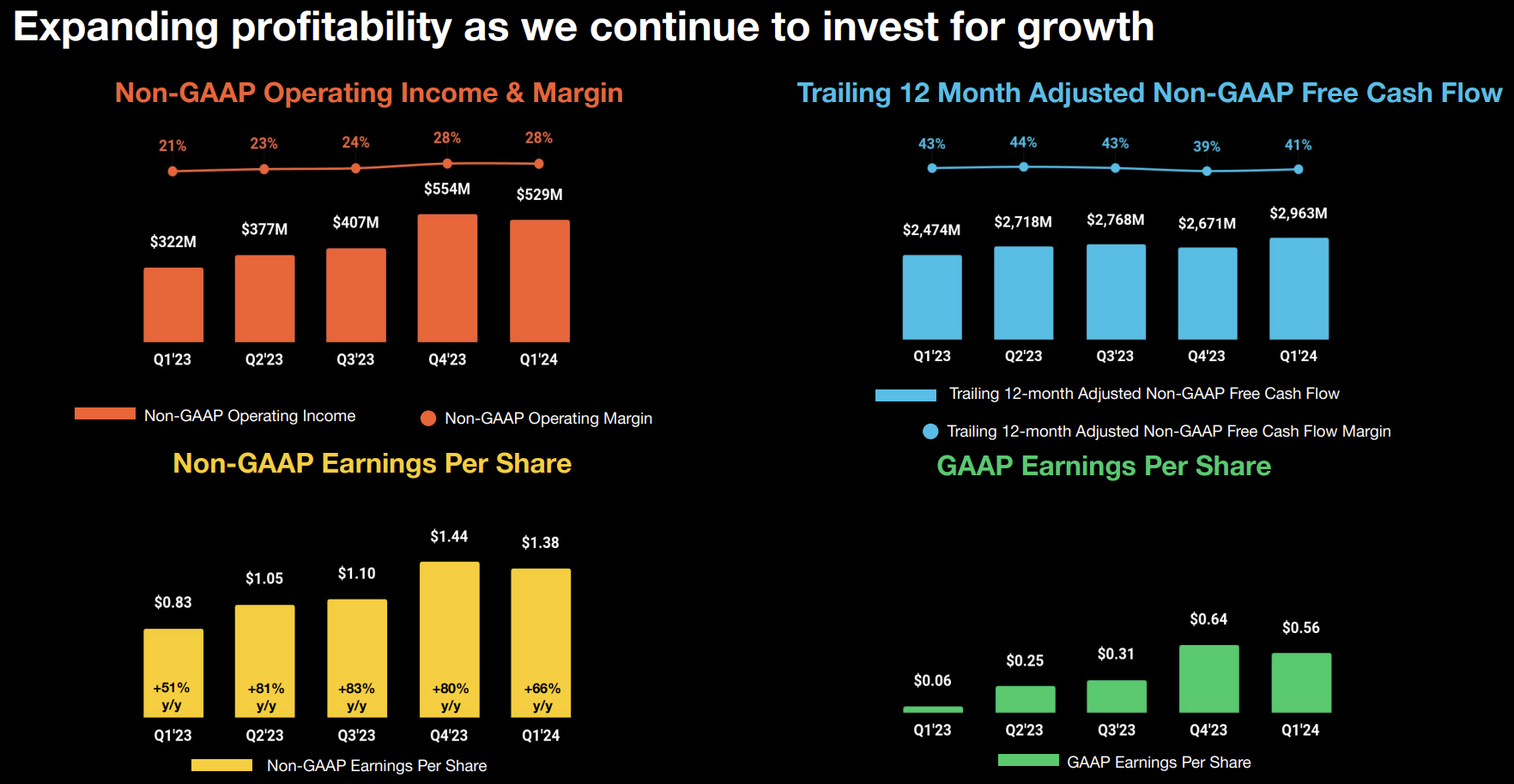

Der bereinigte Gewinn je Aktie lag mit 1,38 USD deutlich über den erwarteten 1,16 USD – ein Plus von 66 % YoY. Das bereinigte operative Ergebnis (EBIT) konnte YoY um stolze 64 % auf 529 Mio. USD zulegen und man weist nun eine EBIT-Marge von 11,5 % auf (das ist ein Plus von 10,5 Prozentpunkten!). Der bereinigte freie Cashflow wuchs um 20 % auf 1,489 Mrd. USD und die operative Cashflow Marge liegt bei starken 81,3 %. Damit ergibt sich für die Rule of 40 ein starker Wert von 101,3, wodurch die Rule of 40 deutlich erfüllt ist. Mehr zur Rule of 40 gibt es in diesem Wissensbeitrag.

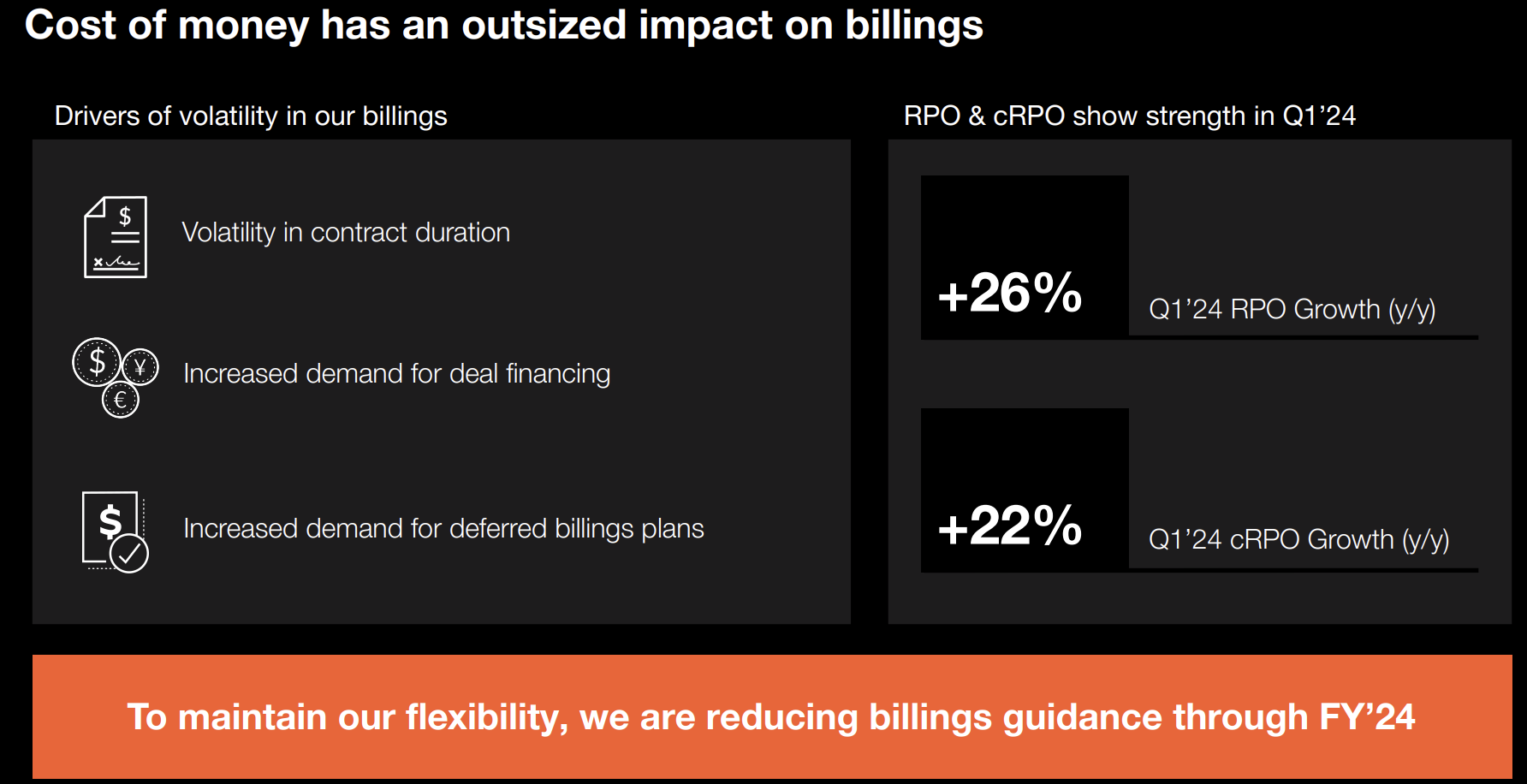

So weit, so gut. Aber PANW macht deutlich, wieso die bloßen Kennzahlen Gewinn je Aktie und Umsatz in einigen Sektoren nicht maßgeblich für die Kursreaktion sind. Denn auch wenn man die ausstehenden Forderungen (Remaining Performance Obligations, RMPO) um 26 % YoY auf 10,4 Mrd. steigern konnte, lagen diese unter den Erwartungen von 10,6 Mrd. USD. Ebenso verfehlten die Rechnungsstellungen (Billings), welche um 16 % YoY auf 2,02 Mrd. USD angewachsen sind, die Wachstumserwartungen von 17,4 %. Der Markt macht sich Sorgen um zukünftiges Wachstum. So verlangsamte sich das Wachstum bei Umsatz, Billings und RPO über die letzten Quartale deutlich.

Wieso sind Billings relevant?

Sie lassen Rückschlüsse zu, wie sich das Wachstum über die kommenden Quartale entwickeln könnte. Billings sind die Beträge, die ein Unternehmen seinen Kunden in Rechnung stellt. Sie repräsentieren die Verkaufserlöse, unabhängig davon, ob der Betrag bereits eingezogen wurde oder nicht.

Billings können vom tatsächlich erfassten Umsatz abweichen. Wenn Billings in einer Periode den erfassten Umsatz übersteigen, deutet dies darauf hin, dass das Unternehmen mehr verkauft hat, als es im aktuellen Zeitraum als Umsatz verbuchen konnte. Dies kann ein Indikator für zukünftiges Umsatzwachstum sein, da diese Billings in späteren Perioden als Umsatz erfasst werden.

Wichtig: Die Zahlungsbedingungen, die ein Unternehmen seinen Kunden bietet, können die Billings beeinflussen. Längere Zahlungsziele können zu höheren Billings führen, da Kunden möglicherweise mehr bestellen, wenn sie später zahlen können. Dies kann ein Zeichen für zukünftiges Umsatzwachstum sein, aber auch ein Risiko darstellen, wenn Kunden ihre Rechnungen nicht rechtzeitig begleichen.

Und der CEO Nikesh Arora hat das Thema der Rechnungsstellungen im Earnings Call genau deshalb genauer beleuchtet. Die Nachfrage und der Umsatz sind in Ordnung, aber aufgrund der hohen Zinsen neigen immer mehr Kunden zu Finanzierungsoptionen, was sich auf die Rechnungsstellungen auswirkt. Zitat: „In Q1, the cost of money remained a constant discussion and customers’ significant focus on topic is becoming the new normal. The way it manifests itself in our business is that there’s always a payment and duration discussion in final negotiations. Given our strong balance sheet, we can use a mix of strategies to navigate the environment. This includes annual billing plans, financing through PFS and partner financing ... Whilst this does not impact our business demand or the impact to annual revenue or annual metrics, it does create variability on total billings more than before, depending on financing use or the duration of contracts.”

Der Ausblick

Für das zweite Quartal 2024 erwartet Palo Alto nun einen bereinigten Gewinn je Aktie zwischen 1,29 USD und 1,31 USD (erwartet: 1,25 USD) und einen Umsatz von 1,96 bis 1,99 Mrd. USD (erwartet: 1,97 Mrd. USD). Auch hier drücken die Billings aufs Gemüt. Für das Q2 2024 rechnet er mit Rechnungstellungen zwischen 2,34 und 2,39 Mrd. USD (erwartet: 2,43 Mrd. USD).

Das volle Geschäftsjahr soll sich demnach auf einen adjustierte Gewinn je Aktie von 5,4 bis 5,53 USD (erwartet: 5,33 USD) und einen Umsatz von 8,18 bis 8,2 Mrd. USD belaufen (erwartet: 8,18 Mrd. USD). Wie schon für das zweite Quartal, liegen auch hier die erwarteten Billings mit der Spanne von 10,7 bis 10,8 Mrd. USD unter dem damals erwarteten Korridor von 10,9 bis 11 Mrd. USD. Die Free-Cashflow-Marge soll bei starken 24 % liegen.

Was bedeuten die Zahlen für Crowdstrike?

Fazit: Die Schwäche in den Rechnungsstellungen von Palo Alto könnte bei Crowdstrike ebenso Gegenwind bedeuten. Und da die Crowdstrike sehr sehr teuer bewertet, wenn auch ein erstklassiges Unternehmen ist, muss CRWD auch ein erstklassiges Quartal am 28.11 abliefern. Es könnte in diesem Quartal schwieriger werden, die hohen Erwartungen zu erreichen. "Nur gute" Ergebnisse werden sehr wahrscheinlich zweistellig bestraft werden. Wir werden es sehen.

Für mich bleiben CrowdStrike, Palo Alto und Zscaler weiterhin die Zugpferde im Cybersecurity-Sektor, die es sich lohnt, in Schwäche/Panik aufzustocken. Der Dip in Palo Alto als auch ein möglicher Rücksetzer in Crowdstrike könnten sich als Chancen wie bei The Trade Desk erweisen. Auch hier hatte ich die Panik am vergangenen Freitag für einen sehr profitablen Trade genutzt. Die Details gibt es hier.

Wie es charttechnisch bei Palo Alto aussieht, könnt ihr bei meinem stock3-Kollegen Alexander Paulus nachlesen. Hier klicken.

| Jahr | 2022 | 2023e* | 2024e* |

| Umsatz in Mrd. USD | 5,5 | 6,89 | 8,18 |

| Ergebnis je Aktie in USD | - 0,9 | 1,45 | 5,34 |

| KGV | - | 386 | 48 |

|

*e = erwartet, Erwartungen basieren bei |

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Hey Valetin, meines Erachtens super aufgedröselt! Fleißarbeit, Danke dafür.