FORTINET – Erneute Panik bei Cybersecurity-Aktien? | 🔎 Screening of the Week

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

- Booking Holdings Inc. - WKN: A2JEXP - ISIN: US09857L1089 - Kurs: 2.838,620 $ (Nasdaq)

- The Trade Desk Inc. - WKN: A2ARCV - ISIN: US88339J1051 - Kurs: 75,680 $ (Nasdaq)

- Fortinet Inc. - WKN: A0YEFE - ISIN: US34959E1091 - Kurs: 57,590 $ (Nasdaq)

- Arista Networks Inc. - WKN: A40V33 - ISIN: US0404132054 - Kurs: 211,680 $ (NYSE)

- Mercadolibre Inc. - WKN: A0MYNP - ISIN: US58733R1023 - Kurs: 1.319,500 $ (Nasdaq)

- e.l.f. Beauty Inc. - WKN: A2ARZ4 - ISIN: US26856L1035 - Kurs: 98,010 $ (NYSE)

- Palo Alto Networks Inc. - WKN: A1JZ0Q - ISIN: US6974351057 - Kurs: 250,360 $ (NYSE)

- Crowdstrike Holdings Inc - WKN: A2PK2R - ISIN: US22788C1053 - Kurs: 182,800 $ (Nasdaq)

- Zscaler Inc. - WKN: A2JF28 - ISIN: US98980G1022 - Kurs: 159,190 $ (Nasdaq)

- Salesforce Inc - WKN: A0B87V - ISIN: US79466L3024 - Kurs: 208,110 $ (NYSE)

- Super Micro Computer Inc. - WKN: A40MRM - ISIN: US86800U3023 - Kurs: 245,900 $ (Nasdaq)

Wie jeden Freitag habe ich Euch auch heute wieder spannende story-based Investmentchancen mitgebracht. In den vergangenen beiden Ausgaben gab es jeweils spannende Earnings Trades. Außerdem gab es auch unter der Woche die ein oder andere spannende Analyse, die sich als äußerst lukrativ erwiesen hat. Daher werden wir uns zunächst ansehen, wie die Ideen bisher gelaufen sind, bevor ich Euch weitere spannende Setups vorstelle und den Gedankengang dahinter.

Update: Arista Network

Arista Networks können wir recht kurz halten, da ich hier bereits ausführlich zu berichtet hatte. In meinem Beitrag "Aktien für eine Jahresendrally (inkl. Fair Value)" hatte ich Arista bereits als interessanten Wert vorgestellt. Als es dann nach den Meta-Earnings zu einem (irrationalen) sell-off kam, konnte man noch deutlich günstiger vor den Quartalszahlen einsteigen. Hier nachzulesen.

Als Arista dann selbst Zahlen meldete, ging es deutlich zweistellig nach Norden. Wer jetzt meint, "sell-the-rip" ... Fehlanzeige. Es geht in Post-Earnings-Announcement-Drift Manier weiter gen Norden. Auch das hatte ich als eine Möglichkeit in meiner Analyse der Quartalszahlen vorgeschlagen, wenn man das Event-Risiko der Quartalszahlen nicht handeln wollte.

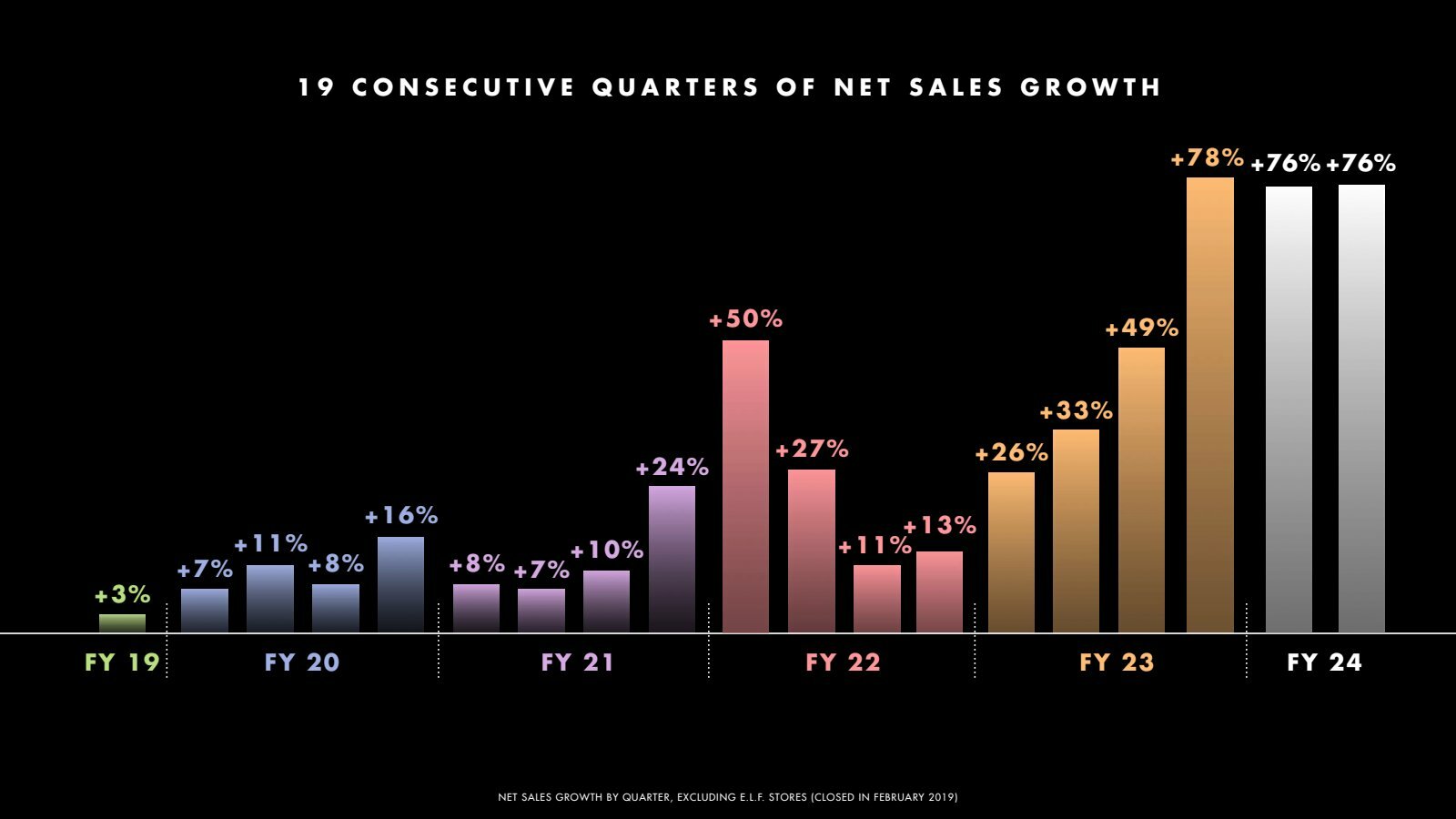

Update: E.L.F. Beauty

E.L.F. Beauty hatte ich am 13.10 ebenfalls in einem Screening of the Week genannt. Der preisgünstige Premium-Kosmetik-Challenger konnte am Mittwoch nachbörslich ein weiteres Spitzenquartal mit einem Umsatzwachstum von 76 % verbuchen. Während die Erwartungen für den Umsatz nur bei 196,28 Mio. USD lagen, lieferte man 215,5 Mio. USD ab. Der bereinigte Gewinn je Aktie lag bei 0,82 USD - auch deutlich über den Erwartungen von 0,51 USD. Die Bruttomarge verbesserte sich im Q2 2024 um 5 Prozentpunkte auf 70 %!

Als wäre das nicht schon genug, erhöhte man direkt noch die Guidance für das Geschäftsjahr 2024. Das EPS wurde von einer Range zwischen 2,19 USD bis 2,22 USD auf 2,47 bis 2,5 USD angehoben (erwartet waren: 2,44 USD) und für den Umsatz erhöhte man die Spanne auf 896-906 Mio. USD von ehemals 792-802 Mio. USD. Auch hier pulverisiert man die Analystenerwartungen von 840,81 Mio. USD. Damit soll das Umsatzwachstum zwischen 55-57 % liegen!

Doch was war am Tag vor den Quartalszahlen los? Ein Sell-off von bis zu 12 %! Was war passiert? Es gab negative Analystenkommentare zur Kosmetikbranche – die Konsequenz: Sippenhaft für alle Kosemetikwerte. Verdient? Wie die Zahlen zeigen, auf keinen Fall! Die Analysten hätten sich hier besser konkreter auf Estee Lauder bezogen, die deutlich enttäuscht hatten. Ich habe den Sell-off genutzt und halte eine Position zu 86,5 €.

Update: The Trade Desk

The Trade Desk: Den Primus im programmatic advertising hatte ich in dem Screening of the Week mit dem provokanten Titel "No-brainer Earnings Trade?" vorgestellt. Meine These könnt ihr gerne nochmal hier nachvollziehen.

Die bisherige Entwicklung kann sich sehen lassen. Zum Zeitpunkt der Veröffentlichung stand TTD bei 66,2 USD. Aktuell notiert The Trade Desk bei rund 75 USD. Die Quartalszahlen werden kommende Woche am Donnerstag nachbörslich gemeldet. Ein möglicher Earnings-Trade Kandidat, den ich weiterhin halte.

Update: Booking

Booking: Im ersten Beitrag zum Thema Earnings-Trades habe ich auch das weltweit größte Online-Reisebüro vorgestellt. Die Aktie reagiert leicht negativ auf ein weiteres starkes Geschäftsquartal. Im Q3 2023 konnte man den bereinigten Gewinn je Aktie auf 72,32 USD steigern (erwartet wurden 67,84 USD). Auch der Umsatz konnte die Erwartungen schlagen. So verdiente man gegenüber dem Vorjahr 21 % mehr . Das sind dementsprechend 7,34 Mrd. USD im Q3 2023 (erwartet wurden 7,26 Mrd. USD).

Die Bruttoreisebuchungen, abzüglich Stornierungen, beliefen sich auf 39,8 Mrd. USD, was einem Anstieg von 24 % gegenüber dem Vorjahresquartal entspricht. Die Zahl der gebuchten Zimmernächte stieg im Vergleich zum Vorjahr um 15 %. Auch das bereinigte EBITDA von 3,28 Mrd. USD bei einer adjustierten EBITDA-Marge von 44,7 % lag deutlich über den Schätzungen der Wall Street.

Zudem zeichnet sich keine Abschwächung bei den Buchungsdynamiken ab. Die ersten Anzeichen für das Q1 2024 deuten auf eine anhaltend starke Nachfrage hin, auch gleich ein hoher Prozentsatz der Buchungen theoretisch noch stornierbar wäre. Auch hier bleibe ich an Board, auch wenngleich die Position leicht im Minus ist.

Update: Cybersecurity-Sektor

Fortinet: Neben The Trade Desk hatte ich im "No-brainer Earnings Trade?" Screening of the Week auch eine spannende Situation im Cybersecurity-Sektor vorgestellt. Es könnte auch hier wie bei Arista Netwoks zu einem sich wiederholenden Muster kommen (Alle Infos zur damaligen Panik im Cybersektor – hier zum Nachlesen).

Ich bin davon ausgegangen, dass Fortinet abermals deutlich enttäuschen wird. Und so kam es. Fortinet meldete für das Q3 2023 einen Umsatz von 1,33 Mrd. USD, 16 % mehr als im Vorjahr. Der Umsatz blieb jedoch aufgrund des langsameren Wachstums bei "Secure Networking" hinter den Erwartungen von 1,35 Mrd. USD zurück. Die in Rechnung gestellten Umsätze (Billings) wuchsen um lediglich 6 % YoY auf 1,49 Mrd. USD und verfehlten die Erwartungen damit um rund 7 %. Hier wurde das Wachstum durch kürzere Vertragslaufzeiten beeinträchtigt.

Zumindest die operative Marge und die Free Cash Flow Marge konnten durch strikte Kostenkontrollmaßnahmen gesteigert werden. So lag die operative Marge bei 27,8 % (+0,9 Prozentpunkte YoY) und die Free Cash Flow-Marge betrug 36% (+2,2 Prozentpunkte YoY).

Fortinet sieht das EPS im Q4 2023 zwischen 0,42 und 0,44 USD (erwartet wurden: 0,42 USD) und den Umsatz zwischen 1,38 und 1,44 Mrd. USD (erwartet waren 1,5 Mrd. USD). Für das volle Geschäftjahr 2023 würde man damit auf eine EPS von 1,54 bis 1,56 USD (erwartet waren 1,51 USD) und einen Umsatz zwischen 5,27 bis 5,33 Mrd. USD kommen (erwartet wurden 5,4 Mrd. USD). Man erwartet aber im zweiten Halbjahr 2024 wieder zweistellig bei den Billings zu wachsen. Die operative Marge soll 2024/25 oberhalb der 25 % bleiben, auch wenn insbesondere die Bruttomarge im schwierigen Produktgeschäft weiter unter Druck bleiben soll.

Und hier liegt der Hund begraben: Denn damit wurde der Ausblick erneut gesenkt. Es folgt ein Kursrutsch von über 20 % und damit werden auch CrowdStrike, Zscaler und Palo Alto Networks mit abverkauft. Auf dieses Szenario hatte ich in dieser Screening of the Week Ausgabe spekuliert, aber nicht um bei Fortinet einzusteigen, sondern um CrowdStrike und Palo Alto aufzusammeln.

Das wären die Earnings-Trade Kandidaten 2 und 3 von mir. Palo Alto berichtet am 15.11 und CrowdStrike am 28.11. Wer sich für mehr Infos rund um Palo Alto oder CrowdStrike interessiert, der sollte hier reinschauen.

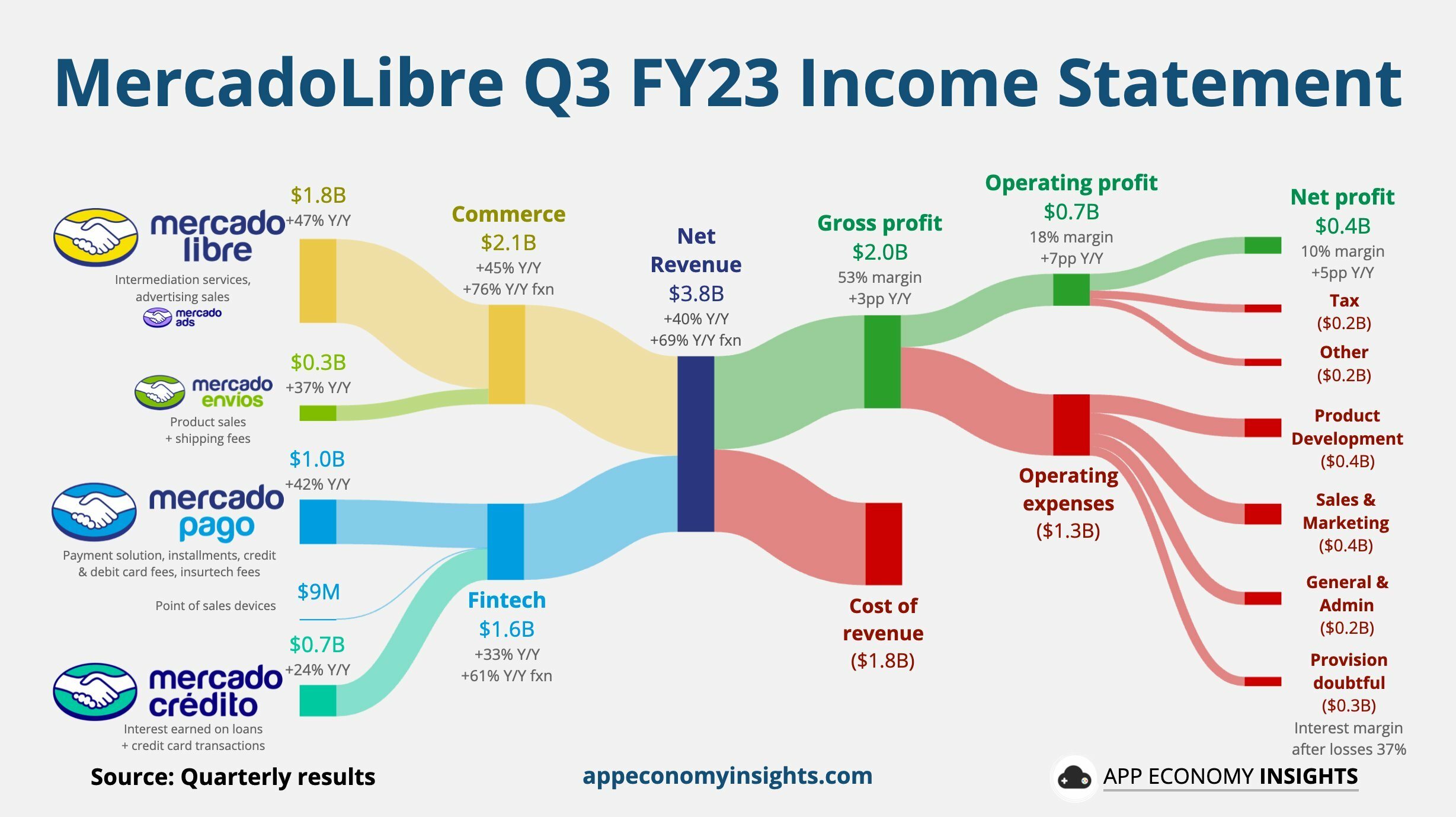

MercadoLibre

MercadoLibre: Wie gewohnt sehr starke Zahlen. Ein faux-pas: Das E-Commerce-Unternehmen veröffentlichte die Zahlen versehentlich bereits vor dem US-Börsenschluss, was zu einem Kursfeuerwerk vor dem eigentlichen Kursfeuerwerk führte.

Die Umsätze wuchsen um 39 % auf 3,8 Mrd. USD (erwartet wurden 3,6 Mrd. USD). Der Gewinn je Aktie von 7,18 USD pulverisierte die Erwartungen von 5,69 USD deutlich. Der Fintech-Arm wuchs um 61 % auf 1,6 Mrd. USD, die E-Commerce-Sparte um 76 % auf 2,1 Mrd. USD. Sowohl das Bruttowarenvolumen (GMV) als auch das Gesamtzahlungsvolumen (TPV) konnte um 32 % hinzugewinnen. Getrieben wurden diese Entwicklungen unter anderem durch 120 Mio. unique aktive Nutzer auf der Plattform (36 % mehr als im Vergleichsquartal des Vorjahres).

Besonders stark: Die operativen KPIs haben sich im 3. Quartal 2023 sogar nochmal weiter verbessert. Das Wachstum der verkauften Artikel beschleunigte sich. In Sachen operativer Effizienz konnten sämtliche Margen deutlich ausgebaut werden. Die Treiber waren mehr hochmargiges third-party-seller Geschäft und 70 % mehr Werbegeschäft.

Damit befindet sich MercadoLibre auf den Spuren von Amazon. Beispielsweise wurden bei der Bruttomarge nur 50 % erwartet; man lieferte 58,4 %. Die operative Marge lag bei 18,2 % vs. 14 % erwartet. Der Nettogewinn lag damit bei 685 Mio. USD gegenüber den erwarteten 501 Mio. USD.

Die Story ist vollkommen intakt und ich halte die Position weiterhin. Emerging Markets Aktie gesucht? MercadoLibre steht bei mir ganz oben auf der Liste.

Earnings Plays und Thesen

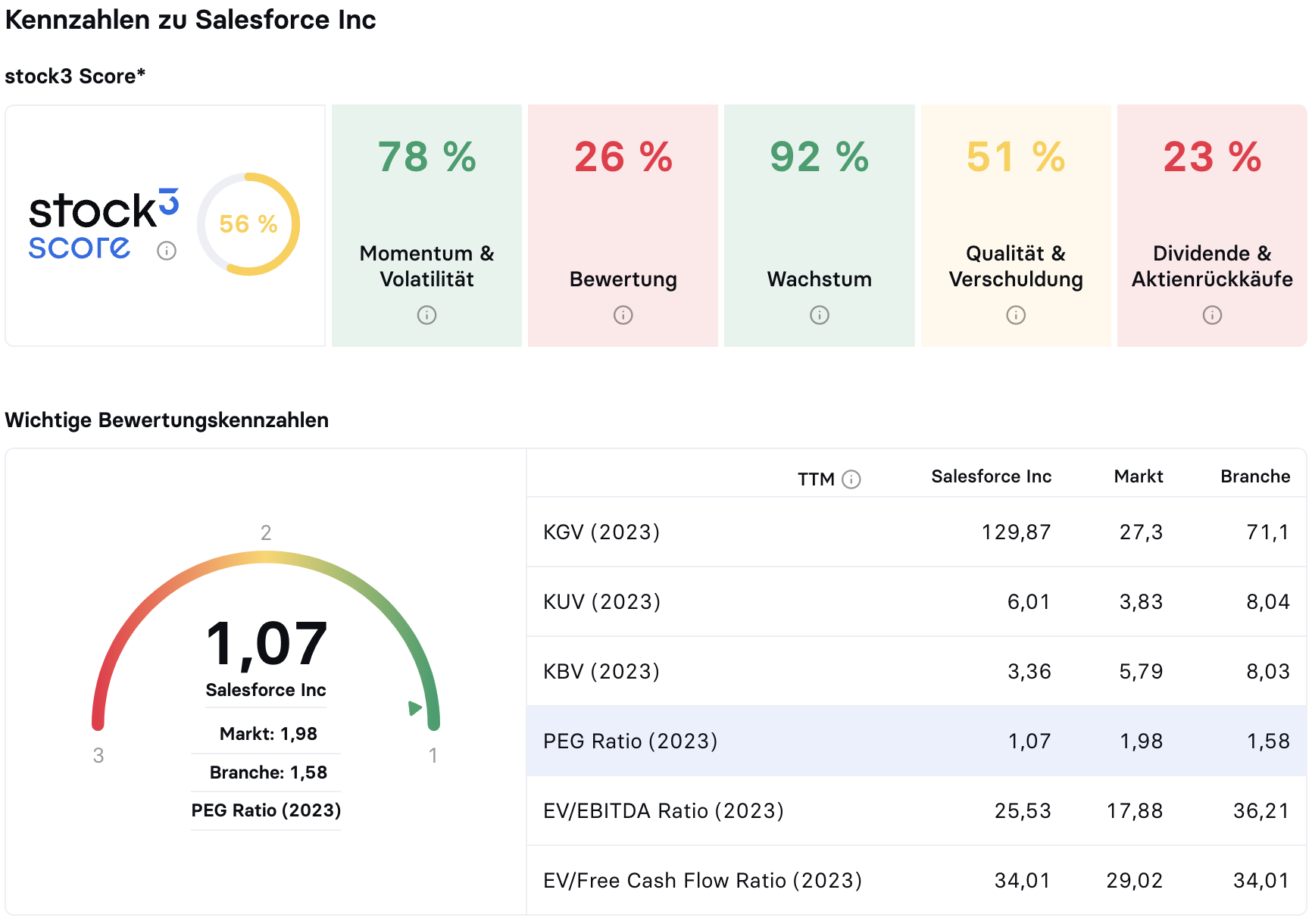

Salesforce (WKN: A0B87V) | Die Story hat was von Meta Platforms (Nachbörslich 28.11)

Was wird erwartet?

EPS von 1,51 USD (vs. 0,07 USD im Q3 22)

Umsatz von 8,71 Mrd. USD (vs. 7,72 Mrd. USD im Q3 22)

✔️ These: Die These ist weiterhin unverändert zum Stand 06. Oktober. Gerne hier nochmal reinschauen.

✔️ Kursalarme & Einstieg: Kursalarm bei 205 USD legen und dann die Price-Action beobachten. Knapp oberhalb von 200 USD würde ich ganz genau beobachten und auf einen schnellen Wash-out der SLs unter diese psychologische Kursmarke setzen. Der EMA200 in rot verläuft auch bei rund 200 USD. Er sollte bestmöglich auf Tagesschlusskursbasis nicht mehr verloren werden.

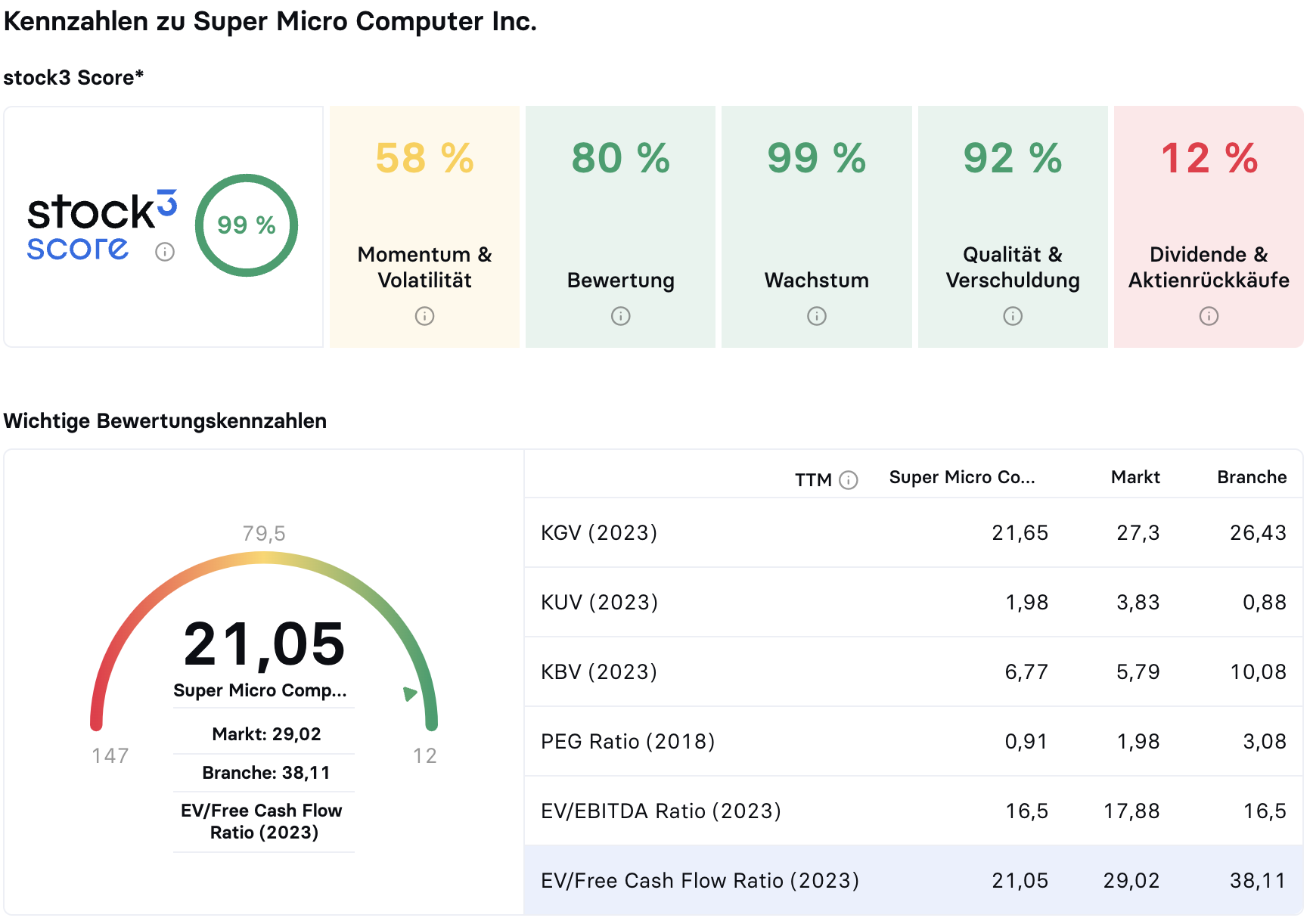

Super Micro Computer (WKN: A0MKJF) | Was ist denn hier passiert? Abverkauf aus dem Nichts

Was ist passiert?

Am Mittwoch nachbörslich meldete neben MercadoLibre, E.L.F. Beauty, PayPal, Qualcomm oder Airbnb auch Super Micro Computer Geschäftszahlen. Der Umsatz im ersten Quartal 2024 betrug 2,12 Mrd. USD, ein Plus von 14 % im Vergleich zum Vorjahr, und lag damit trotz Engpässen bei GPUs und Komponenten am oberen Ende der Prognosespanne.

Der Non-GAAP-Gewinn je Aktie lag im ersten Quartal bei 3,43 USD und damit im Rahmen der Prognosen und über den 3,42 USD des Vorjahres sowie den Erwartungen von 3,2 USD. Außerdem passte man den Ausblick auf der Grundlage einer verbesserten GPU-Versorgung nach oben hin an und erwartet für das Q2 Nettoumsätze in der Bandbreite von 2,7-2,9 Mrd. USD (erwartet wurden lediglich 2,5 Mrd. USD). Der bereinigte Gewinn je Aktie wird in der Spanne von 4,4-4,88 USD gesehen (erwartet wurden 4,3 USD).

In den nächsten Jahren will man den Jahresumsatz auf bis zu 20 Mrd. USD steigern, von derzeit rund 8 Mrd. USD. Die operative Marge (Non-GAAP) lag bei 10,8 % und damit 20 Basispunkte unter der des Vorquartals. Der operative Cashflow belief sich in Q1 auf 271 Mio. USD, was in einem positiven freien Cashflow von 268 Mio. US-Dollar resultierte. Super Micro ist weiterhin nettoschuldenfrei (440 Mio. USD Cash vs. 290 Mio. USD Schulden), wobei sich die Netto-Cash-Position von 397 Mio. USD gegenüber den 150 Mio. USD im Vorquartal mehr als verdoppelte.

Der Anteil der Umsätze aus dem Bereich Enterprise/Channel am Gesamtumsatz ging von 45 % im vorherigen Quartal auf 43 % zurück. Der Umsatz mit den Hyperscalern lag bei 55 % des Gesamtumsatzes (vs. 53 % im letzten Quartal). Dabei trug der größte Cloud Service Provider 25 % zum Umsatz bei! Ein Klumpenrsisiko, welches man beobachten muss. Wieso es am Tag nach den Quartalszahlen zu so einem heftigen Verkaufsdruck kam, weiß ich auch noch heute nicht. Falls ihr mehr wisst, lasst es mich in den Kommentaren wissen

✔️ Kursalarme & Einstieg: Der Bereich um 236 bis 228,3 USD hat in der Vergangenheit als Unterstützung gehalten. Den SL könnte man bei einem Tages-/Wochenschlusskurs unterhalb der 225 USD setzen. Die nächsten Widerstände auf der Oberseite verlaufen bei 265 USD mit dem EMA50 (blaue Linie) sowie 270 USD. Entferntere Kursziele lägen bei 281 und 287 USD, man träumt ja gerne 😄. Ich bin gestern mit einer ersten kleineren Tranche bei 229,1 USD zum Zug gekommen. Mal schauen, was daraus wird.

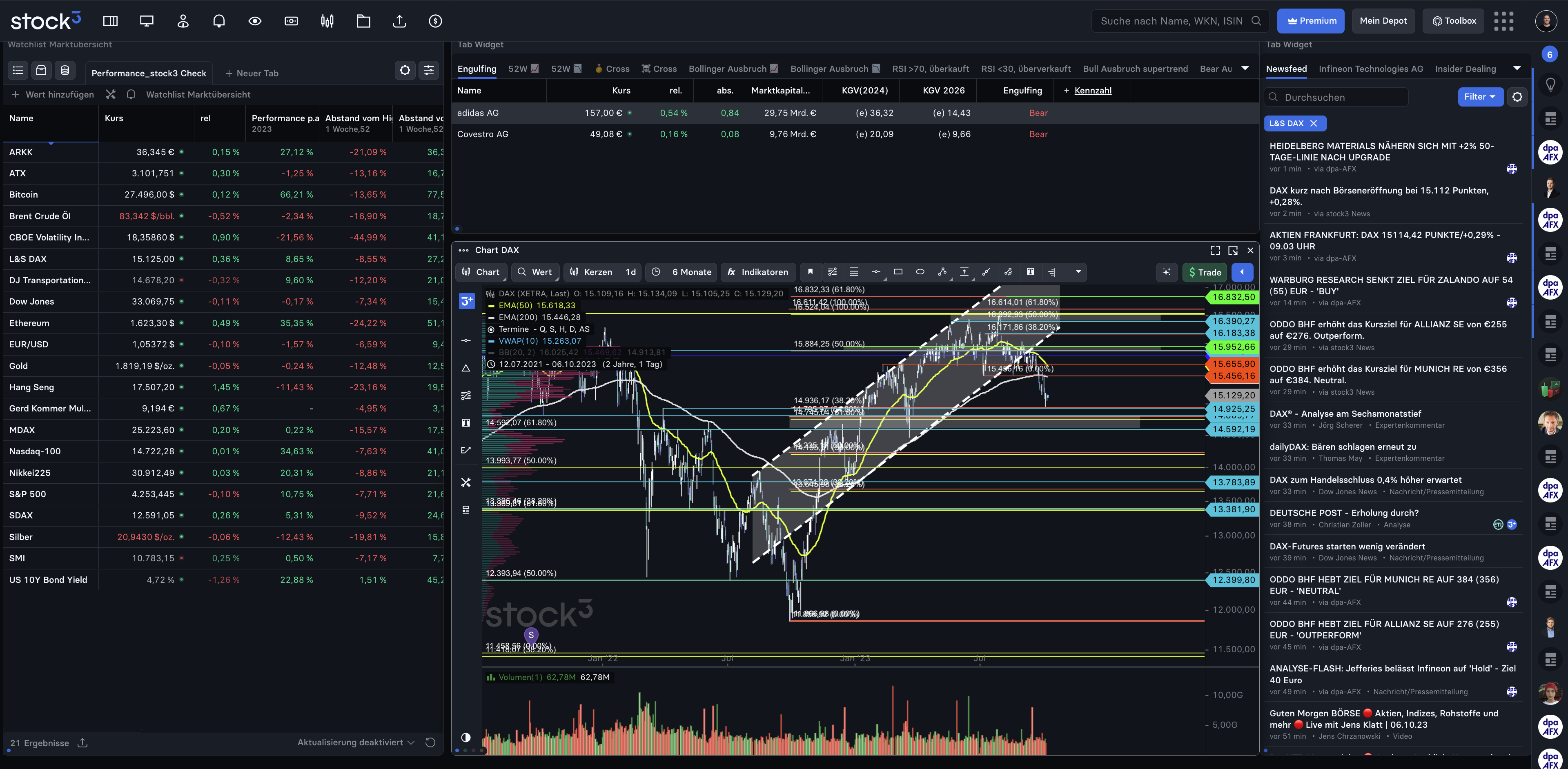

Du möchtest auch schnell interessante Setups in den diversen Indizes finden können?

Einfach links auf den jeweiligen Index klicken und schon laden alle Indexkomponenten in die einzelnen Tabs, die das jeweilige technische Signal getriggert haben. Klickt ihr anschließend auf einen der Basiswerte, dann laden Charts sowie alle News zum Instrument. Ganz rechts könnt ihr euch neben den News auch beispielsweise das Instrumentenprofil anzeigen lassen. Interesse? Dann probiere stock3 TechAdvanced doch gerne 14 Tage unverbindlich aus.

👉 Hier klicken und 14 Tage ausprobieren.

Du interessierst Dich für Top-Themen, Aktienanalysen, Tipps & Tricks zu stock3 und vielen weiteren spannenden Beiträgen?

Dann empfehle ich Dir, Dich für unseren kostenlosen stock3 Weekly Newsletter einzutragen. Jeden Mittwoch im Postfach und mit sehr viel spannenden Inhalten.

👉 Jetzt gratis abonnieren und nichts mehr verpassen!

Folge mir gerne, um keine stock3-Neuigkeit mehr zu verpassen:

👉 Hier klicken

👉 Alle bisherigen Artikel von mir (Valentin)

Auf der Suche nach Live-Webinaren zu den stock3-Plattformen?

👉 Für die kommenden How to stock3 Webinare anmelden

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.