Ölpreis wieder im Crash-Modus

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- WTI Öl - WKN: 792451 - ISIN: XC0007924514 - Kurs: 30,04 $/Barrel (Deutsche Bank Indikation)

- Brent Crude Öl - WKN: 967740 - ISIN: XC0009677409 - Kurs: 32,78 $/Barrel (Deutsche Bank Indikation)

- BP PLC Reg. Shares (ADRs)/6 DL -,25 - WKN: 850518 - ISIN: US0556221044 - Kurs: 29,006 $ (NYSE)

- Chevron Corp. - WKN: 852552 - ISIN: US1667641005 - Kurs: 81,780 $ (NYSE)

Aktien von Ölunternehmen werden heute abgestraft. Der wieder in sich einstürzende Ölpreis ist nur einer der Gründe. Einige Unternehmen haben Zahlen vorgelegt und die sehen richtig schlecht aus. BP schrieb im vergangenen Jahr einen Verlust von 6,5 Mrd. Dollar. Ein Grund für den hohen Verlust waren unter anderem die Nachwirkungen der Ölkatastrophe im Gold von Mexiko.

BP zeigt in der Bilanz Verluste aus der Katastrophe von 11,7 Mrd. USD im vergangenen Jahr. Ohne diese Verluste hätte BP einen Gewinn von knapp 6 Mrd. geschrieben. Für Aktionäre ist das nur ein geringer Trost, denn mit diesem Gewinn kann BP noch nicht einmal seine Dividenden von aktuell 6,7 Mrd. pro Jahr finanzieren.

Bei den Ölpreisen zu Beginn 2016 kann man sich vorstellen, dass BP im Upstream Bereich dieses Jahr mit Verlusten beginnen wird. Nach schlechter geht es dem Konkurrenten Chevron. Nach einem Gewinn von 17 Mrd. im Upstream Bereich 2014 fiel 2015 ein Verlust von 2 Mrd. an. Der Downstream Bereich brachte mit 7,6 Mrd. gut 3 Mrd. mehr ein als im Vorjahr. Der Gesamtgewinn sank von knapp 20 Mrd. auf unter 5 Mrd.

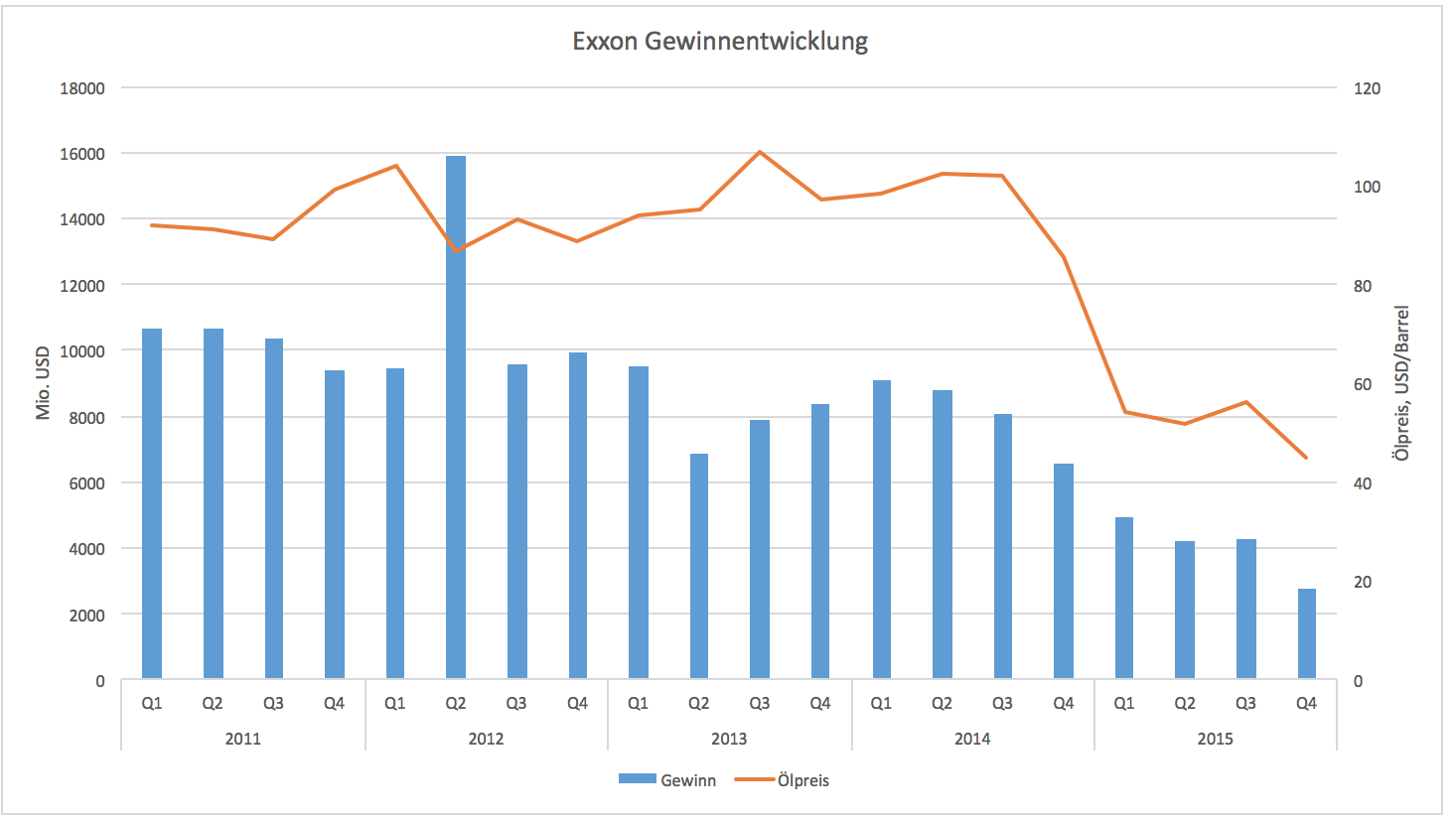

Nach den Zahlen verlieren die Aktien von BP und Chevron kräftig. Nur einer der Ölriesen hält sich wacker: Exxon. Exxon schrieb im 4. Quartal 2015 einen Gewinn von 2,78 Mrd. und im Gesamtjahr gut 16 Mrd. Gewinn. Damit deklassiert Exxon seine Konkurrenten regelrecht. Die Quartalsgewinne sinken zwar mit dem Ölpreis (Grafik 1), doch Exxon ist so gut diversifiziert, dass das schwächelnden Upstream Geschäft noch ausgeglichen werden kann.

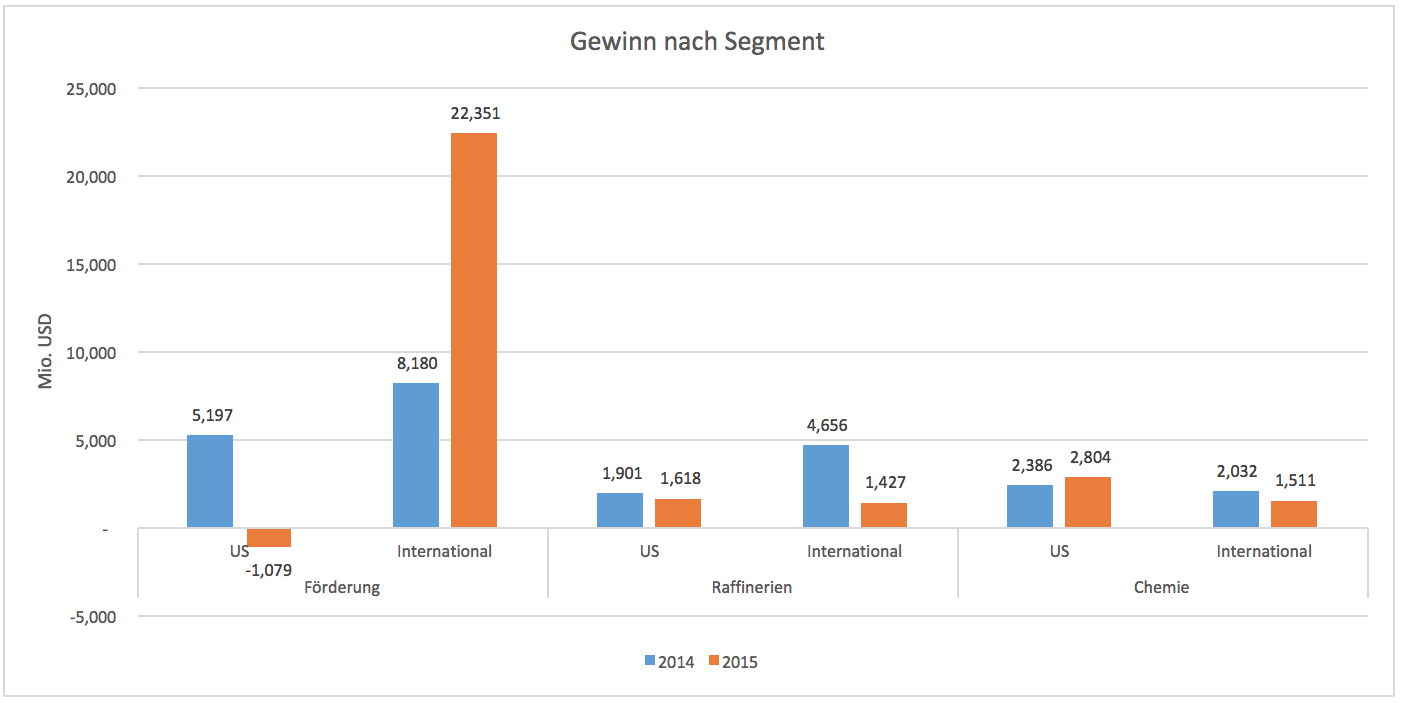

Grafik 2 zeigt den Gewinn nach Segmenten. Die Ölförderung in den USA ist für Exxon inzwischen ein Verlustbringer. International bringt der Bereich noch 8 Mrd. ein. Selbst bei den noch einmal tieferen Preisen in diesem Jahr sollte Exxon keine Verluste im Upstream Bereich schreiben. Das unterscheiden das Unternehmen von den meisten anderen.

Die Aktie von Exxon hält sich entsprechend gut. Anleger lassen sich nicht breitschlagen die Aktie fallenzulassen. Die Stabilität des Unternehmens ist wirklich bemerkenswert. Das liegt unter anderem an einer sehr geschickten Strategie. Exxon investiert relativ wenig in die Erschließung neuer Vorkommen. Stattdessen nutzen sie niedrige Ölpreise, um andere Unternehmen aufzukaufen und sich so den Zugang zu Ressourcen zu sichern. Diese Vorkommen sind meist schon teilweise erschlossen. Exxon kauft diese Vorkommen in Krisenzeiten zu hohen Abschlägen und sichert sich so zukünftig hohe Gewinne.

Exxon dürfte 2016 oder 2017 eine größere Übernahme vornehmen, um seine Strategie fortzusetzen. Bis dahin gibt die Aktie hoffentlich noch einmal nach und fällt auf die bisherigen Tiefs zurück. Dort lohnt sich ein langfristiger Einstieg.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Frage: Kauft Draghi jetzt auch Oel? Wundern wuerde mich das nicht. Eher wo er es lagert.

Haben Sie schon gekauft? Das Gold aus Mexiko meine ich ;)