Öl: Fundamental noch lange kein Boden in Sicht

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Preise sind generell von Angebot und Nachfrage abhängig. Ist die Nachfrage hoch und das Angebot gering, dann steigt der Preis. Bei Öl sehen wir den umgekehrten Fall. Die Nachfrage ist stabil, das Angebot steigt. Als Folge sinkt der Preis. Der Preis sinkt so lange bis Angebot und Nachfrage wieder im Gleichgewicht sind bzw. bis die Produktionskosten erreicht werden. Kein Verkäufer der Welt kann auf Dauer unter Produktionskosten verkaufen. Daher gibt es in diesem Bereich einen natürlichen Boden.

Die Sache hat nun zwei Haken. Der erste hängt mit der Nachfrage zusammen. Niedrige Preise heizen für gewöhnlich die Nachfrage an. Bei Öl ist das nicht so einfach. Nur weil der Preis sinkt, fährt nicht jeder gleich 50 Kilometer mehr am Tag mit dem Auto. Ebenso wird man kaum beginnen Gaskraftwerke stillzulegen und fürs Heizen oder die Stromproduktion Öl verbrennen – zumindest nicht von heute auf morgen. Die Nachfrage mag zwar leicht anziehen, aber nicht massiv. Die Nachfrage ist relativ unelastisch. Bei anderen Gütern ist das anders. Würden Flugtickets auf einmal nur noch 10 Euro pauschal kosten, dann dürften viele Menschen sehr viel mehr fliegen, sei es auf Kurzstrecken oder für mehr Wochenendtrips.

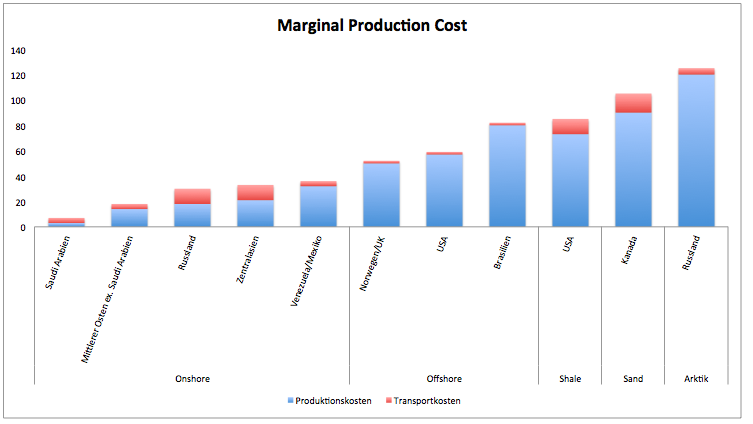

Der zweite Haken liegt bei den Produktionskosten. Es ist mehr als unklar wie hoch diese wirklich sind. Es geistern viele Zahlen durch die Medien. Für das US Fracking Öl waren es Produktionskosten von ca. 75 USD pro Fass. Bisher hat das den Ölpreis nicht gestört. Mit diesem Preis kann etwas nicht ganz stimmen, wenn er so überhaupt keine Bedeutung hat. Das hat mehrere Gründe.

Für andere Länder gilt das nicht. Brasiliens Ölvorkommen liegen größtenteils in der Tiefsee. Die Förderung ist sehr teuer. Mit etwas über 80 USD macht es keinen Sinn die Produktion auszuweiten und mehr zu investieren.

Zum anderen sind die momentanen Durchschnittskosten niedriger als die Grenzkosten. Grenzkosten zeigen an wie viel es kostet die Produktion auszuweiten. Dazu gehören Investitionen in neue Projekte. Die wirklichen Produktionskosten sind niedriger. Arktisches Öl ist am teuersten mit ca. 70 USD. Das ist immer noch unter dem aktuellen Marktpreis. Auch die anderen teuren Förderarten, vor allem Fracking und die Gewinnung von Öl aus Ölsanden, liegen mit ihren Kosten unter Marktpreisen. Im Vergleich zu Sommer 2013 sind die Kosten zudem noch einmal drastisch gesunken. Vor einem Jahr lag der Produktionspreis durch Fracking bei 75 USD. Heute wird er auf 57 USD geschätzt.

Produktionsverfahren werden besser, die Förderung günstiger. Sinkt der Preis noch einmal im Jahresverlauf, dann ist der weltweite Durchschnittspreis wahrscheinlich schon unter 50 USD. Fundamental ist der Boden also frühestens bei 50 USD erreicht. Das berücksichtigt noch nicht, dass es Regionen gibt, in denen die Produktion wirklich spottbillig ist. In Saudi Arabien fließt das Öl praktisch noch immer von alleine. Kosten von 10 USD pro Barrel sind ungeschlagen. Saudi Arabien bräuchte höhere Preise, um die Einnahmen zu halten oder höhere Verkaufsvolumina. Bei den niedrigen Kosten, die sie haben, werden sie eher letzteres anstreben. Eine nachhaltige Trendumkehr ist nicht in Sicht – noch lange nicht.

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Diese Cowboys aus USA führen gegen alle Nationen und Staaten dieser Welt aktiv einen Währungs- und Wirtschaftskrieg mit dem Ziel, die eigene Macht und Wirtschaft zu stärken und die Wirtschaft aller anderen Länder zu schwächen. Geführt wird dieser Krieg nur mit grenzenlosem nachgedruckten Papiergeld. Ich bin auch der festen Überzeugung, dass die Wirtschaftsdaten mit extremen Wachstum, die wir aus den USA wöchentlich zu lesen bekommen, alle gefälscht sind und in Wirklichkeit sehr viel niedriger ausfallen.

Wer glaubt, die USA können dies ewig so weiterführen, der stimme auch diesem Artikel zu. Ich bin anderer Meinung. Papierkartenhäuser fallen schnell in sich zusammen.

Imho werfen Jarakoff und Austrochris sehr gute Punkte auf.

Ich halte nichts davon, bei einem Ölpreis (Brent), der nun von ca. 110 USD/Barrel auf 80 USD/Barrel gefallen ist, von einem Boden zu sprechen, der "noch weit entfernt" ist.

Vor einigen Monaten war die Thematik um die Förderkosten noch relativ uninteressant. Wieso der Ölpreis jetzt dermaßen eingebrochen ist, kann eine Vielzahl von Gründen haben, die niemand mit völliger Sicherheit beschreiben kann.

Wenn man als Investor halbwegs vernünftig ist, zieht man in Betracht, langsam aber sicher Positionen in den Ölunternehmen aufzubauen, die man vor einigen Monaten oder Jahren ohnehin schon haben wollte, die aber jetzt günstiger zu haben sind.

Es gibt nicht jedes Jahr einen Einbruch beim Ölpreis um 25-30% (und vielleicht noch mehr).

Man muss hierbei berücksichtigen, dass die OPEC-Staaten trotz teilweise sehr geringer Förderkosten einen gewissen Ölpries brauchen, da sie ihren Staatshaushalt zum Großteil über den Verkauf von Öl finanzieren. Ein fallender Ölpreis tut somit auch Saudi Arabien sehr weh, trotz Förderkosten von angeblich 10 $/Barrel.

Diesen Rückgang der Staatseinnahmen können sie nur bedingt durch eine Ausweitung der Produktion ausgleichen. Bei einer Produktionsausweitung (in Form eines Alleingangs), würden sie den Preisverfall noch zusätzlich beschleunigen und außerdem den OPEC-Verbund gefährden, da dies anderen OPEC-Staaten - allen voran Venezuela - überhaupt nicht gefallen dürfte...

Ich denke also nicht, dass eine Trendumkehr "noch lange nicht" in Sicht ist. Es sei denn wir sehen demnächst einen neuen weltweiten Wirtschaftseinbruch. Das würde natürlich alles ändern.

Produktionskosten sind Produktionskosten und bei weitem nicht alle Kosten die anfallen .

das gleiche ja auch bei den Edelmetallen. Liegen die Produktiionskosten bei 800 Dollar, liegen

die Gesamtkosten weit über 1000 Dollar !!!