Mit dem richtigen Risikoprofil die Märkte im Griff

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Fragt man Anlegerinnen und Anleger, was sie am meisten an den Finanzmärkten fürchten, dann ist das oft die Angst vor einem Börsencrash. Ein plötzlicher Absturz der Kurse und ein damit verbundener Rückgang des Aktiendepots ist der Albtraum vieler Aktionäre und wohl ein wichtiger Grund, warum noch so viele zögern mit dem „Wertpapiersparen“ anzufangen.

Denn trotz aller Lektionen, die uns vergangene Börsencrashs erteilt haben, bleiben diese auch zukünftig nicht auszuschließen. Ein Crash, welcher sich typischerweise durch das hysterische Abverkaufen von Wertpapieren einer breiten Anlegerschaft kennzeichnet, scheint ein in seinen Ursachen tief in der menschlichen Psychologie verwurzeltes Phänomen zu sein, das sich auch in der Zukunft fortlaufend wiederholen dürfte.

Dazu weiterlesen: Ist der DAX bereits in einem Crash?

In vielen Artikeln auf meinem Guidants-Expertendesktop habe ich daher schon beschrieben, wie der Weg zum Anlageerfolg nur darüber führen kann, das „Chaos“ der Börse zu akzeptieren und sich anschließend darauf zu konzentrieren, was man tatsächlich bei der eigenen Geldanlage kontrollieren kann.

Wenn wir folglich das chaotische Hin- und Herspringen der Kurse nicht mit absoluter Sicherheit vorhersagen können, dann macht es womöglich mehr Sinn, sich auf das zu fokussieren, was man wirklich beeinflussen kann. Doch worauf haben Anleger an der Börse wirklich einen Einfluss? Nun, im Prinzip auf alles, was unter unserer eigenen Entscheidungsgewalt steht. Neben Aspekten wie z.B. einem professionellen Risikomanagement ist wohl die wichtigste Entscheidung eines jeden Anlegers, welchen Grad an Unsicherheit er seinem Portfolio zuführen möchte.

Machen wir dazu zwei fiktive Beispiele:

Anleger Max Meier investierte im Januar 2006 sein gespartes Vermögen in Höhe von 10.000 EUR in die Finanzmärkte. Herr Meier hat dabei sein Geld über mehrere Anlageklassen gestreut und legt zu 30 % in einen weltweiten Aktienfonds, zu 50 % in einen europäischen Rentenfonds und zu 20 % in Gold an. Da er in Deutschland wohnt, wird sein Depot in Euro bewertet.

Max Meiers Portfolio könnte wie folgt aussehen:

30 % Aktienfonds: MSCI World Index, z.B. via iShares MSCI World UCITS ETF

50 % Europäische Renten: Franklin European Total Return Fund A (acc) EUR

20 % Gold in Euro, z.B. via XETRA Gold

Anleger Stefan Schulz hingegen hat im Januar 2006 sein gespartes Vermögen in Höhe von 10.000 EUR zu 90 % in einen deutschen Aktienfonds und zu 10 % in einen weltweiten Immobilienfonds investiert. Da auch Herr Schulz in Deutschland wohnt, wird sein Depot ebenfalls in Euro gerechnet.

Sie sind Vermögensverwalter, Anlageberater oder institutioneller Trader? Dann könnte Guidants PRObusiness für Sie eine interessante Alternative zu teuren Terminallösungen sein. Testen Sie Guidants PRObusiness kostenlos und unverbindlich!

Stefan Schulz Portfolio könnte so aussehen:

90 % Deutscher Aktienindex DAX, z.B. via ComStage 1 DAX UCITS ETF

10 % Deka - ImmobilienGlobal

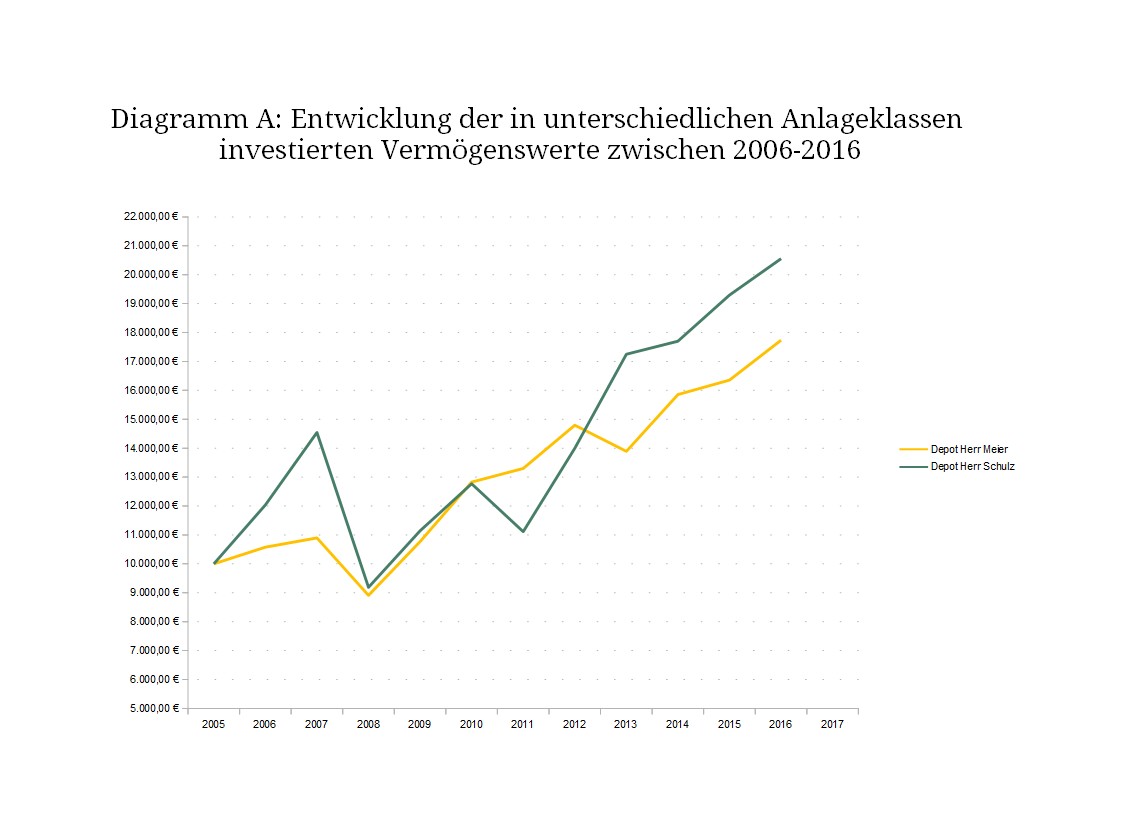

Schauen wir uns den Verlauf beider Depots in den letzten 10 Jahren einmal an. Im Diagramm A ist zu sehen, dass das Depot von Herrn Schulz (das eine relativ hohe Aktienquote mit 90 % aufweist) deutlich höhere Wertschwankungen „erleiden“ musste, als das Depot von Herrn Meier, das nur zu 30 % in Aktien investiert war. Dafür hat Herr Schulz am Ende eine um fast dreitausend Euro höhere Rendite erwirtschaftet.

Das höhere Risiko wurde durch eine höhere Rendite belohnt.

Die durchschnittliche Jahresrendite des Portfolios von Herrn Meier (30 % Aktien) lag bei 7,03 %. Die durchschnittliche Jahresrendite des Portfolios von Herrn Schulz (90 % Aktien) lag bei 9,59 %. Obwohl die durchschnittlichen Renditen nicht weit voneinander entfernt liegen hat Herr Schulz eine um 28,2 % höhere Bruttorendite erzielt als Herr Meier. Der Grund ist der Zinseszins bzw. die Macht der „kleinen Zahlen“.

Dazu weiterlesen: Der Hausvorteil des Marktes

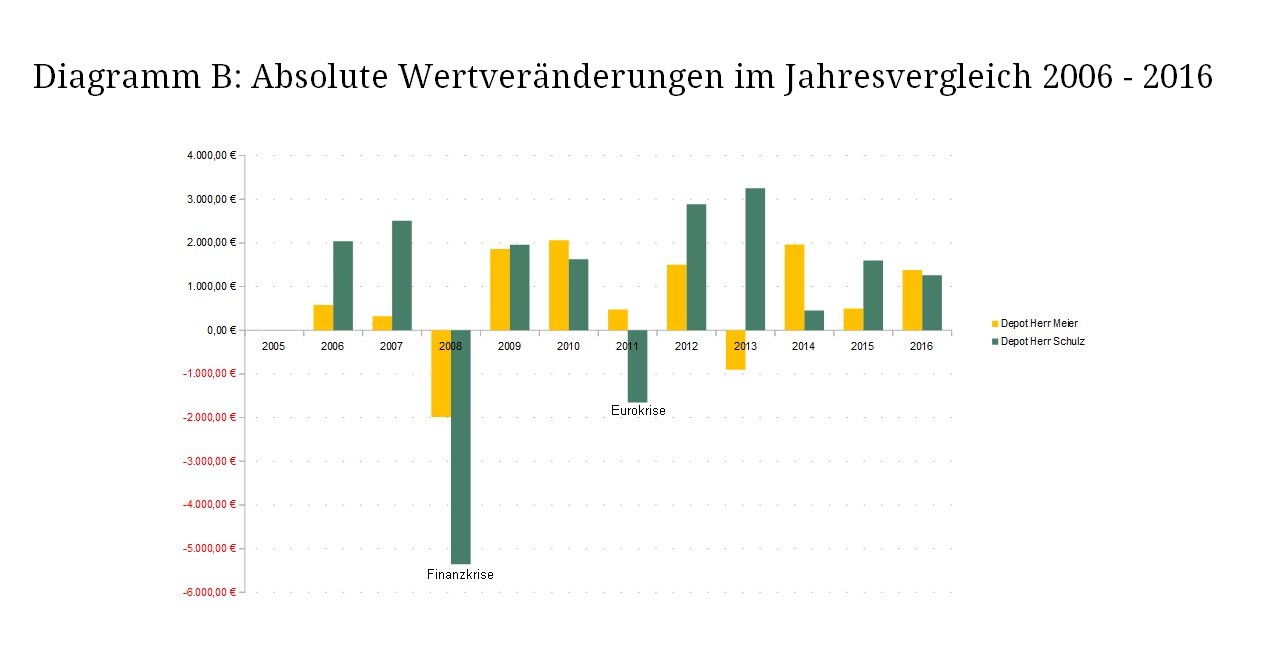

Trotz der erfreulichen Endergebnisse sind die teilweise sehr hohen Ausschläge während der zwei großen Krisen in dem untersuchten Zeitraum nicht zu vernachlässigen. Einmal rauschten die Kurse im Jahr 2008 (Hypotheken- und Finanzkrise) und gleich wieder im Jahr 2011 (Eurokrise) in den Keller. In der Finanzkrise verlor der DAX knapp 60 % und in der Eurokrise über 30 %. In diesen Abwärtsphasen zeigte das breiter gestreute Portfolio von Herrn Meier, das neben Aktien auch in Renten und Gold investiert war, weniger starke Ausschläge, als das Depot von Herrn Schulz. Überraschenderweise konnte das konservative Depot von Herrn Meier sogar im Krisenjahr 2011 zulegen, obwohl die Aktienmärkte fielen. Der Grund war der Anstieg des Goldpreises und die nur selektive Ansteckung der weltweiten Aktienmärkte durch die Eurokrise (siehe Diagramm B).

Fazit: Die beispielhafte Gegenüberstellung der zwei Depots zeigt uns neben dem Wirkungszusammenhang von Risiko und Rendite sehr schön, dass es Anleger letztlich selbst in der Hand haben, wie viel Unsicherheit sie tatsächlich ihrem Vermögen zuführen möchten. Entgegen der weit verbreiteten Meinung, dass das an der Börse investierte Kapital einem unkalkulierbaren Risiko ausgesetzt ist, können wir mit solchen Simulationen von Finanzprodukten das Gegenteil beweisen.

Fakt ist jedoch auch, dass es am Ende nicht ganz ohne Risiko (insbesondere in der aktuellen Niedrigzinsphase) möglich ist eine nennenswerte Rendite zu erwirtschaften. Andererseits dürfen wir feststellen, dass durch eine breite Streuung der Anlagen („Diversifikation“) nicht jeder Anleger gleichmaßen von den Risiken einzelner Anlageklassen oder Märkte betroffen ist. Mit einer strategisch ausgerichteten und zu den eigenen Bedürfnissen passenden Verteilung des Anlagevermögens können sich Anleger bereits im Vorfeld für die meisten Unwägbarkeiten der Börse positionieren. Überraschungen bleiben damit an den Märkten zwar leider nicht aus, aber die möglichen Auswirkungen auf das eigene Depot können vorher in aller Ruhe durchkalkuliert werden.

Viele Grüße

Jakob Penndorf

Herr Penndorf, danke für den wieder sehr guten Artikel. Allerdings bleiben Sie m.E. ein bisschen mitten in der Geschichte stecken. Es fehlt aus meiner Sicht ein Hinweis auf die psychologischen Herausforderungen und ggf. ein konstruktiver Vorschlag, wie damit umzugehen ist.

Konkret: Schauen wir auf den Knick in Herr Schulz´ Portfolio während der Finanzkrise. Ein Rückgang von knapp 15k auf 9k Depotwert ist von den meisten Anlegern nur sehr schwer zu ertragen. Das läuft ja nicht von heute auf morgen und wird begleitet von immer düsteren Nachrichten in allen Medien (ganz zu schweigen von der Ehefrau...). Ein großer Anteil der Privatanleger dürfte während dieser Zeit sehr nervös werden und an irgendeinem Punkt das Handtuch schmeißen. Anders gesagt, sehr viele werden die Volatilität, auch wenn sie sich das zu Beginn vorgenommen haben, nicht aushalten können.

Zumindest nicht, ohne z.B. in Simulationen sich potentielle Pfade des eigenen Portfolios, die auch sehr negativ sein können, vor Augen zu halten. Und am besten für diese Situationen Regeln parat zu haben, wie dann zu verfahren ist. Denn irgendwie muss man mit dem emotionalen Druck umgehen können, ohne den Kopf zu verlieren. Eine Möglichkeit wäre hier z.B. einen dritten Anleger zu betrachten, der etwa einen Teil seines Depots in Cash hält, um etwa in Abhängigkeit von CAPE (oder anderen Kennzahlen - emotionslose Regeln eben!) den Cashanteil zu reduzieren.

Also, z.B. Start mit Aktienanteil 70%, 10% Immos und 20% Cash - und Anpassung, in Abhängigkeit von der Dynamik bzw. anhand der Regeln aus den simulierten Szenarien. Historische Rendite in den letzten 10J irgendwo zwischen Herren Schulz und Meier aber psychologisch vermutlich leichter durchzuhalten.