Der Hausvorteil des Marktes

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Da der Spieler ein Profi ist, streicht er seine Gewinne ein und will zurück nach Japan reisen.

„An die Börse muss man gehen wie in ein kaltes Brausebad: schnell hinein und schnell wieder heraus.“

- Solomon von Rothschild (1774 - 1855), deutscher Bankier

Doch der Casino-Manager Rothstein (Robert de Niro) kennt den langfristigen Vorteil der Bank, auch als „Edge“ oder „Hausvorteil“ bekannt. Denn jede Spielbank hat tatsächlich immer einen winzig kleinen, aber sehr wichtigen statistischen Vorsprung.

Setzt ein Spieler zum Beispiel beim Roulette einen Betrag von 10.000 EUR auf das Eintreffen von vier Zahlen, dann erzielt der Spieler einen (schon vorher berechenbaren) wahrscheinlichen Verlust von -270,00 EUR oder -2,7 %. Der Vorteil der Bank ergibt sich aus der Gewinnwahrscheinlichkeit von 4/37 auf einen Gewinn von 80.000 EUR und einer Wahrscheinlichkeit von 33/37 für den Verlust des Einsatzes von 10.000 EUR.

Der erwartete Gewinn des Spielers berechnet sich: (4/37 (Gewinnchance) * 80.000 EUR (Gewinn)) + (33/37 (Verlustchance) * -10.000 EUR (Verlust)) = (10,81 % * 80.000 EUR) + (89,18 % * -10.000 EUR) = 8.648,64 EUR + (-8.918,91 EUR) = -270,26 EUR.

Obwohl die Bank im Film „Casino“ bereits mehrere Millionen verloren hat, will sie den Profi-Spieler unbedingt zurück an den Spieltisch holen.

Was auf den ersten Moment verrückt klingt, ist durchaus logisch. Denn die Bank weiß, dass ihre Gewinnchancen steigen, je länger ein Spieler weitermacht. Der Spieler muss nur lange genug spielen, bis er irgendwann verliert.

Unter vorgetäuschten Vorfällen wie einem Flugausfall bekommen die Mafia-Handlanger den Profi-Spieler tatsächlich zurück ins Casino – natürlich inklusive Spesen und Übernachtung in einer Luxus-Suite. Der Zocker kann nicht widerstehen und kehrt zurück ins Spiel - mit dem für das Casino erhofften Ausgang.

Denn irgendwann bricht auch die Gewinnserie eines Profis. Zusätzlich erhöht der Spieler im Film die Einsätze und verliert am Ende den zuvor gemachten Gewinn, den er schon fast sicher nach Hause gebracht glaubte.

Auch an der Börse erleben wir oft atemberaubende Performances von einzelnen Anlageklassen, Finanzprodukten oder Handelsstrategien.

Leider sind auch diese "Gewinnserien" selten von Dauer. Der Grund ist die in der Kapitalmarkttheorie bestätigte "Mittelwertrückkehr" von Preisen. Der „Mean Reversion – Effekt“ erklärt, warum Marktpreise und Volatilitäten irgendwann immer eine „negative Autokorrelation“ zeigen. In der Theorie gehen wir davon aus, dass Märkte so etwas wie ein Gedächtnis haben und mit sich selbst zu einem früheren Zeitpunkt kovariieren.

„Der dümmste Grund eine Aktie zu kaufen, ist, weil sie steigt.“

- Warren Buffett

Das Problem aber ist (und deshalb lässt sich dieser Effekt nicht durch Tradingmodelle ausnutzen), dass wir nie wissen, wann eine Rückkehr zum Mittelwert an den Märkten erfolgt. Manchmal können Trends monate- oder gar jahrelang bestehen bleiben.

An der Börse gibt es daher nur eine Möglichkeit davon als Anleger zu profitieren:

Die Bank und nicht der Spieler zu sein.

Der „Bankvorteil“ des Aktienmarktes lag in den letzten Jahrzehnten bei durchschnittlich 6,8 Prozent (MSCI World). Der "Edge" von Anleihen bei 4,3 Prozent und Gold 1,3 Prozent. (1) Man musste nur lange genug dabei bleiben, um zu gewinnen.

"The idea that you can't beat the markets is a frightening prospect."

- Paul Tudor Jones (Investor und Hedgefonds-Milliardär)

Als „Bankvorteil“ meine ich hier die "Buy-and-Hold"-Rendite, auch bekannt als Marktrendite. Natürlich gab es viele Anlagen, die phasenweise viel höhere Renditen erwirtschafteten als der Markt. Beispiele dafür sind genügend vorhanden und füllen die Geschichtsbücher der Börse, z.B. die Internet-Blase der 1990er Jahre, Hedgefonds-Renditen (2) oder der Häusermarkt in den USA vor der Finanzkrise.

Als Musterfall einer historisch einmaligen Überrendite gelten derzeit Kryptowährungen wie Bitcoin (9.517,50 $ -2,45 %), deren Jahresrenditen 2017 bei teilweise deutlich über 1000 Prozent liegen.

Viele Grüße

Jakob Penndorf

--

(1) Souverän Investieren mit Indexfonds & ETFs, Gerd Kommer, Campus, Frankfurt/New York 2015, S. 346 f.

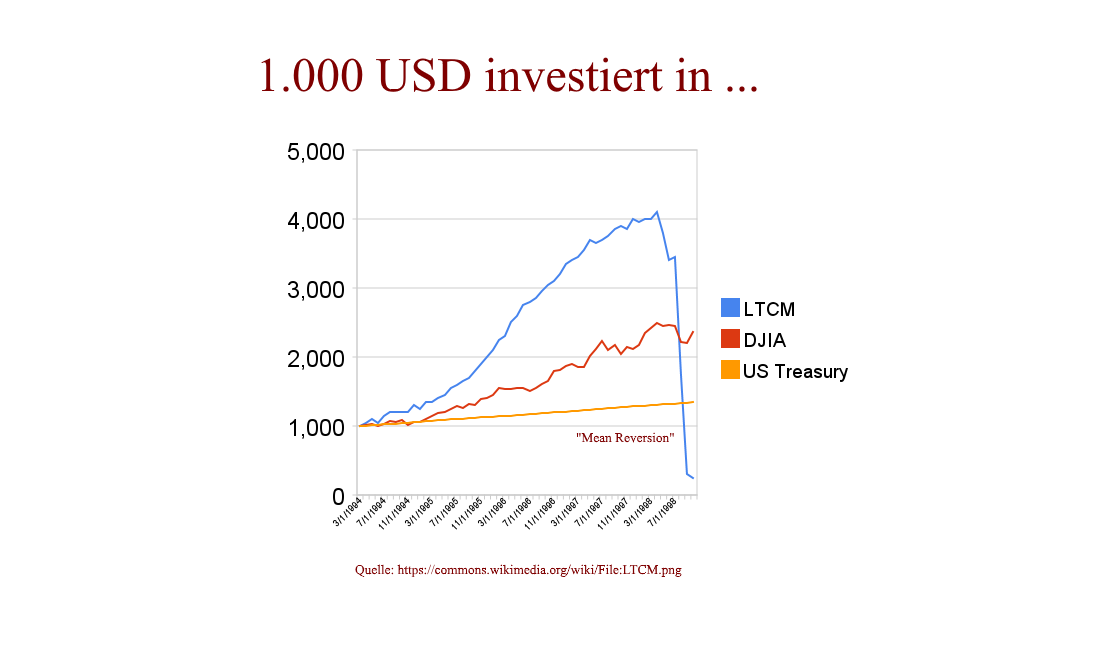

(2) Ein berühmtes Beispiel waren die Erfolgsjahre des Long-Term-Capital-Hedgefonds zwischen 1994 und 1998. Anleger mussten mindestens 10 Millionen US-Dollar auf mindestens 3 Jahre anlegen und bekamen so gut wie keine Informationen darüber, wie und wo ihr Kapital investiert war. Dafür wurden sie mit Renditen deutlich über 100 Prozent pro Jahr belohnt. 1998 kollabierten milliardenschwere Wetten des Hedgefonds im Zuge der Russlandkrise. Da viele Marktteilnehmer von dem in Schieflage geratenen Tanker LTCM wussten (den Short-Wetten von über 125 Milliarden Dollar standen „nur“ 4 Milliarden Eigenkapital gegenüber), löste das sogar eine kurzzeitige Finanzkrise aus.

(3) Der Chart im Anhang zeigt die Entwicklung des LTCM-Fonds zum US-Staatsanleihen- und US-Aktienmarkt in der Zeit seines Bestehens.

--

Ich finde es gut, dass Sie Sich an solche Betrachtungen wagen. Versuchen Sie doch mal etwas darüber zu schreiben (event. zu recherchieren), ob das Geld, das Banken einnehmen eine andere Kaufkraft hat, damit einen anderen realen Wert als das, was wir Verbraucher einnehmen oder anlegen. Denn die Banken kaufen ja Kreditkunden, das Casino vielleicht Spieler, wir kaufen aber Waren. Das ist etwas jeweils sehr Verschiedenes, meine ich.

Ich bin mir sicher, jemand, der 1989 den Nikkei 225 gekauft hat, auch total überzeugt von der Buy-and-hold Strategie ist.

Sind ja erst 28 Jahre, in denen der Markt nicht mehr auf den damaligen Wert gestiegen ist. Aber kann ja noch kommen, man muss nur lange genung warten.

Wenn ich das mal zusammenfassen sollte:

Man sollte sein Risiko kennen sowie seine Chancen nutzen.

Worauf ich zuallererst angesprungen bin ist "Casino". Casino ist einer meiner Lieblingsfilme.

Daher, wenn ich Dich einmal korrigieren und etwas ergänzen darf:

Der Japaner spielte Baccara, nicht Roulette.

Nachdem sie den Japaner zurückholten, spielte dieser anfangs nur relative kleine Einsätze, weil er wußte die Casino Betreiber, allen voran Sam Rothstein (der auf die Person Frank Rosenthal im wirklichen Leben basiert), wollen Ihr Geld zurück. Mit den kleinen Betragen machte er kleine Gewinne. Sam wußte jedoch, dass er das nicht lange durchhalten würde. Als Gambler denkt man sich nicht wie viel man mit den kleinen Einsätzen gewonnen hat, sondern was man verloren hat. Also erhöhte der Japaner die Einsätze.

Erst holten sie sich die 2 Millionen zurück und dann noch eine weitere.

Die Moral dieser Episode ist: Man sollte wissen, wenn man aufhören soll.

Im Zusammenanhang mit Deinem Beitrag fällt mir hier auch noch Lotto dazu ein, welches im Volksmund auch als Dummensteuer bezeichnet wird, da die Chancen zu gewinnen geringer sind als zu verlieren und gerade einmal 49% wieder ausgeschüttet werden.

Dazu gibt es ein nettes Bonmot, ich meine es stammt von der Trader-Legende Jesse Livermore. Es bewahrheitet sich in der Praxis immer wieder, und lautet:

"An der Börse werden die größten Gewinne mit dem Hintern gemacht".