Lufthansa: So funktionieren die Bezugsrechte!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Deutsche Lufthansa AGKursstand: 8,377 € (XETRA) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- LHAR LUFTHANSA AG BZRKursstand: 2,414 € (XETRA) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Deutsche Lufthansa AG - WKN: 823212 - ISIN: DE0008232125 - Kurs: 8,377 € (XETRA)

- LHAR LUFTHANSA AG BZR - Kurs: 2,414 € (XETRA)

Die Lufthansa musste in der Corona-Krise vom deutschen Staat gerettet werden. Unter anderem stellte der Wirtschaftsstabilisierungsfonds (WSF) stille Einlagen bereit, von denen die Lufthansa 2,5 Milliarden Euro abgerufen hat. Dieses Geld will die Lufthansa nun zurückzahlen, zunächst 1,5 Milliarden Euro mit den Mitteln aus der Kapitalerhöhung und dann bis Weihnachten die restliche Milliarde Euro. Zudem sollen über die Kapitalerhöhung die Eigenkapitalbasis und die Liquidität gestärkt werden.

Das frische Geld von den Aktionären besorgt sich die Lufthansa im Rahmen einer Kapitalerhöhung mit Bezugsrechtehandel. Das Bezugsrecht ist nichts anderes als ein Anrecht der bisherigen Aktionäre, die neuen Aktien zum Ausgabepreis und im jeweiligen Bezugsverhältnis zu beziehen. Weil sich bei einer Kapitalerhöhung die Aktienanzahl insgesamt erhöht, sinkt der Anteil der bisherigen Aktionäre am Eigenkapital des Unternehmens. Die Anteile der bisherigen Aktionäre werden durch die Ausgabe neuer Aktien verwässert. Um die Altaktionäre vor einer solchen Verwässerung zu schützen, sieht der Gesetzgeber bei Kapitalerhöhungen um mehr als zehn Prozent des Eigenkapitals in der Regel die Ausgabe von Bezugsrechten vor.

Im Falle der Lufthansa wird sich die Aktienanzahl durch die Kapitalerhöhung verdoppeln, von 597.742.822 Aktien durch die Ausgabe von 597.742.822 weiteren Aktien auf 1.195.485.644 Aktien. Das Bezugsverhältnis für die Kapitalerhöhung beträgt entsprechend 1:1. Pro gehaltener Aktie erhält jeder Aktionär das Recht, eine weitere Aktie zu beziehen, und zwar zum Bezugspreis von 3,58 Euro.

Die neuen Aktien werden mit einem deutlichen Kursabschlag zum bisherigen Kurs angeboten. Der Bezugspreis von 3,58 Euro je neuer Aktie entspricht einem Abschlag von rund 56,4 Prozent gegenüber dem Schlusskurs vom 17. September 2021, dem letzten Handelstag, bevor die Lufthansa ihre Kapitalerhöhung ankündigte.

Am Mittwoch notieren die Aktien der Deutschen Lufthansa nun ex Bezugsrechte. Das bedeutet, dass die Aktionäre der Lufthansa für jede Aktie ein Bezugsrecht in ihre Depot eingebucht bekommen. Der Aktionär kann das Bezugsrecht entweder einlösen, also eine weitere Aktie für 3,58 Euro erwerben, oder das Bezugsrecht verkaufen, wenn er sich nicht an der Kapitalerhöhung beteiligen will. Um das Bezugsrecht einzulösen, muss er sich an seinen Broker wenden und dies beauftragen.

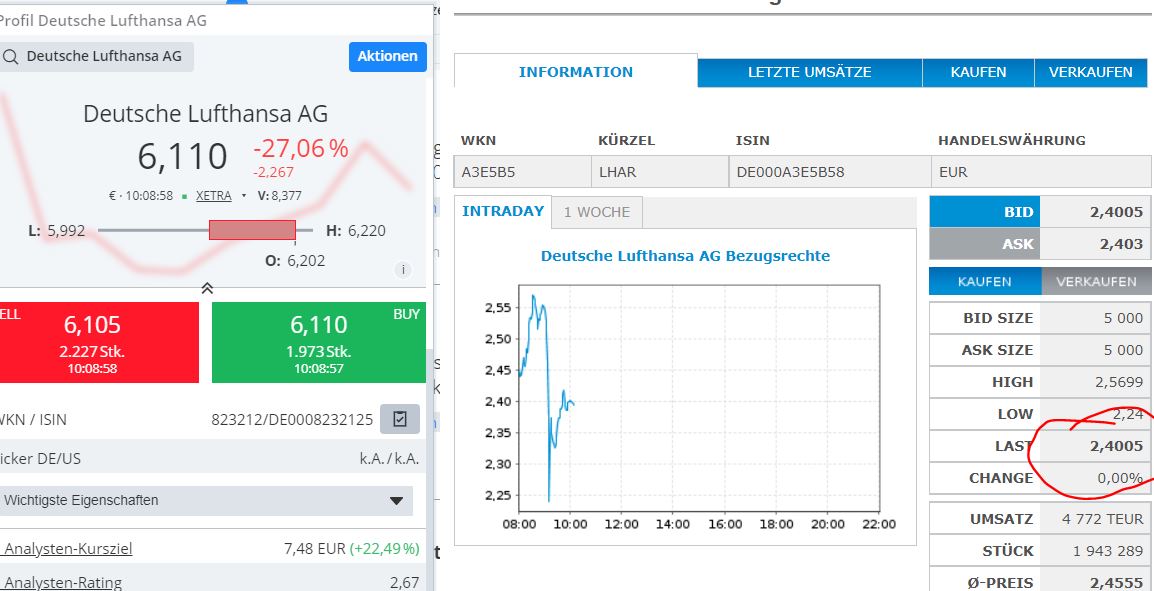

Weil das Bezugsrecht selbst einen Wert hat (schließlich kann man damit verbilligt Aktien erwerben!) sinkt der Kurs der Lufthansa-Aktien. Bei der Lufthansa beträgt dieser Kurabschlag heute annähernd 30 Prozent.

Auf Basis des Xetra-Schlusskurses vom Dienstag kostete eine Lufthansa-Aktie 8,377 Euro. Auf Basis dieses Kurses errechnet sich der theoretische Preis des Bezugsrechts folgendermaßen:

Preis Bezugsrecht = (Alter Aktienkurs - Ausgabepreis neue Aktien)/(Bezugsverhältnis + 1) = (8,377 - 3,58) / ((1/1) + 1) = 5,02 / 2 = 2,3985 Euro.

Die Lufthansa-Aktie würde sich dadurch theoretisch von 8,377 Euro auf 5,9785 Euro verbilligen, was einem (optischen) Kursabschlag von 28,6 Prozent entspricht! Für den Aktionär ist das aber kein realer Verlust, denn er bekommt pro Lufthansa-Aktie ja ein Bezugsrecht ins Depot eingebucht, das 2,3985 Euro wert ist und damit den Wertverlust durch die Bezugsrechteausgabe genau ausgleicht.

Tatsächlich haben sich die Lufthansa-Aktien am Mittwoch im frühen Handel nicht ganz so stark verbilligt, sondern notieren zuletzt bei 6,10 Euro.

Zwischen dem Preis des Bezugsrechts und dem Aktienkurs gilt, dass der Kurs des Bezugsrechts plus dem Bezugspreis von 3,58 Euro dem Aktienkurs nach dem Bezugsrechteabschlag entsprechen sollte, also dass folgende Gleichung ungefähr erfüllt sein sollte:

Kurs des Bezugsrechts + 3,58 Euro = Kurs Aktie (nach Bezugsrechteabschlag). Sowohl der Kurs der Lufthansa-Aktie als auch Kurs der Bezugsrechte wird natürlich vom Angebot und Nachfrage beeinflusst. Beide Kurse können sich kontinuierlich verändern.

Zuletzt kosteten die Lufthansa-Aktien 6,11 Euro und die Bezugsrechte rund 2,40 Euro (Stand ca. 10:08 Uhr). Die Lufthansa-Aktien sind tatsächlich etwas teurer, als es der Fall sein sollte.

Ist die zuletzt genannte Beziehung zwischen dem Preis des Bezugsrechts und dem Preis der Aktie nicht erfüllt, könnte man theoretisch (vor Kosten) durch Arbitrage Geld verdienen. Wie mein Kollege Daniel Kühn am Dienstag in seinem Guidants-Stream schrieb: "Ist das Bezugsrecht deutlich zu billig, könnte man die Aktie verkaufen bzw. short gehen und dafür das Bezugsrecht kaufen. Ist das Bezugsrecht deutlich zu teuer, verkauft man das Bezugsrecht (sofern man es besitzt) und kauft die Aktie." (Für Privatanleger dürfte sich das allerdings in der Regel nicht lohnen, insbesondere nicht nach Kosten.)

Auf Derivate wie Hebelzertifikate und Optionsscheine hat der Bezugsrechteabschlag in der Regel keine Auswirkungen! Die Bedingungen der Produkte sehen in der Regel vor, dass beispielsweise Strike-Preise bei Kapitalmaßnahmen angepasst werden. Das ist auch logisch. Denn obwohl sich der Kurs der Lufthansa-Aktien heute um fast 30 Prozent verbilligt, ist damit kein wirklicher Verlust für die Aktionäre verbunden. Die Aktionäre haben ja im Gegenzug für den Bezugsrechteabschlag ein Bezugsrecht bekommen, das sie entweder am Markt verkaufen können oder das sie im Zweifel ausüben können. Finanzmathematisch entspricht das Bezugsrecht einer Call-Option mit Strike-Preis bei 3,58 Euro und einer Fälligkeit zum Ende der Bezugsfrist.

Der Bezugsrechtehandel beginnt am Mittwoch (22. September) und endet am 30. September. Die Bezugsfrist der neuen Aktien endet am 5. Oktober. Bis zu diesem Zeitpunkt müssen sich Privatanleger, die Lufthansa-Bezugsrechte im Depot haben, also entscheiden, ob sie die Bezugsrechte ausüben oder verkaufen wollen. "Bezugsrechte, die weder ausgeübt noch verkauft werden, verfallen ersatzlos mit Ablauf der Bezugsfrist. Ein Ausgleich für nicht ausgeübte bzw. verkaufte Bezugsrechte wird nicht gezahlt", betont die Lufthansa. Der Broker verkauft die Bezugsrechte allerdings in der Regel am letzten Tag der Bezugsfrist, wenn der Aktionär die Bezugsrechte weder verkauft hat noch eine Ausübung in Auftrag gegeben hat.

Die Gefahr, dass die Lufthansa gar nicht alle neuen Aktien platzieren kann, besteht übrigens nicht. Ein Konsortium aus 14 Banken garantiert die Kapitalerhöhung. Sollte also ein Teil der Aktien nicht gezeichnet werden, erwerben die Banken die übrigen Aktien. Außerdem haben sich mehrere BlackRock-Fonds und alle Lufthansa-Vorstandsmitglieder bereit erklärt, an der Kapitalerhöhung teilzunehmen und Bezugsrechte für die jeweils gehaltenen Aktien vollständig auszuüben.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt PROmax 14 Tage kostenlos testen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.