Kaufen, was keiner haben will...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Sich gegen die Mehrheitsmeinung zu stellen ist nur den wenigsten Menschen gegeben. Die meisten fühlen sich wesentlich wohler, wenn sie mit der Herde traben können und sich so in ihrer eigenen Meinung bestätigt fühlen. Das ist schade, aber wohl nur schwer zu ändern, denn besagtes Phänomen wird gewissermaßen schon im Kindergarten angelegt: Wer aufmuckt, einen „Dickschädel“ hat oder anderweitig „unangepasstes Verhalten“ zeigt, dem wird das meist schnell ausgetrieben. Später wundern sich die erwachsenen Anleger dann dass sie letztlich immer wieder der großen Masse folgen. Wer es allerdings schafft, Aktien genau dann zu kaufen, wenn sie niemand haben will, der kann sein blaues Wunder erleben – im positiven Sinne wohlgemerkt.

Sehr erfreulich haben sich in jüngster Zeit etwa die Anteilscheine einer unserer konservativen Langfrist-Empfehlungen aus dem Energiesektor entwickelt. Die Aktien von ConocoPhillips (COP), das Unternehmen betreibt weltweit mehr als 20.000 Jet-Tankstellen, sind ein Musterbeispiel für die Vorgehensweise, wie wir sie im Antizyklischen Börsenbrief praktizieren.

Als wir den Konzern im April 2009 bei Kursen von 29,52 US-Dollar in einem grauenhaften Börsenumfeld, das von Angst und nackter Panik gekennzeichnet war, zum Kauf empfohlen haben, war die Aktie nach dem vorangegangenen Kursverfall im direkten Vergleich mit der Konkurrenz ausgesprochen preiswert.

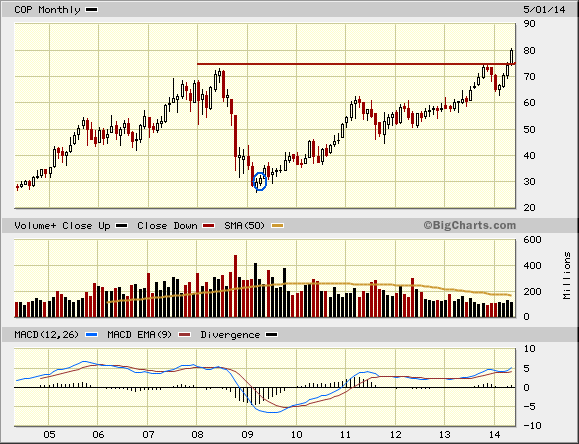

Die folgende Abbildung zeigt den Kursverlauf den vergangenen zehn Jahre auf Monatsbasis. Den Kaufzeitpunkt im April 2009 haben wir hellblau markiert. Was sich heute so einfach anhört, das war damals „Harakiri“: Wir sind eingestiegen, als die Angst der Anleger förmlich mit Händen zu greifen war. Heute ist es übrigens genau umgekehrt, aber das ist eine andere Geschichte...

Nach einer Haltezeit von ziemlich genau fünf Jahren notieren die Anteilscheine heute rund 170 Prozent im Plus. Das entspricht einer jährlichen Rendite von mehr als 25 Prozent. Das Ganze, wohlgemerkt, ohne kostspielige Umschichtungen und mit einer eigentlich „langweilen“ Aktie, die bei unserem antizyklischen Einstieg im Branchenvergleich „lediglich“ stark unterbewertet war.

Nach der jüngsten Aufholjagd ist davon allerdings nicht mehr allzu viel übrig. Nehmen wir etwa das Kurs-Umsatz-Verhältnis: Mit einem Wert von 1,68 ist der schwergewichtige Konzern mit einem Börsengewicht von rund 100 Milliarden US-Dollar jetzt deutlich ambitionierter bewertet, als Konkurrenten wie etwa BP oder Exxon Mobil.

Von der Gewinn- und Wachstumsdynamik her und auch mit einer Dividendenrendite von 3,5 Prozent ist der Konzern zwar immer noch eine solide Halteposition, ob man jetzt allerdings noch einsteigen sollte, ist aus zumindest fraglich:

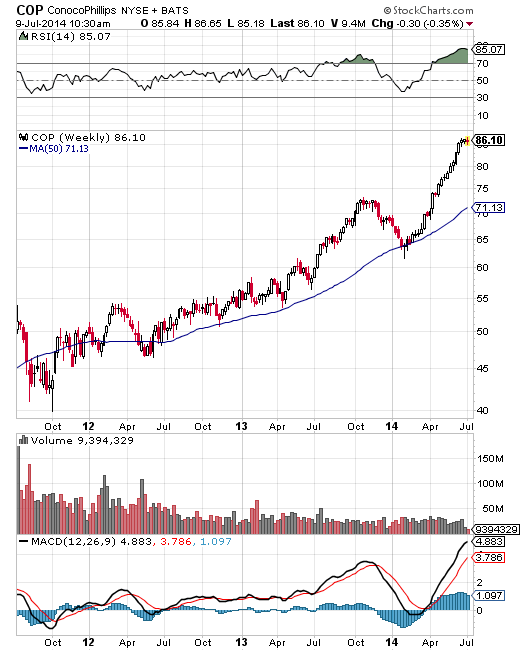

Die folgende Betrachtung auf Wochenbasis zeigt, dass RSI und MACD in deutlich positives Terrain vorgerückt sind. Für einen anstehenden Rücksetzer spricht auch, dass der jüngste Anstieg von fallenden Umsätzen begleitet war. Eine Konsolidierung könnte die Aktie etwa in den Bereich des Hochs vom Herbst 2013 bei rund 72,50 US-Dollar zurück führen.

Längerfristig sieht die Sache allerdings recht viel versprechend aus, denn besagte Unterstützungszone bei 72,50 US-Dollar reicht bis in das Jahr 2008 zurück, was die waagrechte rote Linie in der eingangs gezeigten Abbildung verdeutlicht. Wird dieser Bereich erfolgreich verteidigt, dann steht auch weitaus höheren Notierungen nichts im Wege.

Wie wir hier jetzt vorgehen würden, das haben wir in der Juli-Ausgabe des Antizyklischen Börsenbriefs erläutert...

Anmeldemöglichkeit (1) : Das Drei-Monats-Abo des Antizyklischen Börsenbriefs

Anmeldemöglichkeit (2) : Das Jahres-Abo des Antizyklischen Börsenbriefs

Zum Autor:

Andreas Hoose ist Chefredakteur des Antizyklischen Börsenbriefs, einem Service der BörseGo AG, und Geschäftsführer des Antizyklischen Aktienclubs. Börsenbrief und Aktienclub, das komplette Servicepaket für die Freunde antizyklischer Anlagestrategien! Informationen finden Sie unter www.antizyklischer-boersenbrief.de und www.antizyklischer-aktienclub.de

Hallo Herr Hoose, haben Sie jetzt umgeschwenkt.

Vom Motzi zum Super Guru für billige Aktien, die jetzt hoch im Kurs stehen.

Was ist denn aus Ihren Empfehlungen RWE und EON geworden in der Zeit - das wird alles gerne unter den Teppich gekehrt.

Da hatte ich übrigens noch ein Abo bei Ihnen, nur so am Rande!

Von 2009 bis heute sind sehr,sehr viele Aktien gestiegen, das war keine Kunst lieber Herr Hoose !

Den Banken und ihren Kollegen bei Godmode gefallen solche buy and hold Strategien sicher nicht. Ich versuche eher auf sehr langfristige Trends und turn around Kandidaten zu setzen. So spart man viel Zeit und einige Nerven.

Gibt es dafür systematische Ansätze. zB. aus dem Universum aller Aktien sucht man sich die turn around Kandidaten. Wenn ein vernünftiges CRV im zB. 4 Std Chart vorliegt steigt man ein. Und filtert seine trades, welche dann auf Tages und Wochenebene noch vielversprechend sind. Und reitet den Trend bis zum Schluß. Durch den Wechsel der Zeitebenen für Ziele und Stopp Loss kann man recht gut das CRV für den Trendtrade managen.

Sehr guter Artikel, Herr Hoose.

Es sind aber seit 2008 sehr viele Aktien wieder dick im Plus. Conoco macht da keine Ausnahme . . .