Neue Regeln für CFDs – Nun wird es ernst!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Bisher war alles Theorie, nun werden zehntausende aktive CFD-Trader mit den Fakten auch praktisch konfrontiert.

Um was geht es?

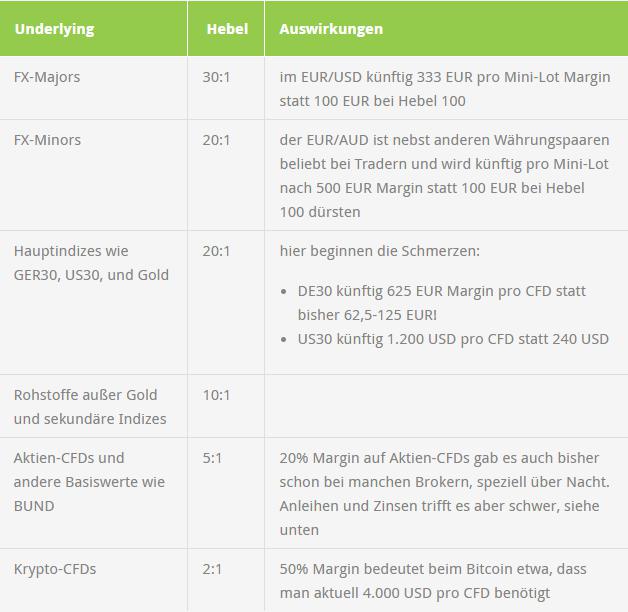

Die wichtigste Info: Es kommt zu massiven Hebelbeschränkungen im Handel (lesen Sie die Analyse von Michael Hinterleitner dazu im Detail)

Konkret:

Besonders heftig wird die Privatkunden (und damit natürlich auch die CFD-Broker) die Einschränkung bei den Aktienindizes treffen - diese sind nämlich mit Abstand die beliebtesten Basiswerte. In Q1/2018 entfielen 80 % aller Transaktionen und 89 % des gehandelten Volumens auf Indizes.

Die Broker haben ihre Kunden inzwischen informiert. Als Beispiel hier die Kundeninformation von CMC Markets, dem Marktführer in Deutschland.

Wie kann man dem neuen Hebel-Regime nun entkommen?

Entweder man handelt über Broker, nicht EU-reguliert sind (ihren Sitz also außerhalb der EU haben), oder man lässt sich als professioneller Trader einstufen (und verzichtet damit aber möglicherweise auch auf die Befreiung von der Nachschusspflicht - das müssen Sie mit dem Broker klären!) . Für die meisten Kunden wird das aber gar nicht möglich sein, unabhängig davon, ob es Sinn macht.

Lesen Sie dazu auch: Einstufung als professioneller Trader: Fluch oder Segen?

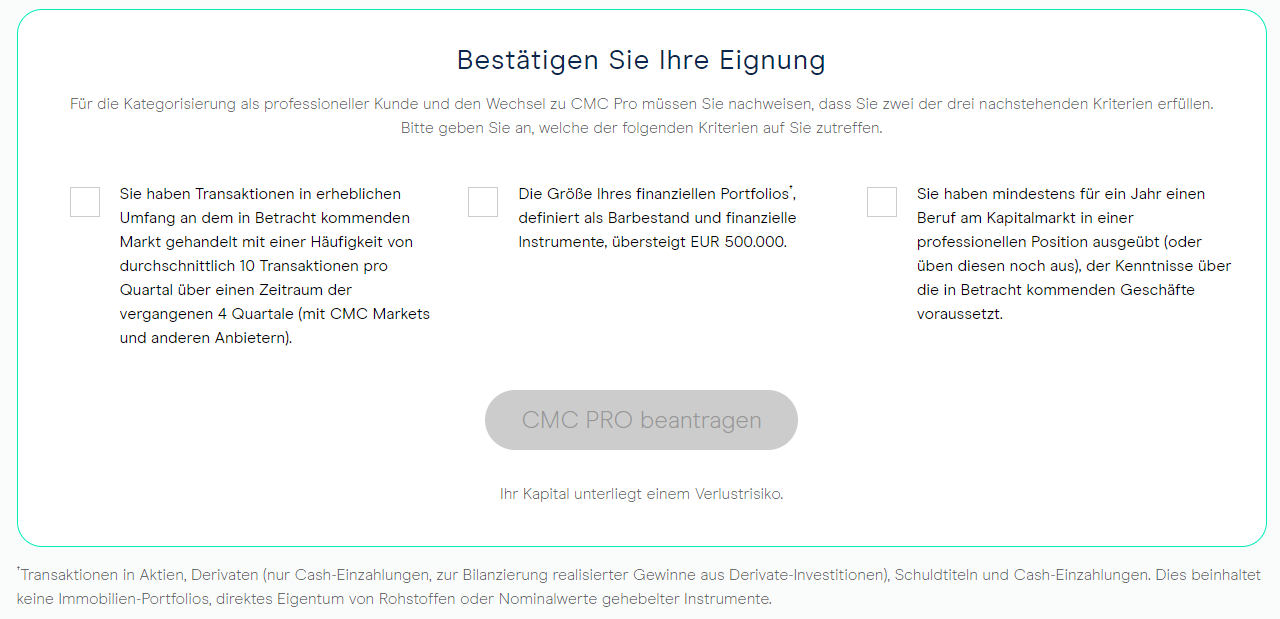

So sehen die Bedingungen aus (Antragsformular von CMC Markets). In der Theorie wirkt das so, als würden vermutlich 99 % der Kunden keine Chance haben.

Die Bedingung 1 (mind. 10 Transaktionen pro Quartal über mind. 4 Quartale hinweg) dürfte für viele leicht zu meistern sein. Aber dazu braucht man noch entweder 500 TSD EUR oder mindestens ein Jahr Berufserfahrung "am Kapitalmarkt" - ich denke, da werden fast alle passen müssen.

In der Praxis könnten sich einige Broker "kulant" zeigen, wobei es fraglich ist, ob sie sich damit einen Gefallen tun. Zwar können die Broker sich auf die Richtigkeit der Angaben der Kunden zunächst verlassen, ein potenzielles Risiko haben sie damit aber schon. Wer will sich schon auf Klagewellen einlassen von Kunden, die behaupten, sie seien zu Unrecht als professionell eingestuft worden?

Wer profitiert?

Ganz klar die Emittenten von Hebelzertifikaten.

KO-Zertifikate sind DAS Konkurrenzprodukt zum CFD (exakter: Ein KO-Zertifikat entspricht einem CFD mit garantiertem Stopp)

Schauen wir uns dazu den wohl wichtigsten Basiswert in Deutschland an: den DAX.

- Für 1 CFD benötigt man künftig 625 EUR Margin.

- Da 1 Punkt im CFD 1 Euro entsprechen und die DAX-KOs ein Bezugsverhältnis von 1:100 aufweisen, entspricht der Kauf eines CFD dem Kauf von von 100 KO-Zertifikaten.

- Würde man nun das Margin-Profil des CFD "nachbauen", wären wir bei 100 KOs zu einem Preis von 6,25 EUR (ich unterstelle dabei null Aufgeld, eine schöne Theorie, die mit abnehmendem Abstand zur KO-Schwelle immer weniger Realität ist).

Der geneigte Hebeltrader kann aber natürlich auch 300 KOs zu ca. 2,08 EUR kaufen oder oder sogar 600 zu 1,04 EUR. Der Kapitaleinsatz bleibt gleich, der Hebel ist aber viel höher (selbstverständlich auch das Risiko, ausgeknockt zu werden). Und das ist es ja, was viele der Trader mit kleinen Konten wollen, mit CFDs aber nicht mehr können.

Wie würde eine analoge Regulierung bei den KO-Zertis aussehen?

Die CFD-Branche ist nicht ganz zu Unrecht angesichts dieser Ungleichbehandlung erzürnt. Es wird ganz sicher zu Klagen kommen.

Wäre es denkbar, dass die ESMA der Zertifikate-Branche ähnliche Regeln aufbrummt?

Warum nicht - ob die Umsetzung aber praktikabel ist?

Man könnte natürlich die Emittenten verdonnern, KO-Zertifikate mit einem Maximalhebel auszustatten.

Problem: Wenn der Kurs des Scheins fällt, steigt automatisch der Hebel. Ein denkbarer Weg wäre es, dass der Emittent dann ab bestimmten Hebeln keine Briefkurse mehr stellen darf, sondern nur noch Geld-Kurse.

Andere Alternative: Nur noch Hebelzertifikate mit eingebautem Stopp-Loss zulassen - dann könnte man genau steuern, welcher Hebel maximal noch zulässig wäre.

Wirklich befriedigend ist das allerdings nicht und ich glaube auch nicht, dass es so kommen wird.

Was gibt es noch für Alternativen und wie geht es weiter?

- Für diejenigen, die weiterhin mit sehr hohen Hebeln CFDs handeln wollen, aber sich nicht als professionelle Trader einstufen lassen können oder wollen, bietet sich ein Broker in einem SERIÖSEN Gebiet außerhalb der EU an. Dass damit eben nicht Inseln in der Karibik gemeint sind, dürfte klar sein. Was spricht gegen Australien oder Neuseeland? Oder auch Großbritannien nach dem Brexit.

- Echte Futures werden zur Alternative für CFDs. Der DAX-Mini-Future (5 EUR pro Kontrakt) sieht nun deutlich attraktiver aus - und man hat es hier mit "echten" Marktpreisen zu tun.

- KO-Zertifikate sind eine Alternative zu CFDs - man muss aber unbedingt auf das Pricing achten, wenn man nahe an die KO-Schwelle kommt...

- Abwarten und schauen, wie die Branche reagiert - es kann gut sein, dass die harten Regeln nächstes Jahr aufgeweicht werden.

Hier noch ein paar Fakten zur CFD-Branche in Deutschland (Stand Mai 2018, Quelle: CFD-Verband)

- Anzahl der Konten: Knapp 197 TSD (+11,5 % ggü Vorjahr)

- Anzahl Transaktionen: 24,3 Mio. in Q1 (+63 % ggü. Vorjahr)

- Durchschnittliches Volumen pro Transaktion: 25.333 EUR

- Volumen nach Basiswerten: 89,5 % Aktienindizes, 0,9 % Aktien, 8,0 % Devisen, 1,6 % Rohstoffe, 0,1 % Anleihen

- Anteil der jeweiligen Indizes am Volumen der Aktienindizes gesamt: DAX 58,5 %, Dow Jones 36,7 %, Nasdaq 2,3 %, S&P 500 1,2 %

- Anteil Währungspaare am Volumen Devisen: EUR/USD 68,2 %, GBP/USD 11,2 %, USD/JPY 6,4 %

Warum hat die ESMA das überhaupt so diktiert?!

Broker ohne Nachschusspflicht gab es auch schon vorm 1.8.18 !

Alternativ trade ich bei

IC Markets(Australien)

Hebel bis 1:500

Ich habe schon seit Jahren den Handel mit KO's und CFD's wegen folgender Ärgernisse eingestellt:

a) Emittenten von KO's und Market Maker von CFD's stellen mitunter keine Kurse, obwohl im Underlying Liquidität und marktübliche Spreads vorhanden sind.

b) Dasselbe gilt für die temporäre Ausweitung von Spreads, die weit über den Spreads des Underlyings liegen.

c) Nichtausführung von Orders, obwohl der Limitpreis deutlich unter- bzw. überschritten wurde.

d) Berechnung der Zinsen/Haltekosten auf den Gesamtbetrag der Position ohne Berücksichtigung des Kaufpreises oder freien Kontoguthabens.

e) Generell hoher Zinssatz für Haltekosten.

All das hat mich schon viel Geld gekostet - und auch hier hätte die ESMA etwas tun können anstatt (nur) den Hebel zu reduzieren (2:1 oder 5:1 ist schon ein extremer Eingriff).

Seit Jahren handle ich daher überwiegend Futures über US-Broker. Zugegeben, mit 1000 EUR ist das nicht sehr sinnvoll, aber die Anforderungen sind nicht so hoch, wie oftmals angenommen. Z.B. Mini-Dax, Mini-Dow, Mini-S&P500, Mini-WTI oder Bund-Future: $500 (ca. 440 EUR) Margin für Intraday-Trading. Beim Overnight-Trading liegt das Margin je nach Kontrakt bei 2.000 bis 3.5000 EUR.

Das bietet auch den Vorteil, dass man in vielen Märkten nahezu 24 Stunden handeln kann und vor allem auch extrem günstige Gebühren, z.B. Mini-Dax bzw. Bund-Future 0,80 bis 0,90 EUR pro Kontrakt (all-in).

@ Daniel Kühn:

Mir liegt eine Mail von CMC vom 01.02.18 vor:

"Sehr geehrter Herr XXXXXXX,

vielen Dank für Ihre Email.

Eine Nachschusspflicht gibt es nicht. Auch nicht für professionelle Händler.

Gerne beantworten wir Ihre Fragen...." usw

Kann hier jemand mir einen Tipp geben, welche NICHT-EU Broker/Portale/Apps zu empfehlen sind, um weiterhin mit den höheren Hebeln zu traden? Besen Dank :-)