GOLD oder SILBER: Wer macht das Rennen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Nach einem sensationellen Jahresauftakt konsolidiert der Goldpreis seit nunmehr zwei Monaten. Der Silberpreis vollzog diese Entwicklung bis vor Kurzem nach. Seit zwei Wochen setzt sich der Silberpreis nun ab und bricht nach oben aus. Das zeigt sich auch in der Performance seit Ausbildung der Tiefs vor vier Monaten. Gold konnte knapp 20 % gewinnen, Silber 27 %.

Deutlich besser als die Edelmetalle selbst sind Minenaktien gelaufen. Der Goldminen-ETF GDX (Market Vectors Gold Miners) konnte sich fast verdoppeln. So ähnlich sah es auch beim Silberminen-ETF SLVP (iShares MSCI Global Silver Miners) aus. Hier lag das Plus sogar bei 130 %.

In diesem Tempo wird die Entwicklung nicht weitergehen. Mittel- bis langfristig sind die Chancen auf eine Trendfortsetzung jedoch groß. Mein Kollege Andreas Hoose hatte das Thema am vergangenen Wochenende aufgegriffen.

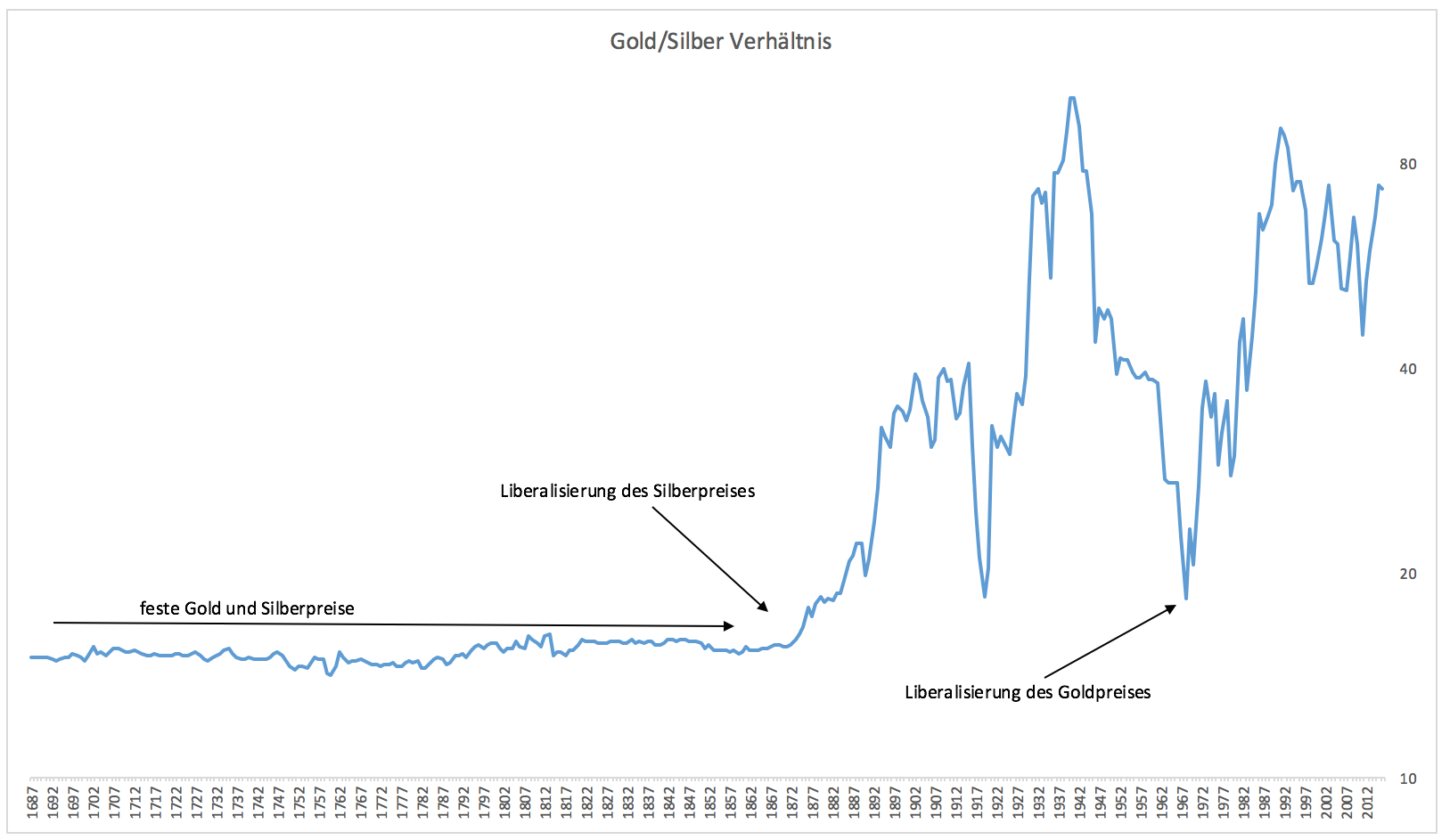

Der Silberpreis wurde wesentlich früher liberalisiert als der Goldpreis. Grafik 2 zeigt, wann die jeweiligen Preise freigegeben wurden. Für Silber stehen 150 Jahre Preishistorie zur Verfügung. Bei Gold sind es lediglich einige Jahrzehnte. Trotz allem scheint sich das Verhältnis von Gold und Silber zueinander in seinem Wesen nicht kaum verändert zu haben, obwohl der Goldpreis erst seit knapp 50 Jahren einen vollkommen vom Markt bestimmten Preis hat.

Die Gold/Silber-Ratio bewegt sich in langen Zyklen und schwankt dabei zwischen 18 und 100. Das Verhältnis drückt aus, wie viele Unzen Silber benötigt werden, um sie in eine Unze Gold zu tauschen. Steht das Verhältnis bei 100, dann ist eine Unze Gold 100 Mal so viel wert wie eine Unze Silber.

Seit Beginn des Bärenmarktes der Edelmetalle im Jahr 2011 ist Silber deutlich stärker gefallen als Gold.

Silber verlor über 70 % an Wert, während der Goldpreis ca. 45 % nachgab. Das Verhältnis der beiden Edelmetalle (Gold/Silber) stieg folglich. Seit Kurzem ist das anders. Grafik 3 zeigt das Verhältnis in einem kleineren Zeitfenster und auf Wochenbasis. Dabei kann man erkennen, dass das Verhältnis seit Mitte März deutlich gefallen ist. Silber läuft aktuell besser als Gold.

Noch kann man nicht mit Sicherheit sagen, ob es sich dabei nur um ein statistisches Rauschen handelt. Die Vorzeichen, dass es kein Rauschen ist, stehen gut.

Der Gold/Silber Preis tendiert dazu rasch anzusteigen, wenn sich ein Boden bildet. Das war in den 70er Jahren ebenso der Fall wie in den 2000er Jahren. Das kommt daher, dass Gold für gewöhnlich früher reagiert als Silber. Der Silberpreis folgt also dem Goldpreis. Wenn Silber dann allerdings erst einmal loslegt, dann richtig. In der letzten Hausse stieg der Goldpreis um über 600 % an. Silber konnte knapp 1.100 % zulegen.

Während eines Edelmetall-Bullenmarktes sinkt die Gold/Silber-Ratio. Möglicherweise sehen wir davon gerade den Beginn. Das Ausgangsniveau des Verhältnisses lag bei gut 80. 2003 und 2008 war das der Startschuss für eine langanhaltende Rally mit einer deutlichen Outperformance von Silber.

Ein neuer Bullenmarkt zum aktuellen Zeitpunkt wäre ungewöhnlich. Wie Grafik 1 und 2 zeigen sind die Zyklen für gewöhnlich deutlich länger. Der jetzige Bärenmarkt hat keine fünf Jahre gedauert. Es wäre der kürzeste Bärenmarkt der Edelmetalle in ihrer gesamten Historie gewesen.

Obwohl der Bärenmarkt nur sehr kurz war, kann es natürlich trotzdem schon wieder den nächsten Bullenmarkt geben. Die untere Begrenzung des langfristigen Aufwärtstrends seit 1930 hat Silber mit 13,60 USD fast erreicht. Die Begrenzung liegt bei 11,6 USD. Aus technischer Sicht macht eine langfristige Trendwende nach oben Sinn.

Historisch gesehen gewinnt Silber in Bullenmärkten mehr als Gold. Silber ist – wenn man so will – ein Hebel auf Gold. Will man diesen Hebel noch ausbauen, dann kauft man Minenaktien. Goldminenwerte laufen deutlich besser als Gold und Silberminenwerte wiederum besser als Goldminenaktien.

Die Preise von Gold und Silber arbeiten gerade an einem Ausbruch nach oben. Silber könnte vom derzeitigen Niveau 20 % zulegen, Gold in etwa 10 %. Solange Silber nicht unter 14,60 zurückfällt, sind Silberminenwerte große, langfristige Chance. Denkbar ist der Kauf des Silberminen-ETF von iShares mit der ISIN US4642863272.

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Bei mir funktioniert es. Hier mal die ISIN: US37954Y8488

wkn ist ja vermutlich nicht komplett:-(( zumindest geht sie nicht bei mir

Alternative: Global X Silver Miners ETF mit der WKN A143H4