Gold - 2024: "triple tops always break...?"

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

2024: "triple tops always break...?"

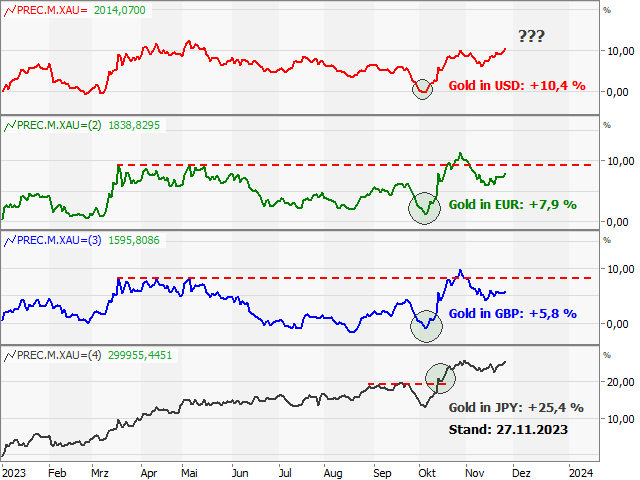

„Es gibt mehr als einen Pfad zum Gipfel!“ Dieses Zitat von Eiji Yoshikawa stellt einen guten Ausgangspunkt für die kritische Auseinandersetzung mit unseren letztjährigen Edelmetall-Prognosen dar. Unter dem Strich wurde der Goldpreis im zu Ende gehenden Jahr 2023 mit einem Kursplus von 10 % und dem vermutlich höchsten Monatsschlusskurs der Geschichte im November unserer recht plakativen Überschrift eines „goldenen Jahrgangs“ durchaus gerecht. Dass es so kam, hat der Goldpreis unter dem Strich einer bemerkenswerten Oktoberkerze zu verdanken – dazu später mehr. Die sich zuspitzende geopolitische Lage hat sicherlich zu dieser Entwicklung beigetragen, womit der Goldpreis seinem Ruf als Krisenstabilisator oder gar Krisenprofiteur wieder einmal gerecht wurde. Da uns die Krisen vermutlich auch in Zukunft nicht ausgehen werden, stellt die „Versicherungsmentalität“ ein echtes Plus für Anlegerinnen und Anleger dar – gerade wenn im Portfoliokontext mal wieder „ein Platz zum Verstecken“ benötigt wird. Die isolierte Performancebetrachtung des letzten Jahres greift u. E. aber zu kurz. Vielmehr war die Goldpreisentwicklung in den vergangenen 12 Monaten durchaus vielschichtig.

Gold (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Gold

Quelle: Refinitiv, tradesignal²

Wilde Achterbahnfahrt – mit gutem Ausgang

Diese Vielschichtigkeit spiegelt sich zum einen darin wider, dass der Goldpreis, nach einem Test des historischen Allzeithochs bei 2.072 USD in den ersten Monaten des Jahres, die zwischenzeitlichen Kursgewinne zu Beginn des 4. Quartals wieder vollständig aufgezehrt hatte. Zum anderen konnte das Edelmetall 2023 lediglich in der Hälfte der Kalendermonate Kursgewinne verbuchen. Beide Phänomene zeugen nicht gerade von einem bilderbuchmäßigen Haussetrend. Wie gesagt: „Es gibt mehr als einen Pfad zum Gipfel“. Manchmal handelt es sich um einen steinigen, manchmal sogar um einen ausgesetzten, absturzgefährdeten. Da bekanntermaßen „alles was gut geht, im Nachhinein als Strategie erklärt wird“, gilt das vermutlich auch für unsere letztjährigen Prognosen. Otto von Bismarck bezeichnete einst „Politik als die Kunst des Möglichen“. Entsprechend könnten Charts als „Kunst des Wahrscheinlichen“ bezeichnet werden. Was im neuen Jahr „wahrscheinlich“, „möglich“ oder zumindest „realistisch“ ist, möchten wir im Folgenden mit Hilfe des vielzitierten Blicks in die „große Glaskugel“ abstecken. Dabei wollen wir Ihnen, liebe Leserinnen und Leser, neben möglichen Fixpunkten einen klaren, nachvollziehbaren Fahrplan für das kommende Jahr an die Hand geben.

Gold (Daily)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

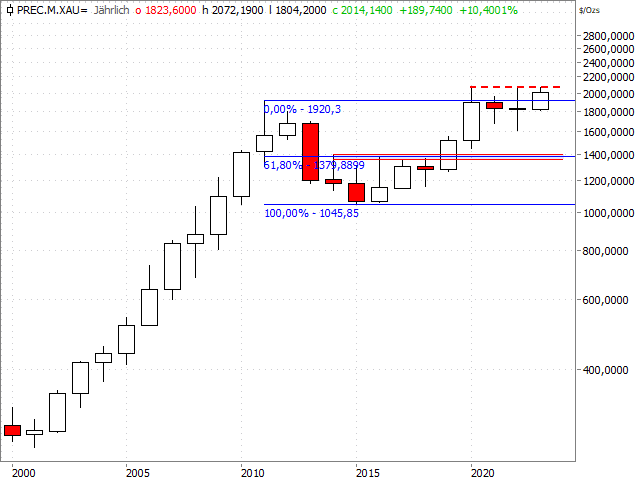

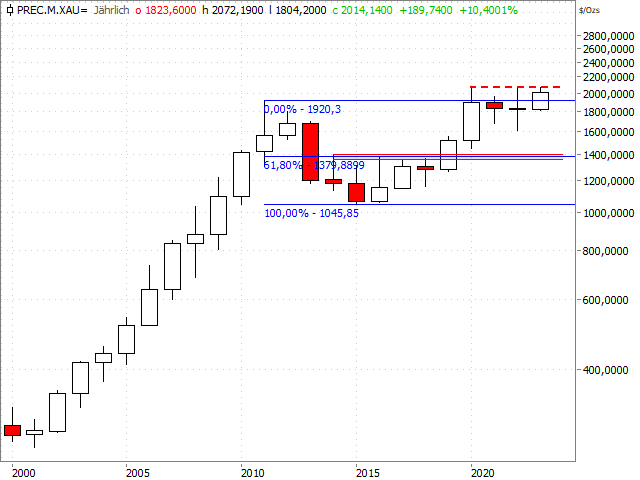

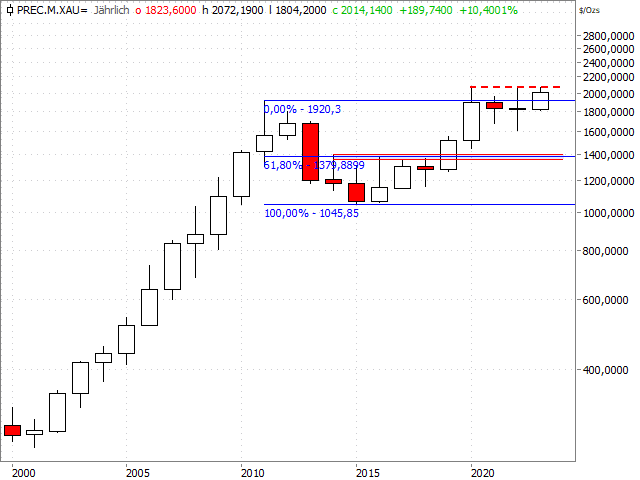

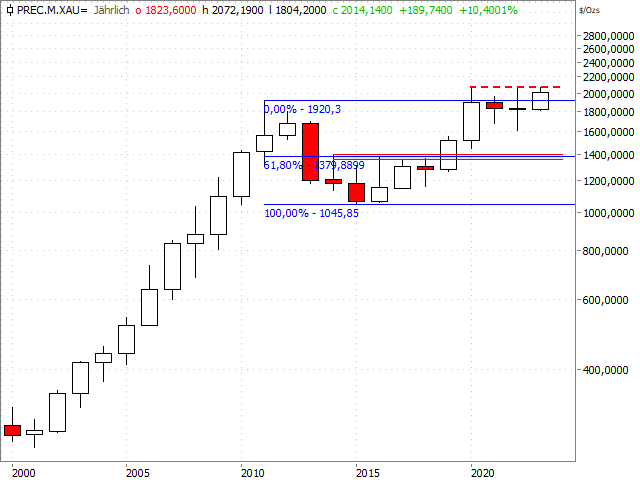

Jahreschart: Fixstern im TA-Universum

Der alte Bergmannsspruch: „vor der Hacke ist es dunkel“ ist allerdings nirgends so zutreffend, wie auf der Edelmetall- und Rohstoffseite. Deshalb werden wir unsere Prognosen im Jahresverlauf 2024 immer wieder kritisch hinterfragen. Über eventuelle „Verzögerungen im Betriebsablauf“ oder gar Planabweichungen informieren wir Sie im „HSBC Daily Trading“. Es lohnt sich also, unseren Newsletter regelmäßig zu verfolgen – am besten täglich! Um Licht in das besagte Dunkel zu bringen, starten wir unseren Ausblick mit der Analyse des Jahrescharts des Goldpreises. Grundsätzlich möchten wir Ihnen die Analyse langfristiger Charts und hoher Zeitebenen wärmstens ans Herz legen. Abseits der hektischen Schwankungen im Tagesbereich lassen sich mit Hilfe hoher Zeiteinheiten oftmals die großen Trends identifizieren. Diese Feststellung sollten Sie als flammendes Plädoyer für den Nutzen langfristiger Chartbetrachtungen verstehen! Nach zwei roten Jahreskerzen und dem letztjährigen „outside year“ folgt 2023 voraussichtlich wieder eine „weiße“ Jahreskerze (siehe Chart). Darüber hinaus sticht das Jahreshoch vom Mai bei 2.072 USD ins Auge. Der Wiedererkennungswert dieses Levels ist hoch, sodass viele Anlegerinnen und Anleger ein gewisses „déjà-vù“ haben dürften.

Gold (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Höchster Jahresschlusskurs der Historie?

Schließlich hat der Goldpreis exakt an dieser Stelle im Jahr 2020 sein bisheriges Allzeithoch (2.072 USD) ausgeprägt und auch das Hoch des zuvor beschriebenen „outside years“ (2.070 USD) wurde in diesem Dunstkreis ausgeprägt. In drei der letzten vier Jahre spielten somit die Hochpunkte bei 2.070/2.072 USD eine entscheidende Rolle. Vor diesem Hintergrund würde ein Vorstoß in „uncharted territory“ für dreifachen Rückenwind sorgen. Neben einem neuen Rekordstand als einem der besten Signale der Technischen Analyse überhaupt, wäre im Erfolgsfall auch der diskutierte „Deckel“ gelüftet und der beschriebene Außenstab nach oben aufgelöst. Noch einen weiteren Aspekt halten wir mit Blick auf den Jahreschart für essentiell. Dabei geht es um die Relevanz des alten Rekordstandes vom September 2011 bei 1.920 USD. Seit vier Jahren versucht das Edelmetall dieses ehemalige Allzeithoch zu überwinden. Vier Jahre in Folge lagen die jeweiligen Jahreshochs jenseits dieser Signalmarke. Auf Jahresschlusskursbasis schlug ein nachhaltiger Ausbruch jedoch sowohl 2020 als auch 2021 und 2022 fehl. Jetzt könnte dieser Befreiungsschlag gelingen (siehe Chart). Deshalb werden wir dem „closing“ zum Jahresultimo ein besonderes Augenmerk schenken.

Gold (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Trend – Konsolidierung – neuer Trend?

Neben dem „Deckel“ in Form der alten Rekordniveaus haben wir damit noch eine weitere Schlüsselmarke von hoher Relevanz herausgearbeitet. Ein Jahresschlusskurs oberhalb von 1.896 USD wäre gleichbedeutend mit dem höchsten „closing“ der Geschichte. Ein Schlussstand oberhalb der Marke von 1.920 USD liefert möglicherweise sogar einen wichtigen Fingerzeig in Sachen „Ende der Konsolidierung der letzten 12 Jahre“. Das ist die perfekte Überleitung zu einer weiteren „Dimension“ der höchsten aller Zeitebenen. Es gehört zu den absoluten Basisannahmen der Technischen Analyse, dass sich Trends und Konsolidierungen abwechseln. Trendlose Phasen bzw. Verschnaufpausen legen in diesem Zusammenhang oftmals den Grundstein für den nächsten Trendimpuls. Dieser Zusammenhang gilt beim Goldpreis möglicherweise in besonderer Weise, denn die Haussebewegung des Edelmetalls zu Beginn des Jahrtausends war eine der dynamischsten, die wir in unserer Investmentkarriere erleben durften – festzumachen an 12 weißen Jahreskerzen in Folge (siehe Chart). Aber auch die ab 2012 folgende Konsolidierung ist eine der heftigsten, die wir kennen. Eine der Schlüsselfragen ist also, ob diese harte Geduldsprobe den Nährboden für die nächste Trendbewegung darstellt.

Gold (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

12 + 12 = 24 – die Erfolgsformel für 2024

Die zeitliche Dimension lässt dabei besonders aufhorchen! Schließlich kam es im Anschluss an 12 Jahre „aufwärts“ zu 12 Jahren „Konsolidierung“. Für das „i-Tüpfelchen“ sorgt in diesem Kontext, dass 12 plus 12 bekanntermaßen 24 sind. Mit anderen Worten: Reichen 12 Jahre „seitwärts“ aus, um die dynamischen Kursgewinne von 2001 bis 2011 endgültig zu verdauen? Ist das Jahr 2024 deshalb prädestiniert für den nächsten Trendimpuls? Den Startschuss dafür würde ein neues Rekordhoch oberhalb von 2.070/2.072 USD liefern. Doch das ist immer noch nicht alles: Einen weiteren argumentativen Pfeil haben wir noch im Köcher. Durch die charttechnische Brille betrachtet, bildet die beschriebene Konsolidierung seit 2011 möglicherweise eine „Untertassenformation“ (siehe Chart). Ein neues Allzeithoch käme einer „bullishen“ Auflösung des diskutierten Konsolidierungsmusters gleich. Zwar sollten Investorinnen und Investoren nie versuchen den Abschluss einer Formation zu antizipieren, doch das Kursziel, welches sich im Erfolgsfall ergibt, ist als „visionär“ zu bezeichnen. Schließlich eröffnet sich – abgeleitet aus der Tiefe des zwischenzeitlichen Einschnittes – ein Anschlusspotential von 875 USD bzw. ein Kursziel von knapp 2.800 USD.

Gold (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

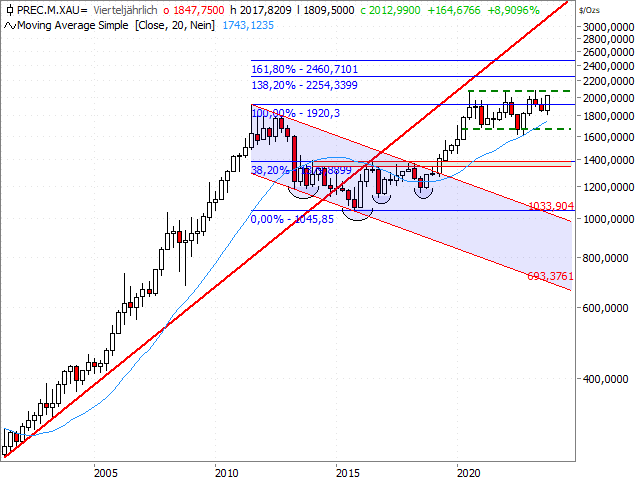

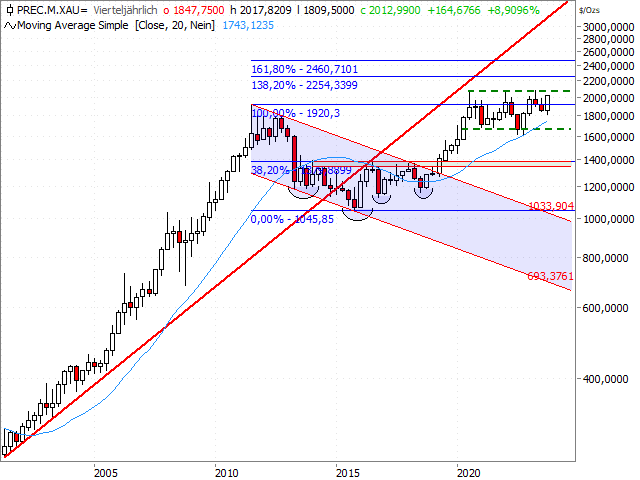

Investmentkaufsignal oberhalb von 2.072 USD

An dieser Stelle der ausdrückliche Hinweis: Bei dieser Zielmarke handelt es sich keineswegs um das 2024er-Kursziel, sondern vielmehr um ein langfristiges Kursziel auf Sicht der nächsten Jahre im Anschluss an eine tatsächlich komplettierte Untertassen-Formation. Per Saldo sorgt ein Jahresschlusskurs oberhalb von 1.920 USD für ein erstes und ein Spurt über das Allzeithoch bei 2.072 USD für ein entscheidendes Ausrufezeichen. Selten haben wir die höchste aller Zeitebenen so intensiv diskutiert, wie 2024. Allein daran können Sie erkennen, dass es sich beim Jahreschart des Goldpreises, um einen der absoluten Schlüsselcharts des kommenden Jahres handelt. Oder um es mit den Worten von Leo Tolstoj zu sagen: „alles nimmt ein gutes Ende für den, der warten kann!“ Letzteres gilt besonders, wenn der „Deckel“ bei 2.070/2.072 USD gelüftet wird. Das Herunterbrechen der Zeitebene und die Analyse des Quartalscharts bringt weitere wertvolle Erkenntnisse. So bildet das laufende Quartal ein sog. „bullish engulfing“ und gleichzeitig einen Außenstab. Dieses konstruktive Kerzenmuster rückt erneut die bisherigen Rekordstände in den Mittelpunkt. Der Sprung darüber würde auch in dieser Zeitebene für einen echten Knalleffekt sorgen.

Gold (Quarterly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Tradingrange als Taktgeber

Schließlich würde der Vorstoß in „uncharted territory“ auf Quartalsbasis für die Auflösung der seit drei Jahren bestehenden Schiebezone zwischen rund 1.660 USD auf der Unter- und 2.070/2.072 USD auf der Oberseite sorgen (siehe Chart). Rein rechnerisch hält dieses Konsolidierungsmuster ein Anschlusspotenzial von 400 USD bereit, was im Umkehrschluss zu einem Kursziel im Bereich von 2.470 USD führt. Interessanterweise harmoniert diese Marke bestens mit der 161,8%-Fibonacci-Projektion der gesamten Korrekturbewegung von 2011 bis 2015 (2.461 USD). Auf dem Weg zum Ausschöpfen des langfristigen Potenzials aus der großen Untertassen-Formation entsteht hier ein wichtiges Etappenziel. Vorher steckt ein weiteres Fibonacci-Level (2.254 USD) eine kleinere Hürde ab. Da das Edelmetall zuletzt bereits in der Mitte der diskutierten Schiebezone erneut nach oben drehte und nicht mehr – wie zuvor – das untere Ende der Tradingrange ansteuerte, treten derzeit die Ambitionen des Goldpreises deutlich zu Tage. Das entsprechende Tief des o. g. Außenstabs bei 1.810 USD definiert ein wichtiges Risikolevel. Um die aktuelle Ausbruchschance nicht zu gefährden, gilt es, diese Marke nicht mehr zu unterschreiten. Bereits 2012 und 2011 hatte der Goldpreis hier wichtige Hochs ausgeprägt.

Gold (Quarterly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Bemerkenswerte Monatskerze und Tradingweisheit

Im Monatschart ließ die dynamische Gegenbewegung seit Oktober eine besondere Monatskerze entstehen. Da die Oktoberkerze die Körper der vier vorangegangenen Pendants umschließt, ergibt sich ein vierfaches „bullish engulfing“. Damit hat es dieses Candlestickmuster völlig zu Recht in die Einleitung unseres Jahresausblicks geschafft, zumal der höchste Monatsschlusskurs der Historie (1.980 USD) nur um Haaresbreite verpasst und im November vermutlich nachgeholt wird. Aber auch auf der Risikoseite liefert der Monatschart einen zusätzlichen Erkenntnisgewinn. Die jüngste Wende nach Norden hat das Edelmetall auf Basis der 38-Monats-Linie (akt. bei 1.840 USD) bzw. einer aus dem Jahres-Pivot Punkt abgeleiteten Unterstützung (1.849 USD) vollzogen, d. h. unser strategisches Absicherungsniveau wird nochmals untermauert. Übergeordnet gewinnt aber noch ein weiteres Argument an Bedeutung. Eine alte Tradingweisheit lautet: „triple bottoms never hold“. Aufgrund der drei verschiedenen Anläufe auf die historischen Hochs bei 2.072 USD liegt derzeit die spiegelbildliche Situation vor. D. h. die Hochs von 2020, 2022 und 2023 bilden ein mögliches Dreifachtop. Im Umkehrschluss könnte die zuvor angeführte Tradingweisheit in „triple tops always break“ abgewandelt werden.

Gold (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Diese Schiebezone sollten Sie kennen!

Dem Goldpreis in EUR – also aus Sicht eines heimischen Investors – gelang temporär ein Kunststück, welches auf US-Dollar-Basis bisher noch Zukunftsmusik ist. Gemeint ist ein neues Allzeithoch (1.902 EUR). Doch der Reihe nach: Seit Januar besteht eine Tradingrange zwischen rund 1.700 EUR auf der Unter- und 1.900 EUR auf der Oberseite (siehe Chart). Die Relevanz der beschriebenen Schiebezone wird noch zusätzlich durch das alte Allzeithoch vom März 2022 bei 1.897 EUR bekräftigt. Ein nachhaltiger Vorstoß in „uncharted territory“ – verbunden mit der Auflösung des angeführten Konsolidierungsmusters – würde ein rechnerisches Anschlusspotenzial von knapp 200 EUR eröffnen. Wenngleich die steigenden Glättungslinien der letzten 38 bzw. 200 Wochen (akt. bei 1.805/1.647 EUR) einen intakten Aufwärtstrend signalisieren, wollen wir uns im besten Sinne eines vorsichtigen Kaufmanns auch mit der Unterseite auseinandersetzen. Neben dem alten Rekordstand vom August 2020 (1.758 EUR) dient vor allem das untere Ende der diskutierten Schiebezone in Zukunft als Unterstützung. Die spannendste Frage ist aktuell, ob ein nachhaltiger Ausbruch auf EUR-Basis einen frühen Hinweis für einen neuen historischen Rekordstand jenseits von 2.070/2.072 USD in der vertrauteren USD-Notiz darstellt? (Fortsetzung morgen)

Gold in EUR (Weekly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Gold in EUR

Quelle: Refinitiv, tradesignal²

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Wichtige Hinweise

Werbehinweise

HSBC Continental Europe S.A., Germany

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.