Fed will weiteren Inflationsrückgang sehen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 5.157,72 Pkt (Cboe)

- EUR/USD - WKN: 965275 - ISIN: EU0009652759 - Kurs: 1,07469 $ (FOREX)

- Dow Jones - WKN: 969420 - ISIN: US2605661048 - Kurs: 38.419,35 $ (NYSE)

Beim Zinsentscheid am 20. März hatte die US-Notenbank den Leitzins unverändert in einer Spanne von 5,25 % bis 5,50 % belassen und weiter drei Zinssenkungen bis Jahresende signalisiert. Zugleich hatte die Fed allerdings betont, dass Zinssenkungen nicht angemessen sein dürften, „solange keine größere Zuversicht besteht, dass sich die Inflation nachhaltig in Richtung 2 % bewegt.“

Im Protokoll bekräftigt die Fed diese Sichtweise. Zwar seien Zinssenkungen in diesem Jahr wahrscheinlich angemessen, zuvor müsse es aber weitere Fortschritte bei der Inflation geben. „Bei der Erörterung der geldpolitischen Aussichten waren die Teilnehmer der Meinung, dass der Leitzins in diesem Straffungszyklus wahrscheinlich seinen Höhepunkt erreicht hat, und fast alle Teilnehmer waren der Ansicht, dass es angemessen wäre, die Politik irgendwann in diesem Jahr auf einen weniger restriktiven Kurs umzustellen, wenn sich die Wirtschaft allgemein entwickelt, wie sie es erwartet hatten“, heißt es im Protokoll. „Die Teilnehmer nahmen Indikatoren für eine starke Konjunkturentwicklung und enttäuschende Inflationswerte in den letzten Monaten zur Kenntnis, und gaben an, dass sie nicht davon ausgingen, dass es angemessen sei, den Zielbereich für den Federal Funds Rate zu senken, bis sie größeres Vertrauen gewonnen hätten, dass sich die Inflation nachhaltig in Richtung 2 % bewegt.“

Die im Protokoll enthaltenen Informationen könnten bereits ein Stück weit veraltet sein. Nach den heute vor US-Börsenstart veröffentlichten Inflationsdaten hat sich die Erwartung an Zinssenkungen in den kommenden Monaten bereits deutlich verringert. Laut CME FedWatch Tool wird für den Zinsentscheid am 12. Juni nur noch eine Wahrscheinlichkeit von 17 % für eine Zinssenkung eingepreist. Gestern waren es noch rund 57 %. Der Markt rechnet nun mit der ersten Zinssenkung erst für den Zinsentscheid im September.

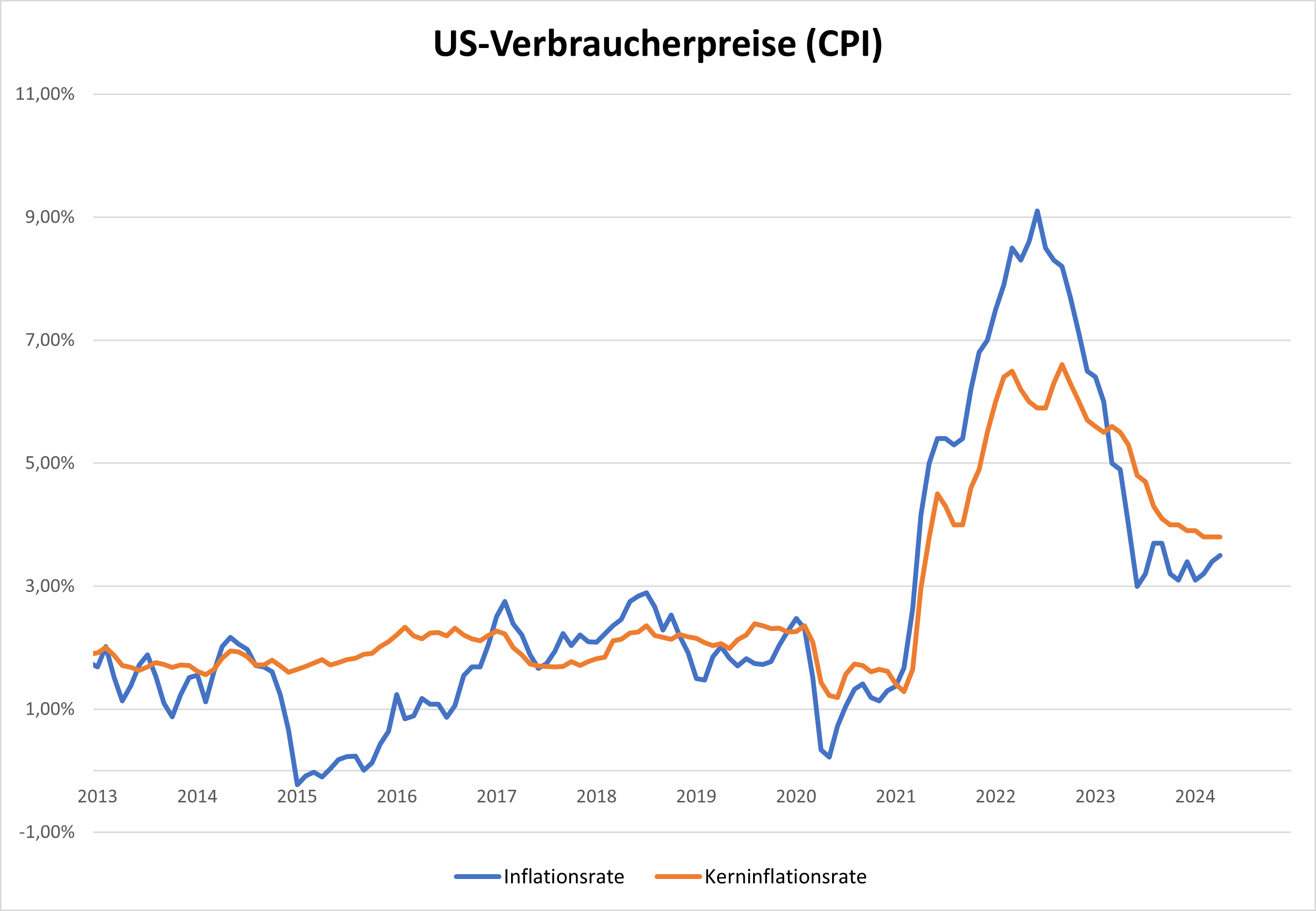

Im März hatte die Teuerung in den USA sich beschleunigt und erneut über den Erwartungen gelegen. Die Inflationsrate erhöhte sich von 3,2 % im Februar auf 3,5 % im März. Die sogenannte Kerninflationsrate, bei der die stark schwankenden Energie- und Nahrungsmittelpreise ausgeklammert werden, blieb konstant bei 3,8 % im März. Damit scheint sich der Preisauftrieb in den vergangenen Monaten bei über 3 % stabilisiert zu haben, während die Fed weiterhin Fortschritte in Richtung 2 % sehen will.

Beim Abbau der Bilanzsumme im Rahmen des Quantitative Tightening signalisieren die Mitglieder des Offenmarktausschusses, dass die Geschwindigkeit halbiert werden könnte. „In ihren Diskussionen (...) sprachen sich die Teilnehmer im Allgemeinen dafür aus, den monatlichen Abbau (...) um etwa die Hälfte zu reduzieren.“ Die große Mehrheit habe sich für eine relativ baldige Reduzierung ausgesprochen.

Fazit: Die US-Notenbank Fed bekräftigt im Sitzungsprotokoll zum Zinsentscheid vom 20. März, dass sie vor Zinssenkungen weitere Fortschritte bei der Reduzierung der Inflation in Richtung des Ziels von 2 % sehen will. Ausgerechnet solche Fortschritte haben die heute gemeldeten Inflationsdaten nicht gezeigt. Damit sind Zinssenkungen vor September relativ unwahrscheinlich geworden, sofern sich die Teuerung in den kommenden Monaten nicht unerwarteterweise deutlich verlangsamt.

Dir gefallen meine Beiträge? Mehr davon gibt es in stock3 Plus. Teste stock3 Plus mit dem Code STARTPLUS einen Monat kostenfrei! Spezielle Analysen und Trading-Setups, exklusive Wissensartikel, hochwertige Analysen zu aktuellen kapitalmarktrelevanten Themen und einmal im Monat ein Schnuppertag für den Tradingservice stock3 Trademate!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.