Euro/Dollar: Muss Draghi nun eingreifen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- EUR/USD - WKN: 965275 - ISIN: EU0009652759 - Kurs: 1,19240 $ (FOREX)

Seit Ende 2016 geht es mit der Eurozone wieder bergauf. Selbst in Italien beschleunigt sich das Wirtschaftswachstum wieder. Zuletzt erreichte es 1,5 %. Das ist der beste Wert seit 2010, als die Wirtschaft kurz nach der Krise temporär zurückschnappte – Konjunkturprogrammen sei Dank.

Das Wachstum in der Eurozone insgesamt ist so hoch wie in den USA. In manchen Quartalen liegt es sogar darüber. Das gab es schon sehr, sehr lange nicht mehr. Unterm Strich wächst Europa schneller als die USA. Dafür ist die Geldpolitik hier aber noch extrem locker, deutlich lockerer als in den USA.

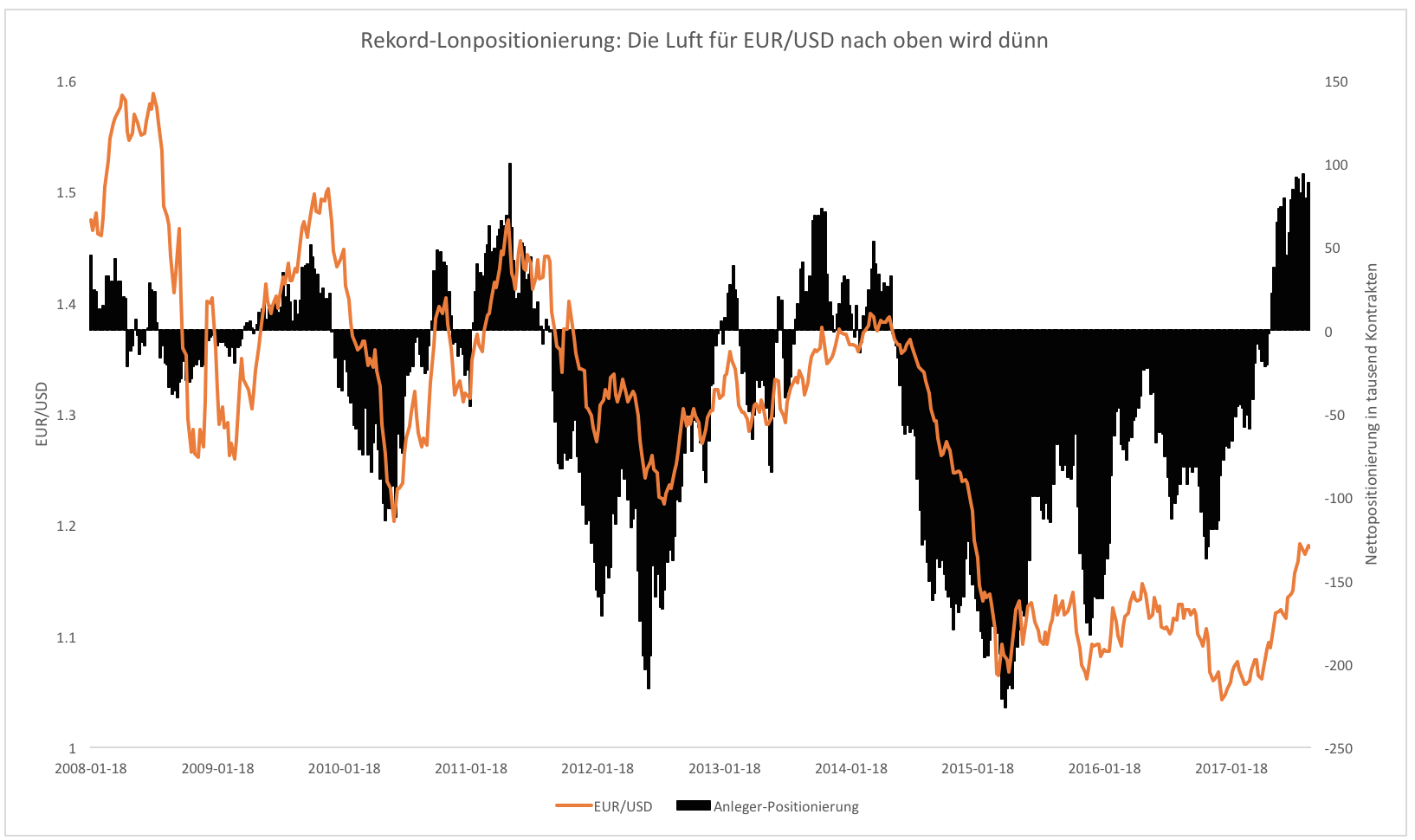

Nicht zuletzt dieser Umstand erweckt die Hoffnung von Anlegern, dass die EZB ihr QE Programm bald beenden wird. Am Ende bedeutet der Prozess höhere Zinsen und Zinsen sind das, was den Wechselkurs bestimmt. Entsprechend haben sich Anleger positioniert. Seit Beginn der Krise waren Anleger nicht mehr so bullisch wie jetzt (Grafik 1).

Wirtschaftlich geht es der Eurozone zumindest in diesem Moment ganz gut. Es würde höhere Zinsen rechtfertigen. Höhere Zinsen lassen den Euro jedoch steigen. Das wiederum kann den Aufschwung wieder abwürgen. Das will zumindest in der Eurozone niemand.

Einzelne Notenbanker äußerten sich aus diesem Grund bereits skeptisch über die Eurostärke. Verbal können Notenbanker intervenieren und den Euro kleinreden. Mittelfristig hilft das wenig. Der Effekt verpufft normalerweise binnen Tagen.

Die einzige Möglichkeit, die die EZB hat, ist die Anlegererwartungen zu enttäuschen und diesen Herbst keinen Ausstieg aus QE anzukündigen. Würde sie z.B. beschließen, dass die Anleihekäufe wie gehabt bis Ende 2018 weitergehen, gäbe es ein großes Re-Pricing des Euros. Dass es soweit kommt, ist unwahrscheinlich. Der Druck auf die EZB ist groß. Es gibt auch kaum noch Argumente, weshalb QE unverändert weitergeführt werden sollte.

Das alles ändert nichts daran, dass der Euro inzwischen aus fundamentaler Sicht zu stark geworden ist. Grafik 2 zeigt die Realzinsdifferenz zwischen dem Dollar und dem Euro. Die Zinsdifferenz bestimmt den Wechselkurs. EUR/USD und Zinsspread verlaufen parallel. Seit Februar 2017 ist das nicht mehr der Fall.

Euro/Dollar steigt seit Jahresbeginn. Die Zinsdifferenz fällt seither weiter. Aus fundamentaler Sicht ist der Euro damit massiv überbewertet. Eine Trendwende nach oben lässt sich zwar durch die Erwartungen auf höhere Zinsen rechtfertigen, doch inzwischen geht die Fantasie mit den Anlegern durch.

Nimmt man an, dass die Inflation unverändert bleibt, preisen Anleger inzwischen einen Zinsanstieg von knapp 2 % ein. Selbst wenn QE aufhört, wird das die Zinsen nicht so hoch steigen lassen. Deutsche Anleihen mit zwei Jahren Laufzeit könnten ohne QE eine höhere Rendite ausweisen. Diese liegt derzeit bei -0,7 %. Ohne QE wäre ein Anstieg auf den Einlagensatz von -0,4 % denkbar, kurzfristig sogar etwas mehr. Das war es dann aber auch schon. Mehr macht keinen Sinn, denn ein Zinsschritt innerhalb der nächsten 18-24 Monate ist mehr als fraglich. Mit ganz viel Fantasie lässt sich auf Zweijahressicht vielleicht ein Zins von 0,5 % herleiten.

Anleger preisen selbst in diesem sehr optimistischen Szenario zu viel Zinsanstieg ein. Es dürfte daher nur eine Frage der Zeit sein, bis EUR/USD auch wieder etwas zurückfällt – vorausgesetzt, dass die Zinsen in den USA nicht wieder sinken.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Die zinssensitiven Sektoren in den USA arbeiten an konstruktiven Ausbruchsmustern, nach einem Jahr der Konsolidierung (siehe viele REITS). Das passt nicht zu steigenden Zinsen in den USA, eher dem Gegenteil. Unschlüssig bin ich allerdings, ob diese Konstellation automatisch zu steigenden EURO-Kusen vs. USD führen wird.

Wie sie es zumindest angerissen haben...die US-Zinsentwicklung ist entscheidend. Sie hätten sich die vorherigen Ausführungen sparen können. Die US-Zinsen werden sinken...DAS haben die Investoren im Auge. Hier sind große Player am Start, die haben kein Geld zu verschenken.

Warum fällt der BuFu heute Morgen so stark?

Man sollte wohl eher die Realzinsdifferenz zwischen der € Zone und den USA nehmen und nicht D. Dann sieht das sicherlich anders aus.... Aber auch hier driftet es auseinander.