Es fehlt noch das Kreditereignis

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Immer mehr gleicht der aktuelle Kursverlauf an den Börsen dem des Jahres 2008. Auch damals waren bereits im Sommer, wenn auch rund ein Monat früher, die Kurse bereits deutlich abgerutscht und hatten ein Zweijahrestief erreicht. Parallel dazu waren die Credit Default Swaps für Unternehmensanleihen minderer Bonität gemessen am ITraxx Crossover deutlich gestiegen, was nun auch wieder zu beobachten ist. Eigentlich dachten die Anleger, dass es nicht mehr viel schlimmer kommen könne, bis dann mit der Lehman-Pleite der ultimative Crash sie auf schmerzhafte Weise eines besseren belehrte.

Ist der erneute Rutsch an den Aktienbörsen, der den DAX gestern unter die 5.000 Punkte Marke abrutschen ließ, nun der Beginn des letzten panikartigen Ausverkaufs? Es fühlt sich durchaus so an, zumal der berüchtigte Crash-Monat Oktober ja noch bevor steht. Die drohende Pleite Griechenlands hat den Euro nach unten ausbrechen lassen und es ist derzeit schwer vorstellbar, dass der Euro nicht weiter abrutscht. Und das bedeutete in der Vergangenheit fast immer fallende Aktienkurse. Auch ich tue mich derzeit schwer, an wieder steigende Kurse zu glauben. Doch oft passiert an den Börsen eben das, was nicht vorstellbar erscheint. Oder wer hätte Mitte Juli geglaubt, dass der DAX zwei Monate später bei unter 5.000 Punkten notiert?

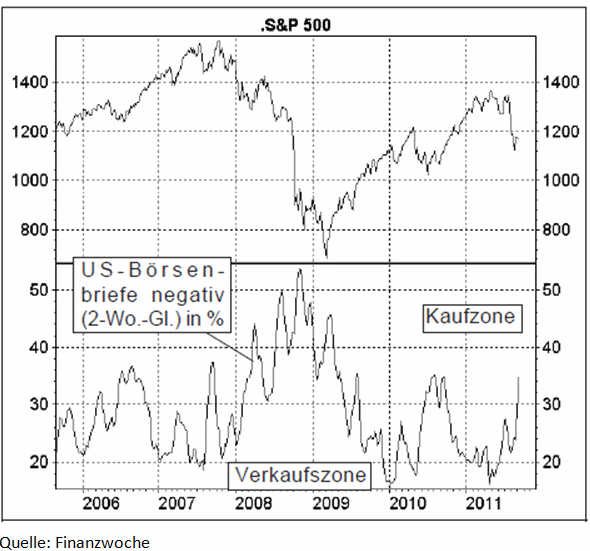

Ich habe in der Vergangenheit bereits häufiger die Erfahrung gemacht, dass ich Crashphasen zu früh optimistisch war und auf steigende Kurse gesetzt habe und mir der Mut dann fehlte, als es dann so richtig trostlos aussah. Stellt sich also nur die Frage, ob es schon trostlos genug ist, um wieder einzusteigen? Oder geht es nochmals 500 oder vielleicht sogar 1.000 Punkte nach unten? Was die Stimmungsindikatoren betrifft, so muss unumwunden zugegeben werden, dass noch Luft nach unten besteht auf der Optimismus-Scala. Im Lehman-Crash waren sämtliche Indikatoren noch negativer. Zwar ist der auf Tagesbasis errechnete Hulbert Stock Newsletter Sentiment Index (HSNSI) zuletzt auf – 14,7 Prozent gefallen, im September und Oktober 2008 erreichte dieser Werte von – 36 Prozent. Leider heißt dies aber nicht automatisch, dass wir noch weitere Kursverluste sehen werden. So einfach macht es die Börse den Anlegern nicht. Denn auch bei geringerem Pessimismus gab es schon Kurswenden nach oben. Auch im März 2009, als die Kurse nochmals neue Tiefststände erreichten, war die Stimmung nicht mehr so negativ wie im September und Oktober 2008 nach der Lehman-Pleite.

Was derzeit im Vergleich zum Herbst 2008 noch fehlt, ist schlicht das Kreditereignis, eine handfeste Staatspleite oder die einer großen Bank. Bisher ist es nur die Angst vor einer solchen, die die Kurse fallen lässt. Befeuert wird sie von unbedachten Aussagen über stark unterkapitalisierte europäische Banken, wie sie von der Chefin des Internationalen Währungsfonds (IWF) Christine Lagarde jüngst zu vernehmen waren. Passiert ist genau genommen bisher aber gar nichts.

Was aber passiert, wenn das so bleibt? Wenn Griechenland irgendwie die Kurve kratzt und der Europäische Rettungsschirm (EFSF) wie auch der IWF die nächste Tranche an Krediten durchwinken? Und auch keine große Bank in die Insolvenz geht oder durch den Staat gerettet werden muss? Dann gehen den Pessimisten irgendwann die Argumente aus, und die geparkte Liquidität dürfte anfangen in einen dann völlig ausgetrockneten Aktienmarkt zurück zu fließen, weil auf der festverzinslichen Seite sichere Anleihen durchweg nur noch unter der Inflationsrate rentieren.

Unwahrscheinlich ist dieses Szenario keineswegs. Denn auch wenn Finanzminister Wolfgang Schäuble angeblich die Kosten einer Staatspleite Griechenlands durchrechnen lässt, derzeit ist die Politik noch eindeutig auf Rettung gepolt und hierzu aufgrund der überschaubaren Größe Griechenlands auch in der Lage. Ohne eine europäische Staatspleite ist aber auch eine Bankenpleite eher unwahrscheinlich. Doch selbst wenn Griechenland in die Insolvenz gehen sollte, ist davon auszugehen, dass der EFSF dann die betroffenen Banken retten wird, weil man ein zweites Lehman unbedingt verhindern will.

Was aber so oder so fehlen wird, ist der Überraschungsmoment. Im Gegensatz zu 2008 wissen heute alle Marktteilnehmer inklusive der Banken, dass es den schwarzen Schwan gibt und an den Märkten auch das unmöglich geglaubte, möglich ist.

Sehr frühzeitig in diesem Jahr habe ich auf die meiner Ansicht nach viel zu optimistischen Wirtschaftsprognosen für die USA und Europa hingewiesen und ein schwieriges zweites Halbjahr an den Aktienbörsen vorausgesagt. Auch jetzt sehe die Situation alles andere als rosig, weil nicht einmal ansatzweise eine Lösung für das Überschuldungsproblem der meisten westlichen Industrieländer erkennbar ist. Doch die Spannungen im Finanzsystem entladen sich in Wellenbewegungen und die jüngste Welle ist womöglich ihrem Ende schon sehr nah.

Es gehört viel Mut dazu, ich weiß, aber ich würde mich beim DAX jetzt auf die Käuferseite stellen.

Mehr von und über Stefan Riße erfahren Sie unter www.rissesblog.de

Stefan Riße, ist freier Börsenexperte und Buchautor. Bekannt ist er durch seine jahrelange Tätigkeit als Börsenkorrespondent für den Nachrichtensender N-TV. Sein aktuelles Buch „Die Inflation kommt“, belegte 2010 erste und zweite Plätze auf den bekannten Wirtschaftsbuch-Bestsellerlisten.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.