Draghi bedient den Helikopter: Kommt jetzt die Inflation?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Eines der Ziele der EZB ist es, die Inflation in Gang zu bringen. Dabei lässt sie nichts unversucht. Die Zinsen sind nun wirklich auf Rekordtief. Darüber hinaus wurde der Einlagenzinssatz auf -0,2% gesenkt. Parken Banken nun Geld bei der EZB, dann zahlen sie einen Strafzins. Dieser ist noch nicht besonders hoch, aber auch Kleinvieh macht Mist. Nehmen wir an, Banken würden 100 Mrd. bei der EZB parken, dann müssten sie dafür pro Jahr 200 Mio. an Zinsen zahlen. Bedenkt man, dass viele Banken noch nicht wieder profitabel sind bzw. nur knapp positive Ergebnisse vorweisen, dann macht diese zusätzliche Belastung einiges aus.

Ziel der Maßnahme soll die Ankurbelung der Kreditvergabe sein. Banken sollen ihre Überschussliquidität nicht bei der EZB parken, sondern unters Volk bringen. Persönlich zweifle ich, dass der negative Einlagensatz diesen Effekt haben wird. Banken dürften einfach weniger Überschussliquidität halten. Sollte es doch einmal knapp werden, können Banken immer noch auf die Marginal Lending Facility zurückgreifen. Hier können sich Banken spontan Geld von der EZB leihen. Der Zinssatz dafür liegt über dem Leitzins, ist inzwischen mit 0,3% aber auch schon extrem niedrig.

Inflation kann über zwei Faktoren in Gang gebracht werden: Nachfrage und Wechselkurs. Würden Unternehmen und Bürger mehr Kredit aufnehmen, um zu investieren und zu konsumieren, dann stiege die Nachfrage. Höhere Nachfrage lässt Preise steigen. Kreditvergabe ist also der eine Hebel, um die Inflation in Gang zu bringen. Nun ist es aber so, dass es in der Eurozone Überkapazitäten gibt. Selbst wenn die Nachfrage steigt, kann sie problemlos befriedigt werden.

Der zweite Hebel, der zur Verfügung steht, ist der Wechselkurs. Die Lockerung der Geldpolitik hat den Euro gegenüber dem Dollar bereits um 7% abwerten lassen. Importe werden nun teurer. Das hat Auswirkungen auf die Preise. Das ist kein Geheimnis. Wie groß die Auswirkungen aber sind, darüber kann man streiten.

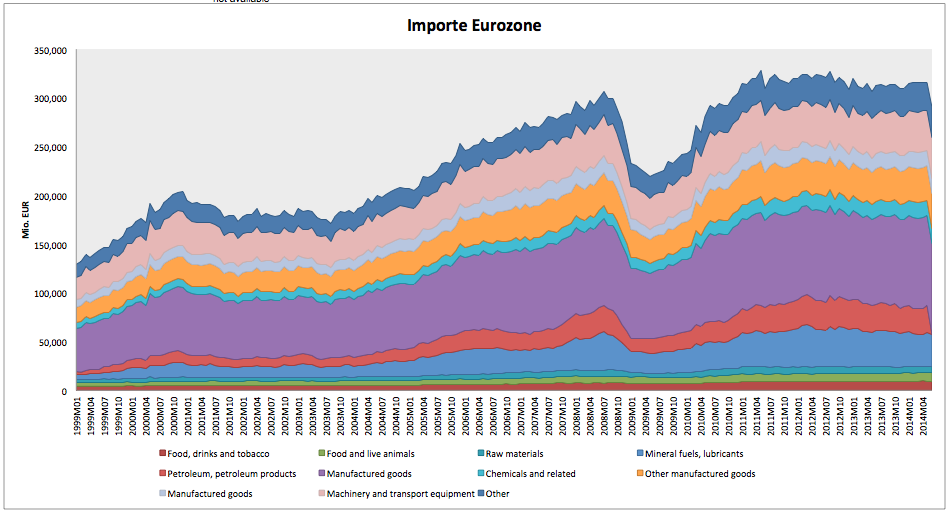

Importe zu verteuern kann einen enormen Effekt haben. Die Eurozone importiert im Jahr ca. 1,75 Billionen Euro an Waren (Grafik 1). Ein Großteil davon entfällt auf Vorleistungsgüter und Maschinen. Lediglich ein Drittel entfällt auf Rohstoffe und verwandte Produkte. Ein schwächerer Euro würde die Importe nun verteuern. Wertet der Euro z.B. 10% ab, dann müssten die Importe um 10% teurer werden. Die Folge davon kann zweierlei sein. Entweder zahlen die Euroländer einfach mehr für die Importe oder sie importieren weniger. So zumindest die Theorie.

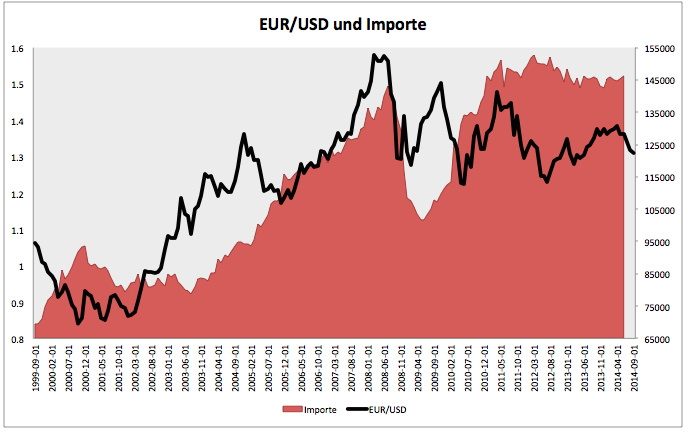

Betrachtet man das Wechselkursverhältnis von EUR/USD und den Wert der Importe (Grafik 2), dann lässt sich zumindest nur sehr vage ein direkter Zusammenhang erkennen. Obwohl nach Einführung des Euro der Wert der Währung sank, stiegen die Importe. Bis 2006 stieg der Außenwert des Euro und die Importe stiegen – so wie man es erwarten würde. Der seit 2007 anhaltende Abwärtstrend hat wiederum nicht zu einem Rückgang der Importe geführt. Man darf daher durchaus bezweifeln, dass der Wechselkurs das Volumen der Importe verändert.

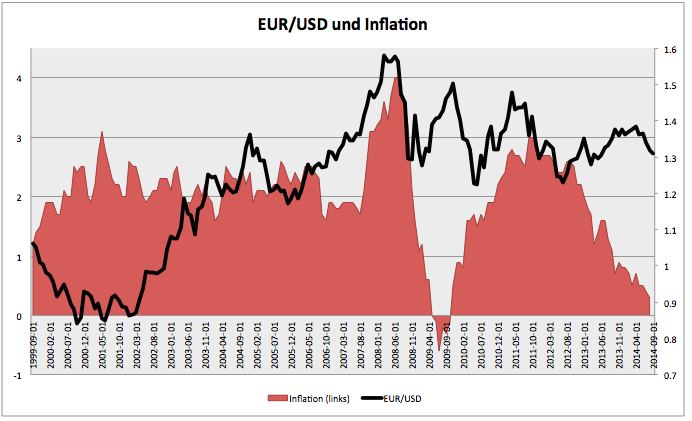

Das ist grundsätzlich eine gute Nachricht. Wird weiterhin importiert, dann muss ja wirklich mehr für die Güter bezahlt werden. Die Inflation muss steigen. Das ist jedoch auch wieder nur eine theoretische Überlegung. Stellt man EUR/USD der Inflation der Eurozone gegenüber, dann ist der Zusammenhang bestenfalls schwach (Grafik 3). Von einer statistischen Signifikanz kann fast nicht die Rede sein.

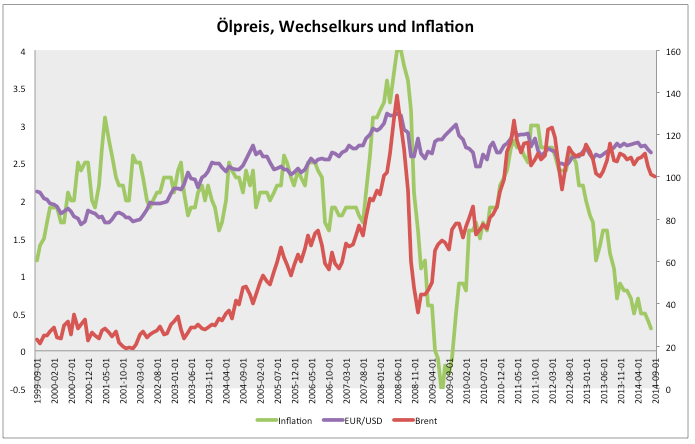

Am ehesten kann man den Zusammenhang von Inflation und Ölpreis sehen. Der Zusammenhang ist auch hier schwach, aber erkennbar. Obwohl der Euro an Außenwert verliert, kann man nicht automatisch davon ausgehen, dass die Inflation nun kräftig anzieht. Dafür gibt es mehrere Gründe. Zum einen wird nach Möglichkeiten gesucht die teureren Importe zu ersetzen. Zum anderen ist der Preis von Importgütern alles andere als konstant. Rohstoffe sind in den vergangenen Jahren tendenziell billiger geworden. Der Preisverfall bei Rohstoffen fängt die Abwertung des Euro wieder komplett auf. So steigt die Inflation dann nicht, sondern sinkt lediglich nicht noch weiter.

Die Lockerung der EZB hat sicherlich einen gewissen Effekt auf die Inflation. Es ist aber absolut nicht zu erwarten, dass die Teuerungsrate nun von heute auf morgen gleich auf 2% steigt. Die Inflationsrate kann durch die Maßnahmen vielleicht um 0,3-0,5% pro Jahr gesteigert werden, mehr ist aber aktuell nicht drin, selbst wenn der Euro weitere 10% abwertet.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Dass die Notenbanker die Spezifika der Inflationsdynamik nicht steuern können, das wird in diesem Artikel gezeigt: http://www.misesde.org/?p=8403

Zitat: "Die kläglich scheiternden Versuche, das Teuerungsniveau wie ein Thermostat zu regulieren, zeugen von Hybris, mangelnder Urteilsfähigkeit und Naivität. Diese Anmaßung von Wissen ist gefährlich und wird schlussendlich scheitern. Teuerungswellen treten unerwartet und innerhalb relativ kurzer Zeit auf. Dies wird, wie am nachfolgenden Chart ersichtlich ist, durch zahlreiche Episoden der Geschichte bestätigt."

Der Chart zeigt an drei Beispielen, dass ein dramatischer Anstieg der Preisinflation möglich ist.

Es wird im Artikel auch auf die ökonomische Geschichte Japans verwiesen, die nach Ansicht der Autoren sich "als Vorbote zukünftiger Entwicklungen hinsichtlich stagnierender Wachstumszahlen erweisen" könnte. Daraus folgern die Autoren, "dass die vergangene keynesianische Fiskalpolitik nicht in der Lage war, die andauernde Stagnation zu beheben."

Ich stimme mit den Autoren darin überein, dass "früher oder später die monetäre Inflation auch in noch stärkerer Konsumentenpreisinflation münden wird." Wir haben ja bereits eine Inflation bei einigen Aktienpreisen. Dies wird aber lediglich den ohnehin schon begüterten Leuten nutzen, auf kosten der großen Mehrheit der Bevölkerung. Die Geldpolitik der Zentralbanken wird zur weiteren Spaltung der Gesellschaft zwischen Arm und Reich führen.