Diese Unternehmen sind miserabel auf die Krise vorbereitet

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Starbucks Corp.Kursstand: 66,340 $ (NASDAQ) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Starbucks Corp. - WKN: 884437 - ISIN: US8552441094 - Kurs: 66,340 $ (NASDAQ)

Große Konzerne mit einer weltweit bekannten Marke und zehntausenden oder gar hunderttausenden Mitarbeitern müssten finanziell eigentlich gut gerüstet sein, um auch durch die aktuelle Krise zu kommen. Das hört man in diesen Tagen immer wieder. Doch zumindest in den USA sieht die Sache oft ganz anders aus.

Denn jahrelang galt es in der Unternehmensfinanzierung als schwere Sünde, mehr Kapital in einem Unternehmen zu belassen, als absolut notwendig war. Jeder Dollar, der nicht dringend in einem Unternehmen gebraucht wird, liegt schließlich nur tot herum und erwirtschaftet keine Rendite für die Eigentümer des Unternehmens, die Aktionäre. Ein möglichst effizienter Kapitaleinsatz galt als einer der wichtigsten Treiber, um die Rendite für die Aktionäre zu erhöhen.

Der Versuch, das Kapital möglichst effizient einzusetzen, trieb absurde Blüten. Da es in der Niedrigzinsphase nach der Finanzkrise fast kostenlos möglich war, Geld zu leihen, nahmen viele bekannte Großkonzerne haufenweise Schulden auf, die sie gar nicht brauchten. Das Geld wurde vielfach über Aktienrückkäufe und Dividenden an die Aktionäre ausgeschüttet.

Nicht wenige Unternehmen brachten sogar das Kunststück fertig, jahrelang mehr Geld über Aktienrückkäufe und Dividenden an die Aktionäre auszuschütten, als sie eigentlich verdienten.

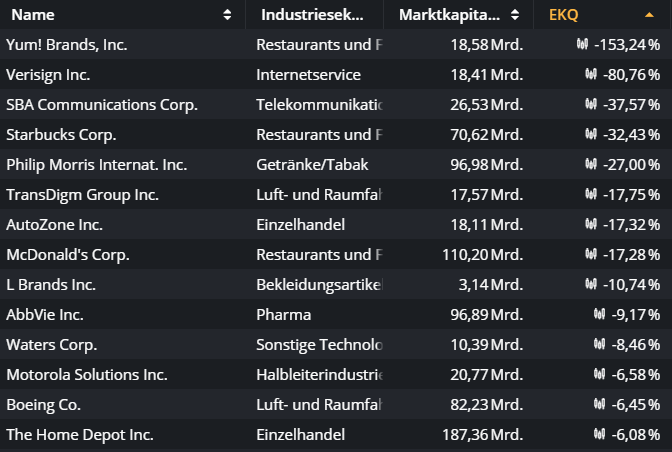

Im US-Index S&P 500 findet man aktuell ganze 25 Unternehmen, die über eine negative Eigenkapitalquote verfügen. Der folgende Screenshot zeigt die Unternehmen mit einer Eigenkapitalquote von unter minus fünf Prozent.

Die Eigenkapitalquote wird berechnet indem man das Eigenkapital eines Unternehmens durch das Gesamtkapital dividiert. Eine negative Eigenkapitalquote bedeutet, dass die im Unternehmen gebundenen Vermögenswerte weniger wert sind, als das Unternehmen Schulden hat. Das Unternehmen ist eigentlich überschuldet und hat einen negativen Buchwert.

Doch bei vielen Unternehmen wurde das jahrelang hingenommen. Weil diese Unternehmen meist sogar über ein besonders stabiles Geschäft mit regelmäßigen Cashflows verfügten, galt die negative Eigenkapitalquote sogar als Ausweis, dass diese Unternehmen besonders aktionärsfreundlich handelten.

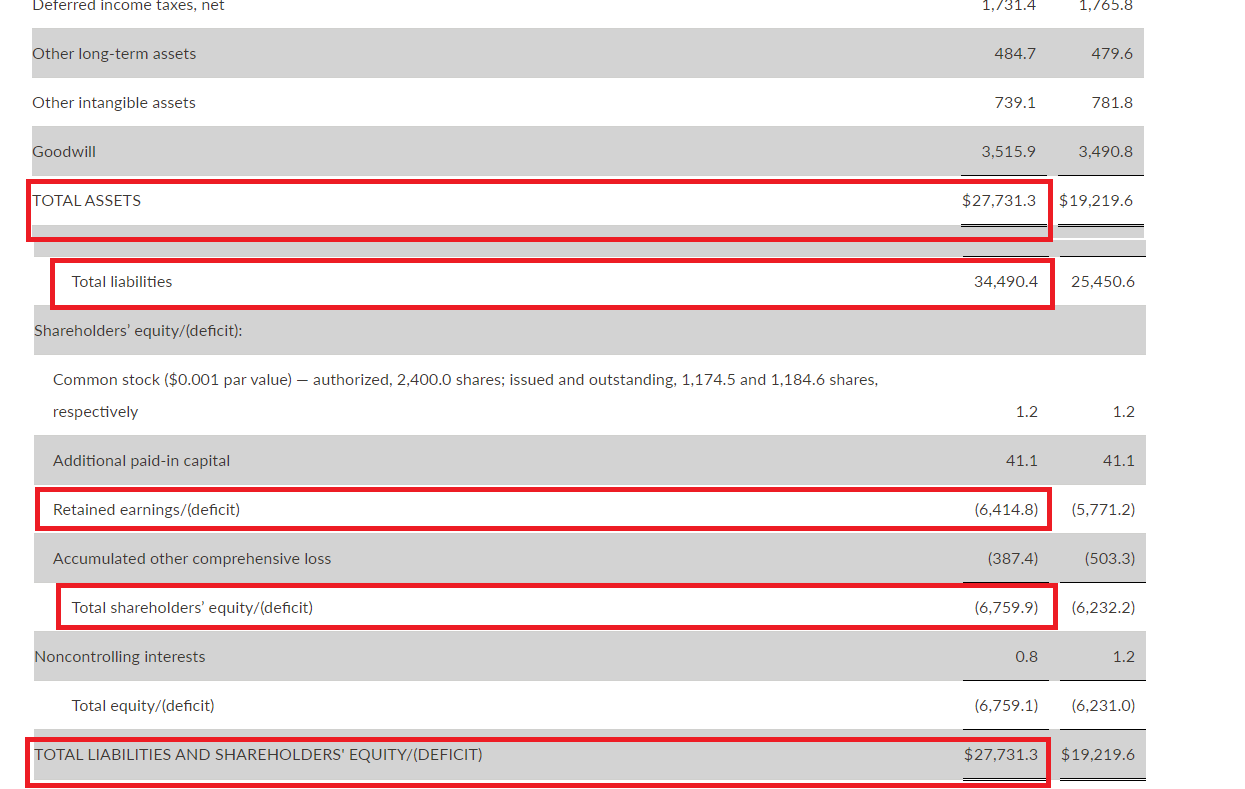

Ein Auszug aus der Bilanz des Kaffeehauskettenbetreibers Starbucks zeigt die Praxis im Detail. Starbucks verfügte zum Stichtag (29.12.2019) über Vermögenswerte von 27,7 Milliarden Dollar, gleichzeitig aber auch über Verbindlichkeiten (=Schulden) von 34,5 Milliarden Dollar. Netto war das Unternehmen zum Stichtag also minus 6,8 Milliarden Dollar wert, weil jahrelang mehr Geld an die Aktionäre über Rückkäufe und Dividenden "zurückgegeben" wurde, als das Unternehmen eigentlich verdiente. Diese über den Gewinn hinausgehenden Auszahlungen wurden im Bilanzposten "Retained earnings/(deficit)" festgehalten, der trotz jahrelang sprudelnder Gewinne negativ ausfällt (abzulesen an der Klammer um die Zahl).

Solange die Kreditgeber und Banken Starbucks nicht den Geldhahn zudrehen, ist das negative Eigenkapital kein Problem für das Unternehmen. Doch sollte die Krise für lange Zeit anhalten und es beispielsweise fraglich erscheinen, ob Starbucks langfristig ähnlich viel Geld verdienen kann wie bisher, könnte sich diese Einschätzung auch ändern. Allerdings haben wegen des negativen Eigenkapitals eigentlich auch die Kreditgeber kein Interesse daran, das Unternehmen über den Jordan gehen zu lassen. Ein insolventes Unternehmen kann schließlich seine Schulden nicht mehr zurückzahlen...

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort Tradingideen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch GodmodePRO ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Jetzt handeln:

Eröffne Dein Depot bei Smartbroker+ und handle ab 0 EUR Ordergebühren* beim Kostensieger. Und das Beste: Obendrauf bekommst Du 3 Monate stock3 Ultimate.

Hier geht’s zur Depot-Eröffnung

Mehr Informationen zu Smartbroker+

*zzgl. marktüblicher Spreads und Fremdkosten

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Allianz-Aufsichtsräte fordern deutlich mehr Geld

Mitten in der Coronakrise will sich der Aufsichtsrat der Allianz sein Festgehalt deutlich aufstocken. Eine um 20 Prozent höhere Vergütung fordert das zwölfköpfige Gremium laut einem Medienbericht: die Satzung soll entsprechend geändert werden. Der Grund: Bei anderen Finanzkonzernen würden die Aufsichts-Funktionäre mehr verdienen.

bedien dich bei Zeiten dann hast du in der Not::(((

... 19.90€-Wundertüte? 😎 Danke, ich vertraue auf meine eigene Einschätzung.

Genau von solchen Aktien und diversen Dividenden-Perlen (inkl. Öl-Sektor) sollte man jetzt die Finger lassen. Der normale Sparer greift bei Stockpicks/Einzelaktien sowieso daneben. Wer einen wirklich simplen und stressfreien Weg sucht, wie man die Marktsituation jetzt nutzen, für die Zukunft vorsorgen und auf den bevorstehenden Kaufkraftverlust und steigende Abgaben reagieren kann, der möge gerne hier vorbeischauen: www.renditefuchs.de

Ruhig bleiben, Kaffee trinken, und kaufen wenn es noch mal 25% unten ist. Merci

Das Virus wird jetzt von der hohen UV-Strahlung gegrillt

ups

man muß das positiv sehen - im Umkehrschluß gibts ja dan im S&P "noch" 475 gesunde

Unternehmen::))) die Frage ist nur wie lange noch

so, ich hatte etwas zeit, um mir ein Bild aus den Bilanzen der Unternehmen zu machen

die Unternehmen leben alle mit dicken Krediten !!!

bei uns gehen se über die Wupper......😎

..........Diese Unternehmen sind miserabel auf die Krise vorbereitet............

Die Dollar - Druckereien möchten doch auch was zu tun haben !!!!