Die richtige Bond-Strategie für die Zinswende!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

Nach der Zinswende ist vor der Zinswende. Sowohl in Europa als auch in den USA werden für den Sommer erste Zinssenkungen seitens der Notenbanken erwartet. Die Zinswende nach unten hat Auswirkungen auf festverzinsliche Wertpapiere. Für Anlegerinnen und Anleger ergeben sich daraus Chancen.

Die Zinsentwicklung der vergangenen beiden Jahre war von einer hohen Inflationsdynamik geprägt. Auf die starken Anstiege der Verbraucherpreise reagierten sowohl die US-amerikanische Notenbank Fed als auch die Europäische Zentralbank (EZB) mit mehrfachen Zinserhöhungen. Nachdem der Preisauftrieb im Laufe des Jahres 2023 signifikant nachließ, legten die Notenbanken eine Pause ein. Die Fed erhöhte die Leitzinsen zuletzt im Juli 2023 auf eine Spanne von 5,25 bis 5,50 Prozent. Im EZB-Tower wurde zuletzt im September 2023 eine Anhebung der Leitzinsen auf 4,50 Prozent verkündet.

Angesichts der zahlreichen Sitzungen, bei denen sowohl die Fed als auch die EZB die Zinsen unverändert ließen, kann man inzwischen von einer Plateaubildung sprechen. Die nächsten Schritte dürften Senkungen sein. Wie schnell und wie stark die Zinsen sinken, wird von der Entwicklung der Inflation und der Wirtschaft abhängen. Da die Zinspolitik ihre Wirkung erst mit einiger Verzögerung in der Wirtschaft entfaltet, verfolgen die Notenbanken aufmerksam aktuelle Konjunkturdaten wie die Entwicklung der Verbraucherpreise oder die Lage am Arbeitsmarkt. Mehren sichdie Zeichen für einen nachhaltigen Rückgang der Inflation sowie eine Abschwächung der Wirtschaft, ist die Zeit reif für eine Lockerung der Geldpolitik.

Chance auf steigende Kurse bei Anleihen

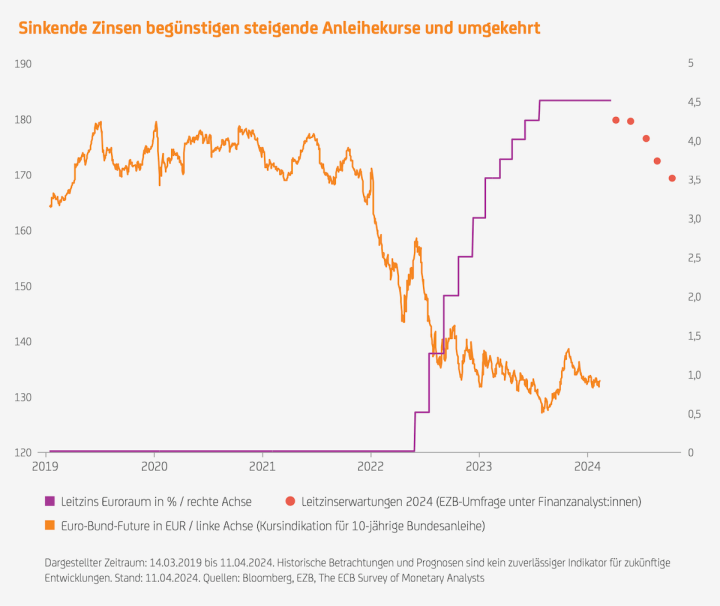

Sollten die Notenbanken die Zinsen wie erwartet senken, bietet sich bei einem Investment in Anleihen zudem die Chance auf Kursgewinne. Anleihen und Zinssätze stehen in der Regel in einem umgekehrten Verhältnis zueinander. Steigen die Zinsen, sinken die Kurse der Anleihen. Sinken die Zinsen, steigen die Kurse der Anleihen. Was verwirrend klingt, hat einen logischen Grund: Ein Anstieg des allgemeinen Zinsniveaus macht bestehende Anleihen, die niedrigere Zinsen zahlen, weniger attraktiv. Die Papiere werden verstärkt veräußert, wodurch der Kurs fällt. Bei unveränderter Höhe der Zinszahlung erhöht sich durch den Kursrückgang die Renditechance der Anleihe. Dadurch werden bestehende Papiere gegenüber neu emittierten und höher verzinsten Anleihen wieder konkurrenzfähig.

Langfristig von hohen Zinsen profitieren

Aufgrund der aktuell inversen Zinsstruktur – siehe online: Wissen: Was ist eine inverse Zinsstrukturkurve? – bieten Anleihen mit kurzen Laufzeiten von bis zu einem Jahr momentan noch attraktive Renditechancen. Doch mit Blick auf die zu erwartenden Zinssenkungen erscheint es sinnvoll, sich das derzeitige Zinsniveau auch längerfristig zu sichern. Denn sinken die Zinsen, wird eine Wiederanlage des in Kurzläufer investierten Kapitals voraussichtlich nur zu schlechteren Konditionen möglich sein. Daher bietet es sich an, bei Investments in verzinsliche Wertpapiere auch längere Laufzeiten zu berücksichtigen. So kann ein Anlagebetrag von 50.000 Euro beispielsweise auf fünf Anleihen mit kurzer (1–3 Jahre), mittlerer (4–7 Jahre) und langer (8–10 Jahre) Laufzeit verteilt werden. Auf diese Weise profitiert man über mehrere Jahre hinweg vom derzeit attraktiven Zinsniveau.

Wem die Strukturierung des Anleiheanteils im Depot zu aufwendig ist oder wer nicht über ausreichend freie Mittel verfügt, der:dem bieten aktiv gemanagte Rentenfonds eine interessante Investmentalternative. Diese halten in der Regel eine Vielzahl von Anleihen verschiedener Emittenten sowie unterschiedlicher Laufzeiten und bieten somit einen hohen Diversifizierungsgrad. Darüber hinaus erleichtern Fonds den Zugang zu einem breiteren Spektrum von Anleihemärkten einschließlich internationaler und spezialisierter Segmente, die oft schwer zugänglich sind. Zwei Beispiele hierfür sind der onemarkets VP Global Flexible Bond Fund und der onemarkets J.P. Morgan Emerging Markets Short Term Bond Fund.

Solide Anleihen mit dem gewissen Etwas

Der onemarkets VP Global Flexibel Bond Fund setzt auf eine einzigartige Kombination. Er besteht aus einem Kernportfolio aus soliden Investmentgrade-Anleihen (Anleihen mit guter bis sehr guter Bonität) und nutzt gleichzeitig die Chance, die Gesamtrendite durch Investitionen in Hochzinsanleihen zu steigern. Ausgangspunkt für potenzielle Anlagen ist ein Universum globaler festverzinslicher Wertpapiere, das anhand von ESG-Ausschlusskriterien gefiltert wird.

Mit über 100 verschiedenen Einzeltiteln weist das Portfolio eine hohe Diversifikation auf. Aktuell ist der Fonds vor allem in Unternehmensanleihen mit Investmentgrade investiert wie etwa British Telecommunications (BT). BT überzeugt unter anderem durch eine robuste operative Performance sowie die Fähigkeit, sich auch in einem Umfeld steigender Zinsen längerfristig zu refinanzieren. Das Portfoliomanagement hat die Laufzeiten zuletzt sukzessive erhöht. Anleihen mit Laufzeiten von 7 bis 14 Jahren machen mittlerweile über 25 Prozent des Portfolios aus.

Schwellenländer bieten höhere Renditen

Während der onemarkets VP Global Flexibel Bond Fund überwiegend in Europa investiert, legt der onemarkets J.P. Morgan Emerging Markets Short Term Bond Fund den Schwerpunkt auf kurzlaufende Anleihen aus Schwellenländern. Um das Währungsrisiko zu reduzieren, kommen nur auf US-Dollar lautende Staats- und Unternehmensanleihen infrage. Die durchschnittliche Duration des Portfolios liegt in der Regel zwischen zwei und vier Jahren. Das Zinsänderungsrisiko ist bei kürzerer Laufzeit grundsätzlich überschaubarer.

Schwellenländer zeichnen sich in der Tendenz durch ein hohes BIP-Wachstum aus. Die hohe Inflation und die teilweise schwächelnde Konjunktur in den Industrieländern sind jedoch auch an den aufstrebenden Regionen nicht spurlos vorbeigegangen. Einige Zentralbanken der Schwellenländer, z.B. in China und Brasilien, haben daher bereits mit Zinssenkungen begonnen, weitere dürften folgen. Dennoch bieten festverzinsliche Wertpapiere aus Schwellenländern oft deutliche Renditeaufschläge gegenüber vergleichbaren Papieren aus Industrieländern. Mit dem onemarkets J.P. Morgan Emerging Markets Short Term Bond Fund können Anlegerinnen und Anleger davon profitieren.

Anlegerinnen und Anleger sollten sich allerdings bewusst sein, dass sie bei aktiv gemanagten Fonds weniger Kontrolle über die Auswahl der Anleihen haben, d.h. sie sind von der Expertise und den Entscheidungen des Fondsmanagements abhängig. Wie andere Anlageprodukte unterliegen auch Rentenfonds Marktbewegungen und können eine gewisse Volatilität aufweisen, die zu Kapitalverlusten führen kann. Investments in Anleihen bergen zudem das Risiko, dass der Emittent seine Zinszahlungen nicht leisten und/oder bei Fälligkeit die Kapitaleinlage nicht zurückzahlen kann.

Hinweis: Die UniCredit Bank GmbH (HypoVereinsbank) offeriert ein Anlageangebot, das sich auch an Kunden mit nachhaltiger Anlagepräferenz richten kann. Entsprechende Fondslösungen werden auf der Grundlage von Ausschlusskriterien ermittelt, die sich am Konzept der Verbände der deutschen Finanzindustrie (gemeinsames Konzept von DK, BVI und BSW) orientieren und öffentlich unter Erklärung zur Transparenz | HypoVereinsbank (HVB) einsehbar sind. Die UniCredit Bank GmbH überprüft die Fonds, die Kunden mit nachhaltiger Anlagepräferenz angeboten werden, regelmäßig einmal pro Quartal auf die Einhaltung der festgelegten Kriterien. Die Überprüfung erfolgt auf Basis der Daten spezialisierter Datenanbieter – aktuell ISS ESG. Im Falle der Verletzung der festgelegten Kriterien wird die entsprechende Fondslösung nicht mehr für Kunden mit nachhaltiger Anlagepräferenz angeboten.

onemarkets J.P. Morgan Emerging Markets Short Term Bond Fund

Der onemarkets J.P. Morgan Emerging Markets Short Term Bond Fund ist ein Rentenfonds mit Anlageschwerpunkt auf Schwellenländern. Das Fondsmanagement verwendet einen auf Research basierenden Anlageprozess, der sich auf die Analyse von fundamentalen quantitativen und technischen Faktoren über Länder, Sektoren und Emittenten hinweg konzentriert.

| onemarkets J.P. Morgan Emerging Markets Short Term Bond Fund | ||

| Fondstyp | Rentenfonds | |

| Anlageverwalter | J.P. Morgan Asset Management (UK) Limited | |

| Fondswährung | EUR | |

| Anteilklasse | M | MD |

| Ertragsverwendung | thesaurierend* | ausschüttend** |

| ISIN/WKN | LU2673936303 / A3EUGU | LU2673936485 / A3EUGV |

| Ausgabeaufschlag | bis zu 5,00 % | bis zu 5,00 % |

| Verwaltungsgebühr | 1,45 % p. a. | 1,45 % p. a. |

| Mindesteinlage | EUR 100,– | EUR 100,– |

| Sparplan | ab EUR 25,– möglich | ab EUR 25,– möglich |

| * Erträge aus dem Fonds wie Dividenden oder Zinsen werden im Fonds wieder angelegt. ** Erträge aus dem Fonds wie Dividenden oder Zinsen werden ausgeschüttet. Bitte beachten Sie den Disclaimer unten. Weitere Informationen zum Fonds finden Sie auf onemarkets.de bei Eingabe der ISIN im Suchfeld. Stand: 16.04.2024Quelle: onemarkets (UniCredit Bank GmbH) Weitere Informationen zum Produkt unter: >> onemarkets.de/A3EUGU >> onemarkets.de/A3EUGV |

||

onemarkets VP Global Flexible Bond Fund

Der onemarkets VP Global Flexible Bond Fund ist ein Rentenfonds mit nachhaltigem Anlageuniversum, der in ein breites Spektrum an festverzinslichen Wertpapieren investiert. Bei der Allokation achtet das Fondsmanagement auf eine niedrige Korrelation zu klassischen Rentenprodukten. In bestimmten Marktphasen kann der Fonds auch in andere Anlagenklassen wie z. B. Aktien oder Alternative Investments investieren. Ziel ist die Generierung einer attraktiven Rendite bei moderatem Risiko.

| onemarkets VP Global Flexible Bond Fund | ||

| Fondstyp | Rentenfonds | |

| Anlageverwalter | UniCredit International Bank (Luxembourg) S.A. | |

| Fondswährung | EUR | |

| Anteilklasse | N | ND |

| Ertragsverwendung | thesaurierend* | ausschüttend** |

| ISIN/WKN | LU2595010674 / A3D9BZ | LU2595010757 / A3D9B0 |

| Kaufprovision | bis zu 3,00 % | bis zu 3,00 % |

| Verwaltungsentgelt | 1,45 % p. a. | 1,45 % p. a. |

| Mindesteinlage | EUR 100,– | EUR 100,– |

| Sparplan | ab EUR 25,– möglich | ab EUR 25,– möglich |

| * Erträge aus dem Fonds wie Dividenden oder Zinsen werden ausgeschüttet. ** Erträge aus dem Fonds wie Dividenden oder Zinsen werden im Fonds wieder angelegt. Bitte beachten Sie den Disclaimer unten. Weitere Informationen zum Fonds finden Sie auf onemarkets.de bei Eingabe der ISIN im Suchfeld. Stand: 16.04.2024Quelle: onemarkets (UniCredit Bank GmbH) Weitere Informationen zum Produkt unter: >> onemarkets.de/A3D9BZ >> onemarkets.de/A3D9B0 |

||