Unternehmensanleihen entdecken

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

Die Deutsche Bahn modernisiert ihr Schienennetz, die Telekom baut ihr Mobilfunknetz aus und BMW entwickelt eine neue Modellreihe. Das alles kostet viel Geld. Zur Finanzierung geben viele Unternehmen Anleihen aus, sogenannte Unternehmensanleihen. Das ist nicht nur für die Emittenten interessant, sondern kann sich auch für Anlegerinnen und Anleger lohnen.

![]() Wer am Erfolg eines Unternehmens teilhaben möchte, kauft in der Regel die entsprechende Aktie. Aktien können jedoch sehr volatil sein und nicht immer spiegelt der Aktienkurs den Geschäftserfolg des Unternehmens wider. Doch es gibt Alternativen.

Wer am Erfolg eines Unternehmens teilhaben möchte, kauft in der Regel die entsprechende Aktie. Aktien können jedoch sehr volatil sein und nicht immer spiegelt der Aktienkurs den Geschäftserfolg des Unternehmens wider. Doch es gibt Alternativen.

Anlegerinnen und Anleger, die ihr Depot breiter diversifizieren möchten, weniger Volatilität oder einfach regelmäßige Ausschüttungen wünschen, finden beispielsweise in Unternehmensanleihen eine interessante Anlageklasse. Gerade im aktuellen Marktumfeld können Unternehmensanleihen eine attraktive Beimischung sein.

Unternehmensanleihen im Detail

Eine Unternehmensanleihe ist ein Wertpapier, das von einem Unternehmen ausgegeben wird, um Kapital von Anlegerinnen und Anlegern zu erhalten. Mit diesem Kapital finanziert das Unternehmen Projekte, betriebliche Aktivitäten, Expansionen oder andere Zwecke. Typische Emittenten von Unternehmensanleihen sind z. B. Energieversorger oder Telekommunikationsunternehmen, die mit dem frischen Kapital ihre Netze und Infrastruktur weiter ausbauen und modernisieren. Emittenten von Unternehmensanleihen müssen nicht börsennotiert sein. Anlegerinnen und Anleger können so auch in Unternehmen investieren, die auf keinem Kurszettel zu finden sind.

Im Gegensatz zu einer Aktie bedeutet der Besitz einer Unternehmensanleihe keine Beteiligung an dem Unternehmen, das die Anleihe ausgegeben hat. Stattdessen zahlt das Unternehmen den Anlegerinnen und Anlegern über einen festgelegten Zeitraum einen Zinssatz. Inhaberinnen und Inhaber von Anleihen werden zur Gläubigerin bzw. zum Gläubiger des Unternehmens. Am Fälligkeitstermin wird der Nennwert zurückgezahlt.

Investmentgrade vs. High Yield

Unternehmensanleihen lassen sich grob in zwei Bonitätsklassen einteilen: Investmentgrade-Anleihen und spekulative Anleihen (Non-Investmentgrade oder High Yield). Spekulative Anleihen werden von Unternehmen emittiert, deren Kreditwürdigkeit geringer eingestuft wird als die von Unternehmen mit Investmentgrade-Rating. Ein niedrigeres Rating bedeutet in der Regel auch eine höhere Ausfallwahrscheinlichkeit bei Zinszahlungen sowie der Rückzahlung des Nennwerts. Für die Übernahme dieses Risikos werden Anlegerinnen und Anleger mit höheren Zinszahlungen entschädigt.

Der Preis einer Unternehmensanleihe wird von mehreren Faktoren beeinflusst, unter anderem von der Laufzeit, der Bonität des emittierenden Unternehmens und dem allgemeinen Zinsniveau. Auch die Geschäftsaussichten des Unternehmens spielen eine Rolle. So erhöht beispielsweise ein stabiler Cashflow die Wahrscheinlichkeit pünktlicher Zinszahlungen.

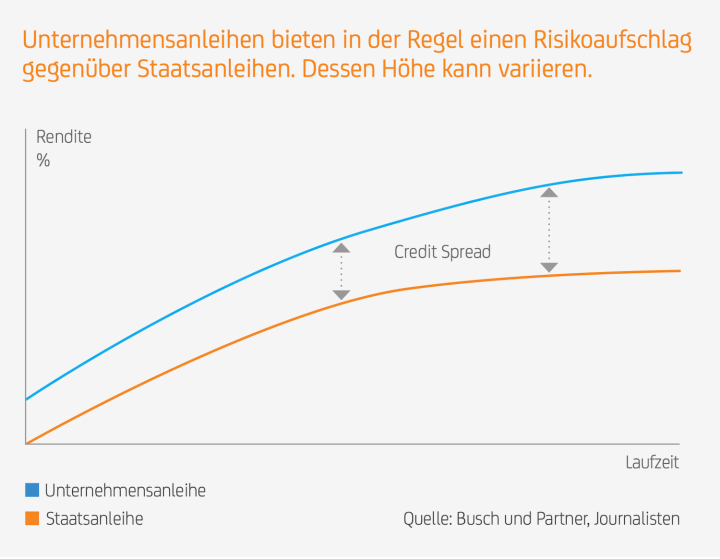

Die meisten Unternehmensanleihen weisen in der Regel ein höheres Kreditrisiko und eine höhere Rendite auf als Staatsanleihen mit vergleichbarer Laufzeit. Dieser Unterschied führt zu einem sogenannten Credit Spread zwischen Unternehmensanleihen und Staatsanleihen.

Was macht Unternehmensanleihen interessant?

Aufgrund der Zinspolitik der Notenbanken in den letzten zwei Jahren bieten Unternehmensanleihen derzeit attraktive Renditen und auch das makroökonomische Umfeld in Europa und den USA ist günstig. So hat der Inflationsdruck nachgelassen und die Inflationsrate nähert sich den 2-Prozent-Zielen der Notenbanken bzw. unterschreitet sie sogar. Gleichzeitig wächst die Wirtschaft. Im zweiten Quartal ist das BIP in der Eurozone mit 0,2 Prozent moderat gestiegen und in den USA um rund 0,75 Prozent (annualisiert: 3 Prozent).

Sollte sich die Wirtschaft in den nächsten Wochen und Monaten doch abschwächen, sind Investmentgrade-Anleihen zu bevorzugen, da hier die Ausfallraten gegenüber Hochzinsanleihen geringer sind. Insgesamt lassen sich die Fundamentaldaten von Investmentgrade-Unternehmen dank gesunder Bilanzen, über den Erwartungen liegender Gewinne, hoher Kassenbestände und eines im Vergleich zum langfristigen Durchschnitt niedrigen Verschuldungsgrads derzeit als robust beurteilen. Im Falle eines stärkeren wirtschaftlichen Abschwungs dürfte das Ausfallrisiko allerdings steigen, womit auch Kursverluste einhergehen könnten.

Breit gestreut in Unternehmensanleihen investieren

Die hohen, zum Teil fünfstelligen Nominalwerte vieler Unternehmensanleihen erschweren es Privatanlegerinnen und -anlegern aufgrund begrenzter finanzieller Mittel, selbst in eine Auswahl verschiedener Titel zu investieren. Der onemarkets VP Global Flexible Bond Fund ist daher eine interessante Option für ein diversifiziertes Rentenportfolio mit Schwerpunkt auf Unternehmensanleihen. Der Rentenfonds mit nachhaltigem Anlageuniversum investiert in ein breites Spektrum festverzinslicher Wertpapiere. Bei der Allokation achtet das Fondsmanagement auf eine geringe Korrelation zu klassischen Rentenprodukten. In bestimmten Marktphasen kann der Fonds auch in andere Anlageklassen wie Aktien oder Alternative Investments investieren. Ziel ist es, eine attraktive Rendite bei moderatem Risiko zu erwirtschaften. Der Anlageschwerpunkt liegt auf Anleihen im Investmentgrade-Bereich.

Vermietung von Mobilfunkmasten bringt regelmäßige Einnahmen

Das Portfolio enthält beispielsweise Schuldtitel von American Towers. Das Unternehmen betreibt und verwaltet weltweit eine Vielzahl von Mobilfunkmasten und Kommunikationsinfrastrukturen. Die Haupteinnahmequelle des US-Unternehmens ist die Vermietung dieser Infrastruktur an Mobilfunkanbieter, Radio- und Fernsehsender, Anbieter drahtloser Datenübertragung und Regierungsbehörden. Die Knappheit und die hohe Nachfrage nach Standorten ermöglichen American Towers eine starke Preissetzungsmacht und stabile Einnahmeströme. Zudem ist das Geschäftsmodell relativ unabhängig von der allgemeinen konjunkturellen Entwicklung.

Ein weiterer Titel aus dem Telekomsektor ist British Telecommunications. Hier überzeugen die robuste operative Performance, das günstige regulatorische Umfeld sowie die Fähigkeit und Bereitschaft, sich auch in einem Umfeld steigender Zinsen längerfristig mit attraktiven Coupons zu refinanzieren.

Rohstoffförderung: kapitalintensiv, aber lukrativ

Aus einem anderen, aber ebenfalls kapitalintensiven Bereich kommt Anglo American. Das Unternehmen ist eines der weltweit führenden Bergbauunternehmen, das auf sechs Kontinenten Kupfer, Eisenerz, Diamanten, Platin und andere Metalle abbaut. Zur Finanzierung seiner Aktivitäten, wie z. B. der Erschließung neuer Minen, emittiert Anglo American regelmäßig neue Unternehmensanleihen. Rohstoffe sind in der heutigen Zeit sehr gefragt, vor allem die zunehmende Elektrifizierung treibt die Nachfrage. Anglo American verfügt daher über einen stabilen Cashflow. Zudem reduziert die solide Bilanz das Risiko für Anlegerinnen und Anleger.

Anlegerinnen und Anleger sollten sich allerdings bewusst sein, dass sie bei aktiv gemanagten Fonds keine Kontrolle über die Auswahl der Anleihen haben, d. h. sie sind von der Expertise und den Entscheidungen des Fondsmanagements abhängig. Wie andere Anlageprodukte unterliegen auch Rentenfonds Marktbewegungen und können eine gewisse Volatilität aufweisen, die zu Kapitalverlusten führen kann. Investments in Anleihen bergen zudem das Risiko, dass der Emittent seine Zinszahlungen nicht leisten und / oder bei Fälligkeit die Kapitaleinlage nicht zurückzahlen kann.

Fragen an Philip Gisdakis – Chief Investment Officer Germany der UniCredit Bank GmbH

onemarkets: Die Credit Spreads von Unternehmensanleihen sind momentan sehr niedrig. Was sind die Gründe dafür und warum sind Unternehmensanleihen trotzdem attraktiv?

Philip Gisdakis: Unternehmensfinanzierungen profitieren vom Makroumfeld. Niedriges, aber stabiles Wachstum ist ideal für diese Assetklasse. Denn Unternehmen verdienen ausreichend, um ihre Verbindlichkeiten zu bedienen. Gleichzeitig ist die Wahrscheinlichkeit für aktionärsfreundliche (und anleihegläubigerunfreundliche) Maßnahmen geringer. In den vergangenen drei Jahren haben Unternehmen ihre Cash-Reserven aufgebaut, die weiterhin wachsen, was die Wahrscheinlichkeit der Bedienung von Schulden erhöht. Hinzu kommt, dass mit sinkenden Zinsen die zukünftige Zinslast bei Refinanzierungen sinkt. Investmentgrade-Anleihen mit mittleren Laufzeiten bieten immer noch einen interessanten Aufschlag gegenüber Anleihen mit bester Bonität und das oben genannte Umfeld spricht dafür, diese Renditechance zu nutzen.

onemarkets: Welche Sektoren bzw. Branchen bevorzugen Sie derzeit bei Unternehmensanleihen?

Gisdakis: Wir bevorzugen noch Unternehmensanleihen mit soliden Kreditprofilen. Für zyklischere Investments mit schwächeren Profilen sollte sich erst das Makroumfeld hin zu einer positiveren Dynamik wenden. Die USA befinden sich noch in einer Abkühlungsphase (bei gleichzeitig relativ robustem Umfeld), wohingegen die europäische Dynamik nach wie vor schwächelt und enttäuscht.

onemarkets: Im September hat nach der EZB auch die Fed die Zinswende eingeläutet. Erwarten Sie weitere Zinsschritte in den kommenden Monaten und welche Auswirkungen könnte dies auf Unternehmensanleihen haben?

Gisdakis: Wir erwarten sowohl für die EZB als auch für die Fed weitere Zinssenkungen in einem Umfang von bis zu acht Zinssenkungen (entspricht 2 Prozent). Ein großer Teil davon dürfte relativ zeitnah (bis Mitte 2025) umgesetzt werden. Die Markterwartung bezüglich der Geschwindigkeit der Senkungen ist aber ambitioniert. Für die Fed werden beispielsweise vier Zinssenkungen (also die Hälfte des gesamten Umfangs) bereits bis zur Januarsitzung eingepreist. Für die EZB der gesamte Umfang bis Mitte 2025. Diese Erwartungshaltung könnte zu Volatilität wegen temporärer Enttäuschung führen. Da die Zinssenkungen größtenteils bereits eingepreist sind, sollte sich der Einfluss auf die risikofreie Basisrendite in Grenzen halten. Konsensschätzungen sehen beispielsweise die 10-jährige Bundrendite nahezu unverändert bis Ende 2025 und für die 10-jährige US-Treasuries-Rendite wird nur ein geringfügiger Rückgang erwartet. Dennoch unterstützen die Zinssenkungen der Zentralbanken Kreditprofile und Anleihekurse, wovon Credit Spreads profitieren dürften.

onemarkets: Welche Faktoren haben Ihrer Erfahrung nach einen eher großen oder geringen Einfluss auf Unternehmensanleihen?

Gisdakis: Eine Beschleunigung der Wirtschaft dürfte sich nicht stark positiv auswirken, eine überraschend schwache oder sogar eine Rezession hätte aber wohl deutlich negative Auswirkungen. Credit Spreads reagieren üblicherweise stark auf Kapitalstrukturänderungen, welche üblicherweise mit aktionärsfreundlichen Maßnahmen einhergehen. Die Wahrscheinlichkeit solcher Maßnahmen dürfte mit sinkenden Renditen und wachsender Wirtschaft zunehmen. Dies wird jedoch nicht kurzfristig erfolgen. Der europäische Kreditzyklus befindet sich in seiner Kontraktionsphase, in der sich die Unternehmen auf den Abbau von Schulden durch Spar- und Kostenreduzierungsmaßnahmen konzentrieren, da sie immer noch hohe Refinanzierungskosten zu verkraften haben. Wir erwarten, dass die Kreditrisikoprämien in den nächsten Monaten weitgehend stabil bleiben mit der Möglichkeit einer moderaten Einengung der Spreads im ersten Halbjahr 2025. Die Zusatzrendite von Unternehmensanleihen gegenüber Staatsanleihen (Carry) dürfte dabei die Hauptquelle für den Gesamtertrag sein.

– –

Die UniCredit Bank GmbH (HypoVereinsbank) offeriert Anlagen, die sich auch an Kund:innen mit Nachhaltigkeitspräferenzen richten können. Entsprechende Fondslösungen werden auf der Grundlage von Ausschlusskriterien ermittelt, die sich am Konzept der Verbände der deutschen Finanzindustrie (gemeinsames Konzept von DK, BVI und BSW) orientieren und öffentlich unter Erklärung zur Transparenz | HypoVereinsbank (HVB) einsehbar sind. Die UniCredit Bank GmbH überprüft die Fonds, die Kund:innen mit Nachhaltigkeitspräferenzen angeboten werden, regelmäßig einmal pro Quartal auf die Einhaltung der festgelegten Kriterien. Die Überprüfung erfolgt auf Basis der Daten spezialisierter Datenanbieter – aktuell ISS ESG. Im Falle einer Verletzung der festgelegten Kriterien wird die entsprechende Fondslösung Kund:innen mit Nachhaltigkeitspräferenzen nicht mehr angeboten.

| onemarkets VP Global Flexible Bond Fund | ||

| Fondstyp | Rentenfonds | |

| Anlageverwalter | UniCredit International Bank (Luxembourg) S.A. | |

| Fondswährung | EUR | |

| Anteilklasse | N | ND |

| Ertragsverwendung | thesaurierend* | ausschüttend** |

| ISIN/WKN | LU2595010674 / A3D9BZ | LU2595010757 / A3D9B0 |

| Einstiegskosten | bis zu 3,00 % | bis zu 3,00 % |

| Verwaltungsgebühr | 1,79 % p. a. | 1,79 % p. a. |

| Mindestanlage | EUR 100,– | EUR 100,– |

| Sparplan | ab EUR 25,– möglich | ab EUR 25,– möglich |

| * Erträge aus dem Fonds wie Dividenden oder Zinsen werden im Fonds wieder angelegt. ** Erträge aus dem Fonds wie Dividenden oder Zinsen werden ausgeschüttet. Bitte beachten Sie den Disclaimer unten. Weitere Informationen zum Fonds finden Sie auf onemarkets.de bei Eingabe der ISIN im Suchfeld.Stand: 18.10.2024 Quelle: onemarkets (UniCredit Bank GmbH) Weitere Informationen zum Produkt unter: > > onemarkets VP Global Flexible Bond Fund |

||

Bildnachweis: iSTockphoto.com: fotostorm