Anleihen sind zurück! Das Comeback der Rentenfonds

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

Anleihen sind attraktiv wie lange nicht mehr! Hohe Zinsen und die Chance auf Kursgewinne machen festverzinsliche Wertpapiere wieder zu einer interessanten Anlageform. Doch wie investiert man am besten?

Was spricht für Anleihen?

In der letzten Ausgabe des onemarkets Magazins wurden einige Gründe genannt, warum Anleihen derzeit so attraktiv sind. Die wichtigsten Punkte hier noch einmal zusammengefasst:

- Das Renditeniveau von Anleihen ist so hoch wie schon lange nicht mehr. US-Staatsanleihen werfen inzwischen Renditen von rund 5 Prozent ab, in Deutschland sind knapp

3 Prozent drin. Ein guter Zeitpunkt also, um sich durch den Kauf von Anleihen oder Fonds wie den onemarkets VP Global Flexible Bond Fund attraktive Renditen zu sichern. - Der Höhepunkt der Leitzinserhöhungen könnte sowohl in den USA als auch im Euroraum bald erreicht sein. Weitere deutliche Kursrückgänge erwarten die Experten von UniCredit aktuell nicht. Das Protokoll der Fed-Sitzung vom September deutet darauf hin, dass die US-Notenbank bei künftigen Zinsentscheidungen vorsichtig sein und einen strengen Blick auf mögliche Auswirkungen auf die Konjunktur haben wird.

- Bei einem Konjunkturabschwung dürften viele Aktien an Wert verlieren. Anleihen hingegen könnten als weniger riskante Anlage an Wert gewinnen. Damit würden Anleihen zugleich ihre traditionelle Rolle als Diversifikationsinstrument im Portfolio zurückgewinnen.

Für Anlegerinnen und Anleger kann es daher sinnvoll sein, festverzinsliche Wertpapiere im Depot zu berücksichtigen. Aber wie investiert man am besten in Anleihen?

Das ist bei Direktinvestitionen zu beachten

Anleihen werden in der Regel von Staaten, Unternehmen oder öffentlichen Einrichtungen ausgegeben. Diese Wertpapiere können direkt gekauft werden. Dabei gibt es jedoch einiges zu beachten.

Wer direkt in Anleihen investiert, muss sich über die Risiken des Emittenten informieren. Bei Staatsanleihen – sowohl aus dem In- als auch aus dem Ausland – müssen die wirtschaftliche Stabilität und die Zinsentwicklung des jeweiligen Landes analysiert werden. Bei Unternehmensanleihen sind die Bilanz und das Rating des Unternehmens zu beachten.

Ein weiteres Risiko stellt die Konzentration dar. Ein solches Klumpenrisiko kann sich ergeben, wenn die gesamte festverzinsliche Allokation eines Portfolios auf nur zwei oder drei Anleihen verteilt ist. Bei zahlreichen Emissionen liegt der Mindestbetrag bei 10.000 Euro oder gar mehr. Sollte einer der Emittenten seinen Zahlungsverpflichtungen nicht nachkommen können, kann dies gravierende Auswirkungen auf die Wertentwicklung des Portfolios haben.

Rentenfonds als interessante Alternative

Für Privatanlegerinnen und -anleger sind Rentenfonds oft eine attraktivere Option als der direkte Kauf einzelner Anleihen. Einer der Hauptgründe dafür ist die Diversifikation. Rentenfonds investieren in eine breite Palette von Anleihen unterschiedlicher Emittenten, Laufzeiten und Bonitäten. Dadurch wird das Ausfallrisiko eines einzelnen Emittenten deutlich reduziert.

Im Gegensatz zu einzelnen Anleihen – insbesondere Unternehmensanleihen –, die oftmals schwieriger zu veräußern sein können, bieten Rentenfonds eine höhere Liquidität. Dies erleichtert den Ein- und Ausstieg. Zudem ermöglichen Rentenfonds auch Anlegerinnen und Anlegern mit geringerem Anlagekapital den Zugang zu den Rentenmärkten, während für den Kauf einzelner Anleihen häufig höhere Mindestanlagebeträge erforderlich sind.

Darüber hinaus bietet die Anlage in Rentenfonds den Nutzen eines professionellen Managements. Die Fonds werden von erfahrenen Fondsmanagerinnen und -managern verwaltet, die über umfangreiche Kenntnisse und Erfahrungen bei der Bewertung und Auswahl von Anleihen verfügen. Die Anlage in Rentenfonds bietet somit eine bequeme und effiziente Möglichkeit, von den Vorteilen festverzinslicher Wertpapiere zu profitieren, ohne sich selbst intensiv mit einzelnen Anleihen und den damit verbundenen Risiken auseinandersetzen zu müssen.

Rentenfonds haben aber auch Nachteile, die berücksichtigt werden müssen. Dazu gehören Verwaltungsgebühren und andere Kosten, die die Rendite schmälern. Auch haben Anlegerinnen und Anleger bei Rentenfonds weniger Kontrolle über die Auswahl der Anleihen, das heißt, sie sind von der Expertise und den Entscheidungen des Fondsmanagements abhängig. Wie andere Anlageprodukte werden auch Rentenfonds von Marktbewegungen beeinflusst und können eine gewisse Volatilität aufweisen, was zu Kapitalverlusten führen kann.

Welcher Fonds ist der richtige?

Anleihen reagieren je nach Laufzeit unterschiedlich auf Zinsänderungen. So sind Anleihen mit langer Laufzeit aufgrund ihrer Duration – ein Maß für die Sensitivität des Anleihekurses gegenüber Zinsänderungen – stärker von steigenden oder fallenden Zinsen betroffen als Anleihen mit kurzer Laufzeit. Der Grund dafür ist, dass die zukünftigen Zahlungen langlaufender Anleihen mit einem höheren Zinssatz diskontiert werden, wodurch sich ihr gegenwärtiger Wert verringert. Umgekehrt steigen die Anleihekurse, wenn die Zinsen fallen, und langfristige Anleihen verzeichnen größere Kursgewinne als kurzfristige Anleihen.

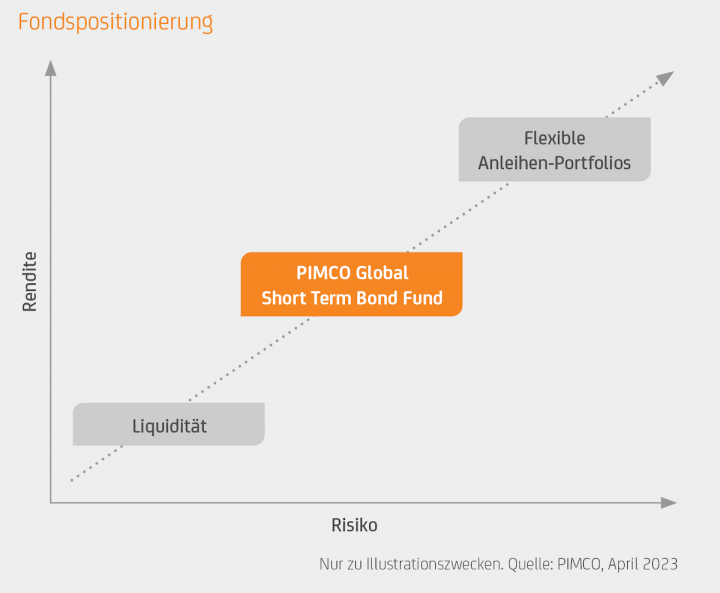

Chancen am kurzen Ende nutzen

Der onemarkets PIMCO Global Short Term Bond Fund könnte ein interessantes Produkt für Anlegerinnen und Anleger sein, die einen weiteren Zinsanstieg erwarten und ihren Schwerpunkt auf den Kapitalerhalt legen möchten. Der Fonds konzentriert sich auf qualitativ hochwertige, liquide Investment-Grade-Anleihen (Anleihen mit einem Bonitätsrating von mindestens BBB-). Dazu gehören vor allem, aber nicht ausschließlich, Staatsanleihen oder staatsnahe Wertpapiere sowie Unternehmensanleihen mit kurzer und mittlerer Laufzeit. Die durchschnittliche Duration des Portfolios liegt in der Regel zwischen null und fünf Jahren.

Eine niedrige Duration muss jedoch nicht gleichbedeutend mit einer geringen Rendite sein. In den letzten Monaten war in vielen Ländern das Phänomen der inversen Zinsstruktur zu beobachten, das heißt, Anleihen mit kurzer Laufzeit haben teilweise eine höhere Rendite als Anleihen mit langer Laufzeit (mehr zum Thema „Inverse Zinsstruktur“ lesen Sie unter News & Service „Wissen“). Anlegerinnen und Anleger können so von attraktiven Renditen bei gleichzeitig geringem Zinsänderungsrisiko profitieren.

Global investiert in kurze und mittlere Laufzeiten

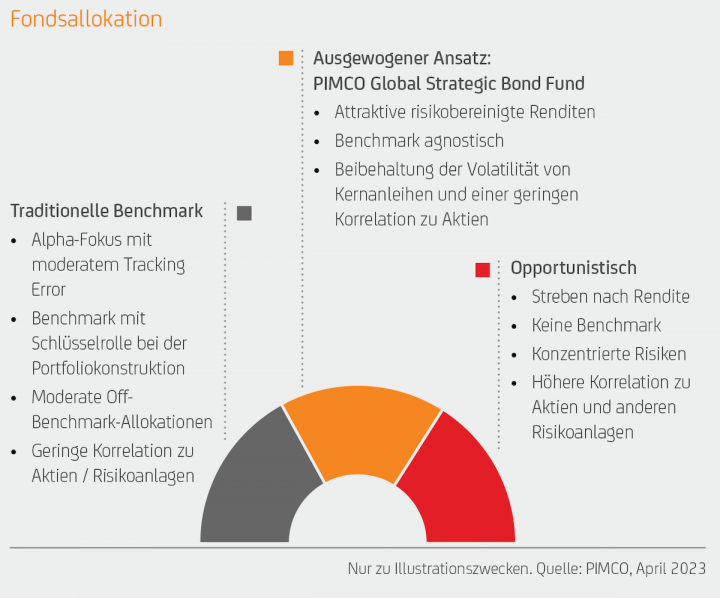

Wer sich hingegen die aktuellen Renditen längerfristig sichern möchte, könnte mit dem onemarkets PIMCO Global Strategic Bond Fund gut beraten sein. Auch dieser Fonds investiert in eine Auswahl globaler Anleihen, davon maximal 20 Prozent in Hochzinsanleihen. Die durchschnittliche Duration liegt normalerweise zwischen zwei und acht Jahren.

Sollten die Zentralbanken im kommenden Jahr tatsächlich mit Zinssenkungen beginnen, haben Anlegerinnen und Anleger neben attraktiven Zinszahlungen auch die Chance auf Kurssteigerungen.

Multi-Asset-Ansatz mit Fokus auf Anleihen

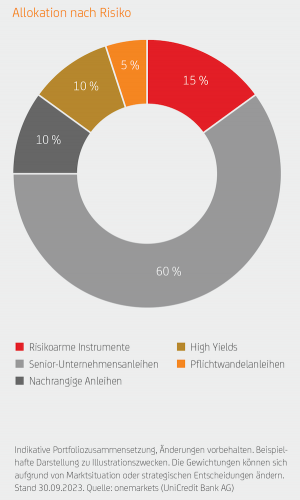

Einen flexiblen Ansatz verfolgt der onemarkets VP Global Flexible Bond Fund. Als global investierender benchmarkunabhängiger Fonds orientiert sich der vom Investmentteam der UniCredit International Bank in Luxemburg gemanagte Fonds nicht an einem Vergleichsmaßstab (Benchmark) und verfügt dadurch über mehr Handlungsspielraum in der Anlagestrategie. So kann in bestimmten Marktphasen auch in andere Anlageklassen wie Aktien oder alternative Investments investiert werden.

onemarkets VP Global Flexible Bond Fund

Warum dieser Fonds?

Der Fonds investiert in ein breites Spektrum an festverzinslichen Wertpapieren. In bestimmten Marktphasen kann der Fonds auch in andere Anlageklassen wie z. B. Aktien oder alternative Investments investieren. Ziel ist die Generierung einer attraktiven Rendite bei weitgehend moderatem Risiko.

Die Strategie des Fonds

Der Ausgangspunkt für potenzielle Investitionen ist ein primäres Universum von globalen festverzinslichen Wertpapieren.

Bei der Allokation achtet das Fondsmanagement auf eine niedrige Korrelation zu klassischen Rentenprodukten.

Risiko in Form von Volatilität, Duration und Liquiditätsprofilen der Investments wird aktiv durch das Fondsmanagement gesteuert.

| Fondsdaten | |||

| Fondstyp | Rentenfonds | ||

| Anlageverwalter | UniCredit International Bank Luxembourg S.A. | ||

| Fondswährung | EUR | ||

| Anteilsklasse | N | ND | |

| Ertragsverwendung | thesaurierend* | ausschüttend** | |

| ISIN/WKN | LU2595010674 / A3D9BZ | LU2595010757 / A3D9B0 | |

| Kaufprovision | bis zu 3,00 % | bis zu 3,00 % | |

| Verwaltungsentgelt | 1,45 % p.a. | 1,45 % p.a. | |

| Mindestanlage | EUR 100,- | EUR 100,- | |

| Sparplan | ab EUR 25,- möglich | ab EUR 25,- möglich | |

| * Erträge aus dem Fonds wie Dividenden oder Zinsen werden im Fonds wieder angelegt. ** Erträge aus dem Fonds wie Dividenden oder Zinsen werden ausgeschüttet. Bitte beachten Sie den Disclaimer unten. Weitere Informationen zum Fonds sowie die aktuellen Rücknahmepreise finden Sie auf onemarkets.de bei Eingabe der ISIN im Suchfeld ; Stand: 02.11.2023 Weitere Informationen zum Produkt unter: onemarkets.de/A3D9BZ onemarkets.de/A3D9B0 |

|||

onemarkets PIMCO Global Short Term Bond Fund

Warum dieser Fonds?

- Der Fonds zielt darauf ab, zusätzliche Erträge jenseits von Spareinlagen, Geldmarktzinsen und Staatsanleihen zu generieren, indem er in Titel mit kurzer oder mittlerer Laufzeit investiert. Das kann die Auswirkung steigender Zinsen abmildern, was mit Langläufern schwieriger zu erreichen wäre.

Die Strategie des Fonds

- Der Fonds konzentriert sich auf qualitativ hochwertige, liquide Investment-Grade-Anleihen (Anleihen mit einem Anleiherating von mindestens BBB-). Dabei verfolgt der Fonds eine kurz- bis mittelfristige Anlagephilosophie, wobei der Fokus auf der Minimierung des Risikos und dem Kapitalerhalt liegt.

- Das Portfolio wird so konstruiert, dass jeder Investmentidee ein Rang zugeordnet wird, entsprechend ihrer Chancen und Risiken. Das gesamte Portfolio ist dann schlussendlich eine gewichtete Rangordnung gemäß dem Risiko-Ertrags-Potenzial der jeweiligen Wertpapiere.

- Der Investmentprozess beinhaltet sowohl Top-down- als auch Bottom-up-Ansätze. Der erste Ansatz setzt auf Analysen, die sich auf makroökonomische Faktoren der Volkswirtschaften beziehen. Der zweite konzentriert sich darauf, Wertpapiere individuell zu analysieren.

| Fondsdaten | |||

| Fondstyp | Rentenfonds | ||

| Anlageverwalter | PIMCO Europe GmbH | ||

| Fondswährung | EUR | ||

| Anteilsklasse | M | MD | |

| Ertragsverwendung | thesaurierend* | ausschüttend** | |

| ISIN/WKN | LU2595021879 / A3D9A6 | LU2595021952 / A3D9A7 | |

| Kaufprovision | bis zu 5,00 % | bis zu 5,00 % | |

| Verwaltungsentgelt | 1,20 % p.a. | 1,20 % p.a. | |

| Mindestanlage | EUR 100,- | EUR 100,- | |

| Sparplan | ab EUR 25,- möglich | ab EUR 25,- möglich | |

| * Erträge aus dem Fonds wie Dividenden oder Zinsen werden im Fonds wieder angelegt. ** Erträge aus dem Fonds wie Dividenden oder Zinsen werden ausgeschüttet. Bitte beachten Sie den Disclaimer unten. Weitere Informationen zum Fonds sowie die aktuellen Rücknahmepreise finden Sie auf onemarkets.de bei Eingabe der ISIN im Suchfeld ; Stand: 02.11.2023 Weitere Informationen zum Produkt unter: onemarkets.de/A3D9A6 onemarkets.de/A3D9A7 |

|||

onemarkets PIMCO Global Strategic Bond Fund

Warum dieser Fonds?

- Der Fonds setzt auf mehrere Renditequellen. Auf diese Weise vermeidet er die Fokussierung auf eine einzige Art von Anleihen. Ziel des Fonds ist es, in den unterschiedlichen Kapitalmarktszenarien Mehrwert zu generieren.

Die Strategie des Fonds

- Der Fonds verfolgt das übergeordnete Prinzip der Diversifikation, indem er auf unterschiedliche Ertragsquellen setzt. Dies schließt herkömmliche Anleihesegmente genauso mit ein wie neuere und weniger traditionelle Ertragsquellen (z. B. hypothekenbesicherte und forderungsbesicherte Wertpapiere, inflationsindexierte Anleihen, Kommunalanleihen etc.).

- Im Rahmen eines 5-Jahres-Ausblicks werden die Entwicklungen von Szenarien und Bewertungen zu langfristigen Trends, Demografie, politischen Faktoren, Welthandel, Produktivitätsniveau und Technologie analysiert. Der 6- bis 12-Monats-Ausblick sorgt für die Feinabstimmung der langfristigen Aussichten.

- Kriterien für die Titelauswahl sind die Prognosen von PIMCO zur Entwicklung der Zinsen weltweit, zur Volatilität (Schwankung von Wertpapieren), zur Bonität der betreffenden Wertpapiere sowie zu deren Liquidität.

| Fondsdaten | |||

| Fondstyp | Rentenfonds | ||

| Anlageverwalter | PIMCO Europe GmbH | ||

| Fondswährung | EUR | ||

| Anteilsklasse | M | MD | |

| Ertragsverwendung | thesaurierend* | ausschüttend** | |

| ISIN/WKN | LU2595024626 / A3D9AR | LU2595024899 / A3D9AS | |

| Kaufprovision | bis zu 5,00 % | bis zu 5,00 % | |

| Verwaltungsentgelt | 1,40 % p.a. | 1,40 % p.a. | |

| Mindestanlage | EUR 100,- | EUR 100,- | |

| Sparplan | ab EUR 25,- möglich | ab EUR 25,- möglich | |

| * Erträge aus dem Fonds wie Dividenden oder Zinsen werden im Fonds wieder angelegt. ** Erträge aus dem Fonds wie Dividenden oder Zinsen werden ausgeschüttet. Bitte beachten Sie den Disclaimer unten. Weitere Informationen zum Fonds sowie die aktuellen Rücknahmepreise finden Sie auf onemarkets.de bei Eingabe der ISIN im Suchfeld ; Stand: 02.11.2023 Weitere Informationen zum Produkt unter: onemarkets.de/A3D9AR onemarkets.de/A3D9AS |

|||

Disclaimer: onemarkets Fund

Dies ist eine Marketingmitteilung. Bitte lesen Sie den Verkaufsprospekt von onemarkets Fund (der „Fonds“) und die Basisinformationsblätter der Teilfonds, bevor Sie endgültige Anlageentscheidungen treffen. Diese Dokumente sind in englischer sowie der jeweiligen Landessprache unter www.structuredinvest.lu verfügbar und können kostenlos zusammen mit den jeweils aktuellen Jahres- und Halbjahresberichten und der Satzung am eingetragenen Sitz der Verwaltungsgesellschaft und in den Geschäftsräumen des Vertriebspartners angefordert werden. Hierbei ist die englische Version die rechtlich bindende.

Der Wert der Anteile und der Gewinn aus einer Anlage in den Fonds können je nach Marktbedingungen fallen oder steigen und Anleger könnten das investierte Kapital nicht zurückbekommen. Keiner der Teilfonds bietet eine Renditegarantie. Anleger werden darauf hingewiesen, dass die jeweilige Verwaltungsgesellschaft beschließen kann, die Vorkehrungen, die sie für den Vertrieb der Anteile ihrer Fonds getroffen hat, gemäß der Richtlinie 2009/65/EG aufzuheben.

Die UniCredit Bank AG erhält von der Structured Invest S.A. nicht-monetäre Zuwendungen in Form von Marketingmaterialien.

Bildnachweis: iStockPhoto: izusek