Die Fed wird ihr Zinssenkungs-Tempo drosseln

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Denn sonst hätten die Anleger daraus ableiten müssen, dass die Euro-Währungshüter keine weiteren Zinssenkungen planen, was sich aber aus den geldpolitischen Beschlüssen und den Aussagen von EZB-Chefin Christine Lagarde nicht eindeutig ableiten ließ, wie ich zuvor berichtete (siehe „EZB und Dommaraju Gukesh mit geschickten Schachzügen“). Und daher zeigte auch der Euro keine Stärke, der eigentlich von höheren Zinsen im Gemeinschaftswährungsraum hätte profitieren müssen.

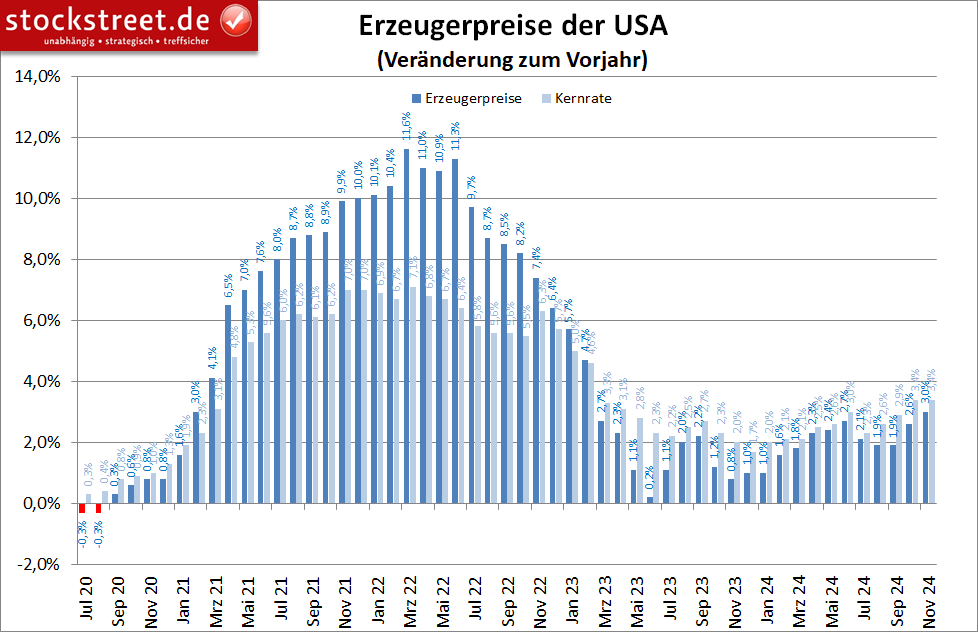

Erzeugerpreise der USA höher als erwartet

Stattdessen sehen die Anleger die höheren Zinsen wohl eher in den USA. Denn passend zu den gestrigen Kursreaktionen von Gold und Bund-Future wurden am Freitag um 14:30 Uhr (MEZ) die US-Erzeugerpreisdaten veröffentlicht. Und diese fielen höher aus als erwartet.

Im Vergleich zum Vormonat kam es im November zu einem Anstieg um +0,4 %. Erwartet wurde ein Rückgang der Rate auf +0,2 %, von +0,3 % im Oktober. Die Jahresrate stieg auf +3,0 %, von +2,6 % im Oktober (nach oben revidiert von +2,4 %). Erwartet wurde hier ein gleichbleibender Wert.

Die Kernrate blieb zwar mit +3,4 % auf dem Niveau des Vormonats, aber auch nur, weil dieser von +3,1 % nach oben revidiert wurde. Die Erwartungen lagen für November bei „nur“ +3,2 %.

Die Fed wird ihr Zinssenkungs-Tempo drosseln

Vor diesem Hintergrund verwundert es nicht, dass die Anleger genau genommen keine höheren Zinsen in den USA erwarten, sondern weniger stark sinkende. Denn die Erzeugerpreise laufen im Grunde schon seit Juni 2023 in die für die US-Notenbank (Fed) falsche Richtung. Wobei sie im September immerhin noch unterhalb des Inflationsziels von 2 % notierten. Doch seitdem ging es nun zum zweiten Mal deutlich nach oben. Und die Kernrate dürfte der Fed dabei besonders große Sorgen machen.

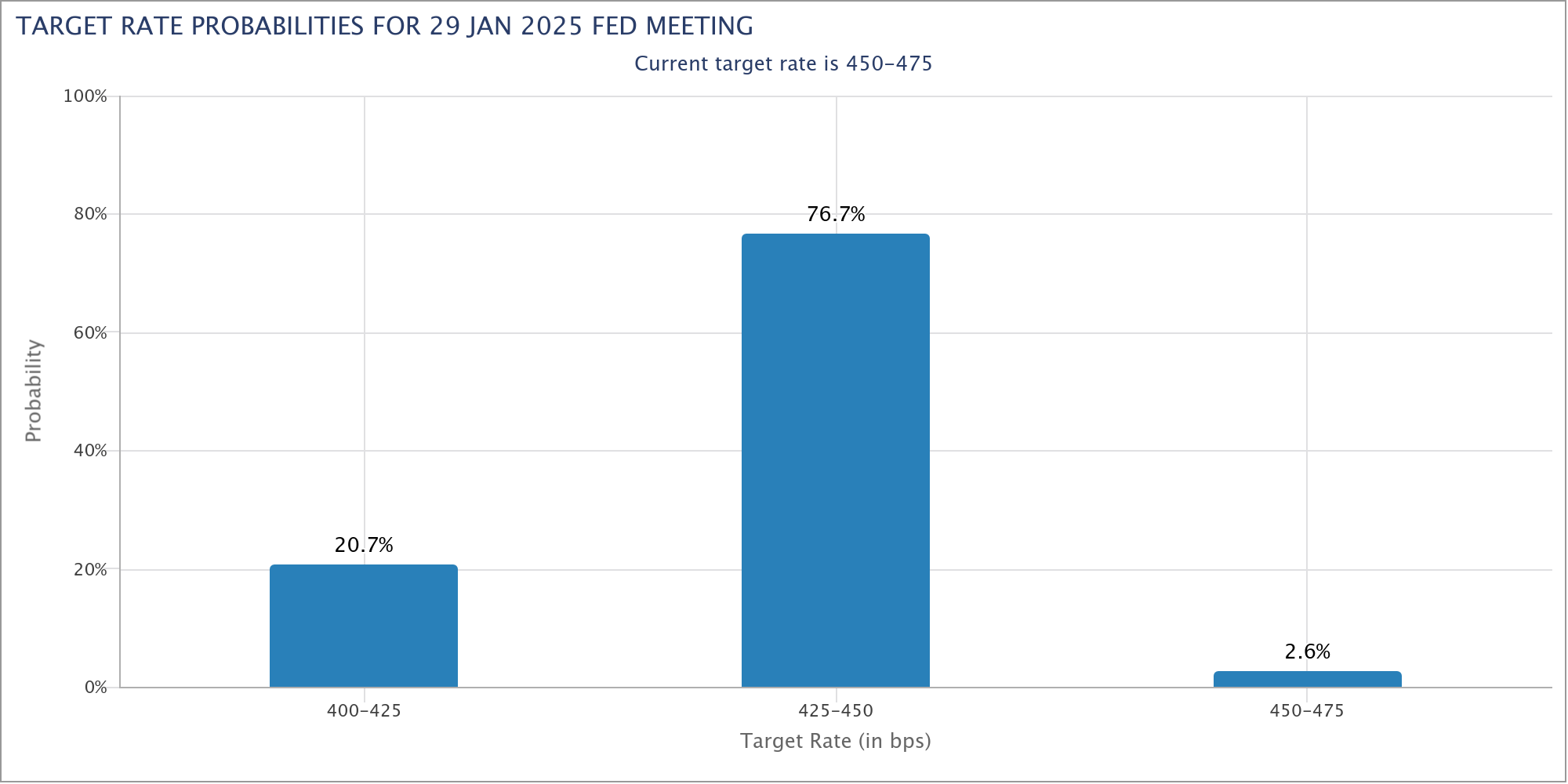

Zwar bleibt eine Zinssenkung in der laufenden Woche so gut wie sicher, doch für Januar liegt die Wahrscheinlichkeit für eine Zinspause laut dem FedWatch-Tool der CME Group nun schon bei 76,7 %, nach 62,7 % am Donnerstag vergangener Woche (siehe „USD/JPY gibt wie erwartet nach – was ist jetzt noch möglich?“).

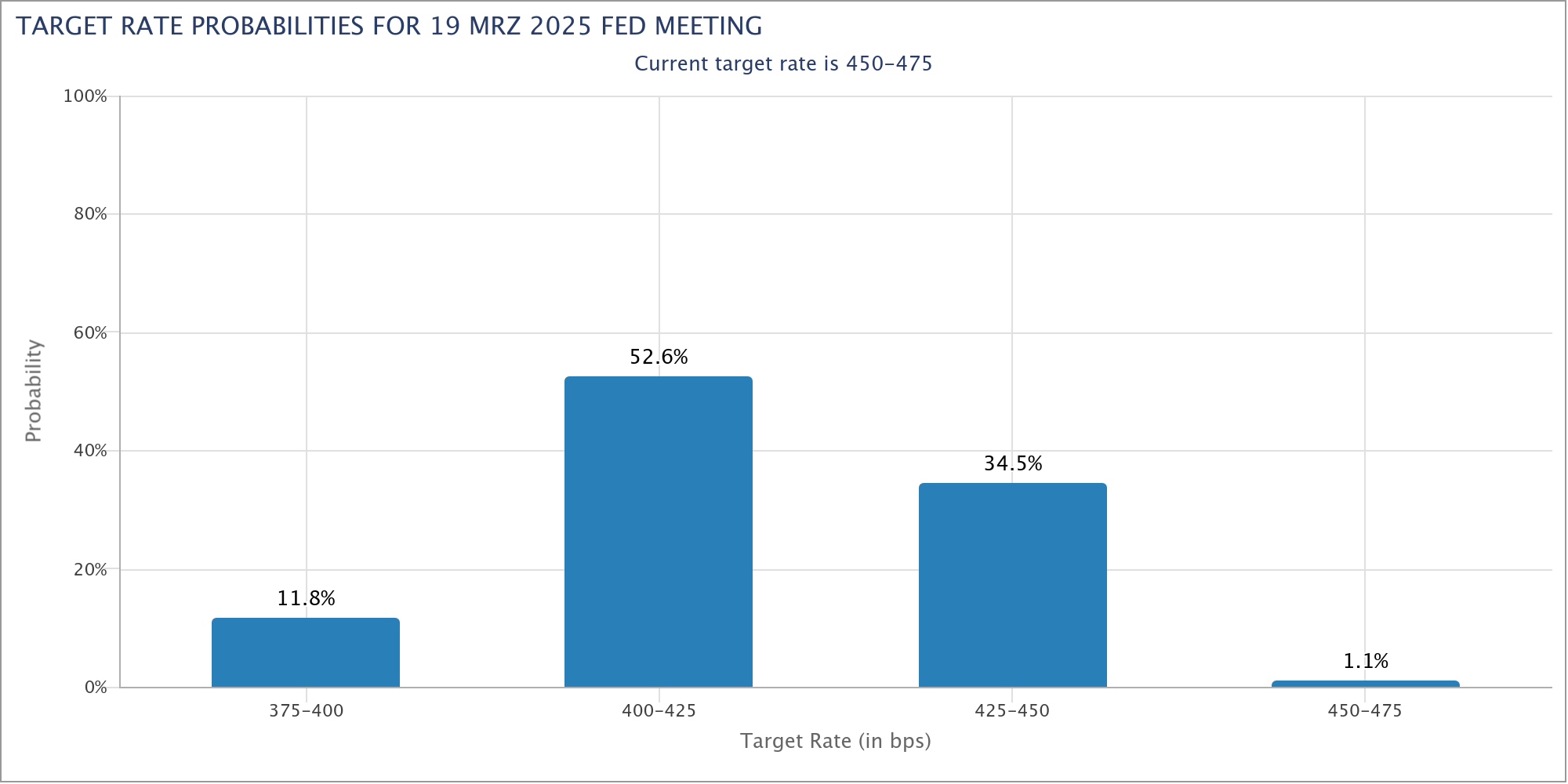

Für die folgende Sitzung am 19. März wird aktuell übrigens immerhin noch mit 34,5 % eine weiterhin unveränderte Target-Range erwartet, wenn im Dezember eine Zinssenkung um 25 Basispunkte vorgenommen wird.

Die Rendite der vom Markt vielbeachteten 10-jährigen US-Staatsanleihen hat daher an einer horizontalen Unterstützung nach oben gedreht (siehe grüner Pfeil im folgenden Chart).

Und sie bewegt sich somit weiterhin auf einem Niveau, welches dem aktuellen Leitzins der US-Notenbank nach der erwarteten Zinssenkung in der kommenden Woche entspricht. Weitere Zinssenkungen werden somit vom Markt derzeit auch mit Blick auf die Anleiherenditen nicht eingepreist.

Bund-Future tendiert abwärts

Steigende Zinsen gehen einher mit sinkenden Kursen. Und so erklärt es sich, dass der Bund-Future nicht nur nachgegeben hat, sondern am Freitag schon den fünften Handelstag in Folge schwächer und seit dem 2. Dezember abwärts tendiert. Wie gut, dass wir beim „Target-Trend-CFD“ einen Long-Trade auf den Bund-Future mit einem Stop-Loss abgesichert hatten, so dass der damit erzielte Gewinn am 4. Dezember realisiert wurde, wie ich in der oben genannten Börse-Intern vom 5. Dezember berichtete.

Ein sehr auffälliger Kursverlauf beim Dow Jones

Apropos „den 5. Handelstag in Folge schwächer notiert“ – der Dow Jones hat es inzwischen sogar auf sechs Verlusttage in Folge gebracht, worauf ich am Donnerstag schon hinwies. Mit dieser Serie, die es seit Mitte April nicht mehr gegeben hat, verlor der Aktienindex allerdings bislang nur -2,57 % – innerhalb seines aktuellen Aufwärtstrendkanals.

Damit wurde zwar "etwas Luft abgelassen", indem der Dow Jones von der oberen Trendkanallinie zur unteren zurückgesetzt hat – wie zuvor schon der Nasdaq 100 (siehe "US-Inflation wie erwartet – Gold profitiert"), von einer größeren Korrektur ist er damit aber noch weit entfernt. Und man kann eher davon ausgehen, dass sich auch dieser Index bald wieder aufwärts bewegt – wie schon der Nasdaq 100.

Dafür spricht auch die Art und Weise, wie die Kurse jüngst abwärts gelaufen sind. Jeden Tag kam es zu Erholungsversuchen, die anschließend dynamisch abverkauft wurden, so dass sich Kursspitzen ausbildeten (siehe rote Pfeile im folgenden Chart). Und diese wurden fast jeden Tag (außer am Dienstag) kurz nach Eröffnung des offiziellen US-Handels gebildet.

Das ist schon ein sehr auffälliges Marktverhalten. Jedenfalls lässt sich daraus ablesen, dass die Bullen zwar immer wieder zurückgedrängt wurden, aber jeden Tag Versuche gestartet haben, den Markt wieder nach oben zu treiben. Die Bullen geben also bislang nicht auf.

Dadurch kommen trotz der sechs Verlusttage in Folge nur die relativ moderaten Kursverluste von -2,57 % zustande. Und das spricht für einen wieder nur kurzen Rücksetzer im intakten Aufwärtstrend. Dieser dürfte somit bald wieder aufgenommen und vielleicht mit neuen Rekordhochs auch fortgesetzt werden. Ähnlich war es auch bei den beiden vorangegangenen Rücksetzern, bei denen man Bullenfallen befürchten musste (rote Bögen).

Diese bullische Erwartung ändert sich allerdings schnell, wenn sich der kurzfristige Kursverlauf dahingehend ändert, dass die Bullen doch aufgeben und es nicht mehr zu den zuletzt typischen Kurserholungen kommt.

Am Mittwoch vorletzter Woche hatte ich geschrieben, es sei besser, „zunächst zumindest einen kleinen Rücksetzer abzuwarten, wenn man unbedingt noch in die aktuelle Marktphase einsteigen möchte“ (siehe „Dow Jones und Nasdaq 100 an oberen Trendkanallinien“). Diesen Rücksetzer hat es nun beim Dow Jones gegeben. Und weil der Kursverlauf des Rücksetzers innerhalb des intakten Aufwärtstrendkanals aus aktueller Sicht bald wieder steigende Kurse erwarten lässt, wäre nun ein Einstieg möglich.

(Ich würde allerdings weiterhin auf Trades oder Investments bezüglich der fundamental hoch bewerteten und charttechnisch extrem überkauften US-Märkte verzichten.)

PS: Bei den Stockstreet-Börsenbriefen hat es jüngst wieder einige Gewinnmitnahmen gegeben: Aus dem „Allstar-Trader“-Depot wurden schon am Dienstag Aktien von Flatex verkauft, was für die Leser einen Gewinn von 7,43 % einbrachte – binnen nur zwei Monaten. Einen Tag zuvor konnten sich die Leser des „HighTech-Trader“ über einen realisierten Gewinn in Höhe von 19,47 % durch einen Trade auf die Aktien von Zalando freuen – nach nur 11 Tagen.

Hasz auch Du Interesse an solchen Gewinnen? Dann melde Dich JETZT HIER an!

Profitieren Sie von meinen Analysen und setzen Sie die Trading-Setups direkt bei JFD um.

Jetzt JFD-Konto eröffnen und 3 Monate kostenlosen Zugang zum Elliott-Wellen-Trading-Service sichern – inklusive Live-Trading, Setups & persönlicher Begleitung durch mich.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.