Die Dollar-Bubble

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Unabhängig von vom Rätselraten bezüglich des Termins drängt sich aber immer stärker die hypothetische Frage auf, wie die Märkte auf die Leitzinserhöhung reagieren werden.

Ein Szenario, welches wie ein Damoklesschwert über den Köpfen der Investoren hängt, ist die Gefahr der platzenden Dollar-Bubble.

Wenn es derzeit ein Asset gibt, der die Betitelung als Blase wie kein zweiter verdient hätte, wäre es sicherlich der Dollar, oder etwas genauer die Dollar-Kredite.

Stand 2014 haben sich Kreditnehmer außerhalb der USA mit sagenhaften 8 Billionen Dollar verschuldet. Zum Vergleich: Offshore-Kredite in Euro liegen bei nur 2,5 Billionen Dollar, beim Yen liegt der entsprechende Wert nur bei 0,6 Billionen.

Diese gewaltige Blase wird ungefähr seit der Jahrtausendwende ungebremst belüftet, ohne dass die Finanzkrise der Entwicklung einen nachhaltigen Dämpfer verpasst hätte. Ganz im Gegenteil.

Während das Kreditwachstum innerhalb der USA nach der Finanzkrise aufgrund des Deleveraging-Prozess nur sehr gedämpft ist, greifen ausländische Kreditnehmer weiterhin stark zu und sorgen für ein Offshore-Kreditwachstum von rund 8% pro Anno.

Die Mehrheit der Kredite fließt in die Emerging Markets, wo momentan mehr als 3 Billionen Dollar in Form von Darlehen und Dollar-Bonds im Feuer stehen.

Viele dieser Anleihen werden derzeit nur knapp über Ramsch eingestuft, was der Gefahr einer Kettenreaktion natürlich nicht abträglich ist.

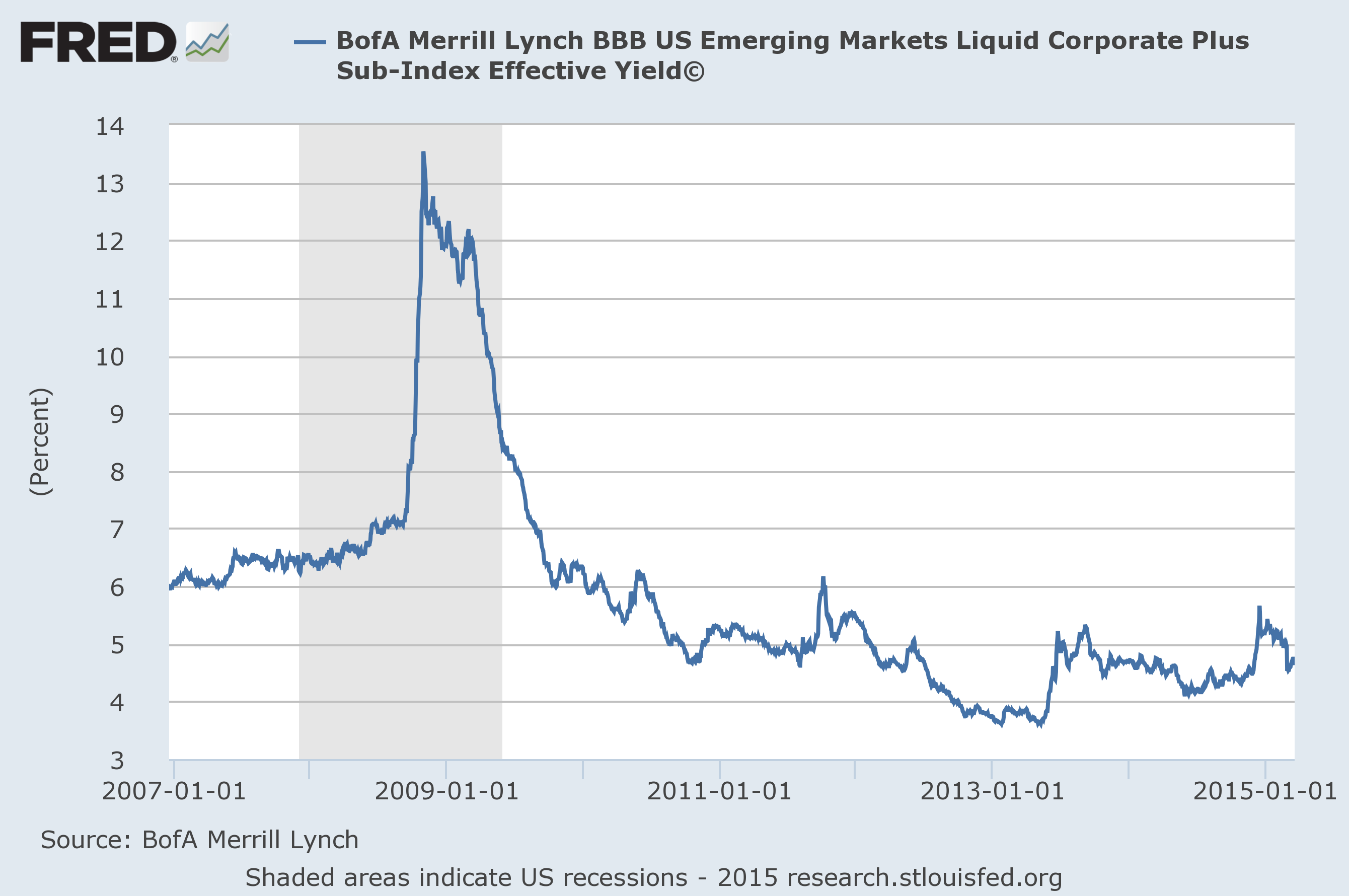

Ein Index, der es verdient hat in nächster Zeit vom Radar der Beobachter erfasst zu werden ist daher sicherlich der etwas umständlich bezeichnete „BofA Merrill Lynch Emerging Markets Liquid Corporate Plus Index“, der die Performance von Dollar-Anleihen abbildet (siehe Grafik 1).

(Ich habe mit exemplarisch den Chart für mit „BBB“ bewerteten Anleihen herausgegriffen, aber die Bank of America ist sehr großzügig mit der Bereitstellung, und bietet Unmengen an Charts für verschiedene Bonds/Regionen/Denominierungen an, welche über den angehängten Link abgerufen werden können.)

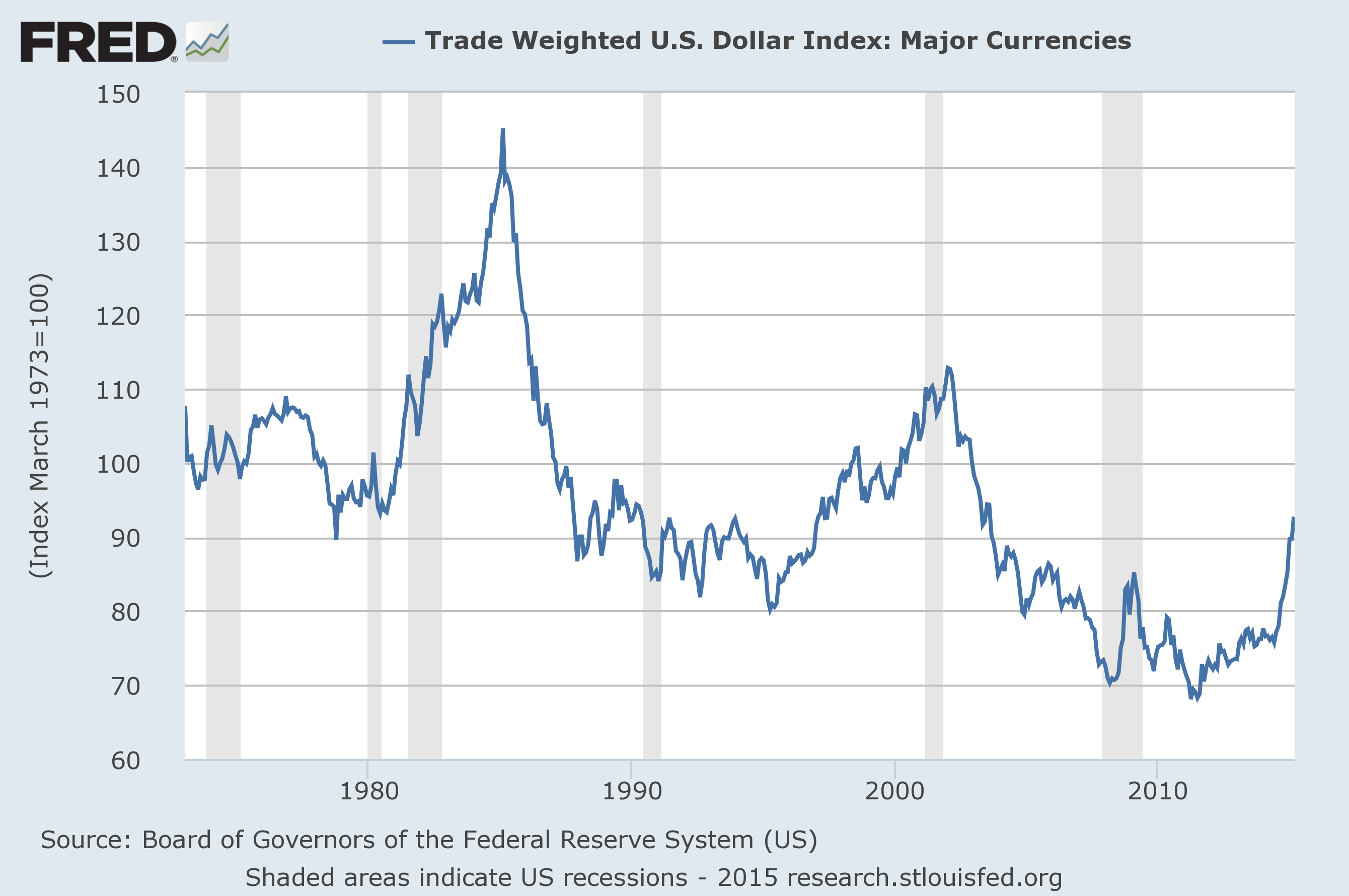

Noch scheint die Situation einigermaßen unter Kontrolle zu sein, aber die weiteren Aussichten für die Emerging Markets hängen nun an der alles entscheidenden Frage, ob der Dollar trotz seiner schnellen und starken Aufwertung weiter an Wert gewinnt, und sich eine ähnliche Monsterrally wie in den 80ern oder 90ern entwickeln kann (siehe Grafik 2).

Sollte dies zum Beispiel ausgelöst durch eine frühe Zinswende der Fall sein, dann muss mit dem Schlimmsten gerechnet werden. Die Emerging Markets wären möglicherweise mit allen entsprechenden Konsequenzen erledigt.

Die USA kämen in diesem Szenario wahrscheinlich nicht nur aufgrund der Inflows überdurchschnittlich gut weg, denn von den ausstehenden Krediten in Höhe von über 8 Billionen Dollar wurden nur rund 2,1 Billionen von innerhalb Amerikas vergeben und die US-Banken sind größtenteils außen vor.

(Ich habe schon in meiner früheren Serie über die QE-Mechanik darauf hingewiesen, dass die von der Fed bereitgestellte Liquidität vor allem ausländischen Banken zugute kam)

In Abwandlung der geflügelten Wortes aus der Nixon-Ära könnte Amerika also durchaus bald zu folgendem Zitat finden: „Die Zinswende ist zwar unsere Erfindung, aber euer Problem“.

BofA Dollar-Bonds:

research.stlouisfed.org/pdl/713?pageID=1&ob=&od=asc&filter[0]=0&filtergo=Filter

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Immer wieder das Märchen von der Zinserhöhung die nicht kommen wird und auch nicht kommen kann. Alles spricht dagegen. Hohe Staatsverschuldung, niedrige Inflation, gesättigte Märkte im Westen, zu viel Geld im Umlauf, Abwertungswettlauf der Währungen, politische Spannungen usw.

Die FED hat eigentlich mehrere Grundprobleme:

Die Wirtschaft streckt noch in einer Rezession. Zum erstenmal in der US Geschichte werden mehr Firmen geschlossen als gegründet. USA ist im wesentlichen deindustrialisiert und die Produktion in Niedriglohnländer wie Mexiko und China verlagert. Der starke USD importiert weiter Deflation. Die Partizipationsrate ist so niedrig wie noch nie.

Der steigende USD läßt die Unternehmensgewinne improdieren.

Wenn sie keine Zinsen erhöht, dann wird der USD schwächer. Dies treibt die Importpreise und die Inflation. Eine der Ursachen ist, daß der Remimbi USD immer mehr als Handels- und Reservewährung ablöst.

Erhöht die FED aber die Zinsen, steht sie vor einem Anleihecrash. Die US Gesellschaft ist hoch verschuldet. Ca 200.000 USD schulden der US Regierung, ca 300.000 private Schulden pro US Bürger stehen nur noch geringe Assets pro Bürger gegenüber. Die großen US Pensionsfonds schichten immer mehr von Anleihen (Schulden) in Assets (Aktien, Land, usw) um. Wenn China teile seiner 1,3b US treasuries abstossen würde, geht der Zins durch die Decke.

In dieser Gemengenlage versucht die FED zusammen mit BOJ und EZB ein riskantes Spiel. Die Zentralbanken kaufen lokale Anleihen auf mit dem Wissen, daß Versicherungen und Banken jetzt auf andere Anleihen (US treasuries?) ausweichen müssen. Die Steuerung über die Währungen treibt Spekulanten in den Markt und führt zu erhöhter Volatilität.

Gleichzeitig drängt Inflation in das System nicht erfasst durch den statistischen Prozess: Die Industrie läßt die Verpackungspreise konstant und reduziert den Inhalt. Dies führt für mehrere Jahre zu extrem niedrigen Inflationsraten, bis die Preise der Verpackungen erhöht werden.

Wenn die FED dann die Inflation nicht bekämpfen kann, besteht die Gefahr das Inflation, fallender USD und reduzierende Bedeutung des USD als reserve Währung zu einem Abwärtsspirale der US Wirtschaft führen.

Foto ist ja cool :-)

Wieso meinen eigentlich alle, dass die Zinswende von den Notenbank ausgelöst wird? Es werden aus meiner Sicht andere Gründe sein, warum man sich aus Staatsanleihen zurückzieht. Zum Beispiel die nicht vorhandene reale und risikoadjustierte Rendite... Anleihen sind renditeloses Risiko...

Das ganze Szenario geht davon aus, dass die Zinsen in den USA erhöht werden - werden sie aber nicht ;-). Ich glaube da nicht drann und die aktuellen Indikatoren zeigen eher nach unten, als nach oben. Warten wir mal das BIP Q I ab insbesondere die Ausreden, warum es dann wieder so schlecht war. Wahrscheinlich liegt es wie im letzten Jahr am Wetter ;-).