Derivateblase angestochen ? - Wie weit ? - Zahlt die nächste Generation...?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Fed-Chef Ben Bernanke und US-Präsident Barack Obama bieten nun Lösungen an, die zum Ziel haben, die Fehler einer Generation mit Billionen von US-Dollar auszubügeln. Die Zeche sollen nachfolgende Generationen zahlen, so jedenfalls ist es geplant. Doch wir bezweifeln, dass es dazu kommen wird.

Die folgenden Zahlen liegen durchaus außerhalb des menschlichen Vorstellungsvermögens, doch sie verdeutlichen das Ausmaß der Finanzkrise:

1. Der Marktwert aller weltweit gehandelten Aktien liegt bei rund 30 Billionen US-Dollar.

2. Das weltweite Bruttosozialprodukt aller Länder beträgt rund 50 Billionen US-Dollar.

3. Die Gesamtverschuldung der Vereinigten Staaten liegt ebenfalls bei rund 50 Billionen US-Dollar.

4. Die weltweiten Ersparnisse betragen etwa 130 Billionen US-Dollar.

5. Weltweit sind Derivate im Wert von rund 750 Billionen (!) US-Dollar im Umlauf.

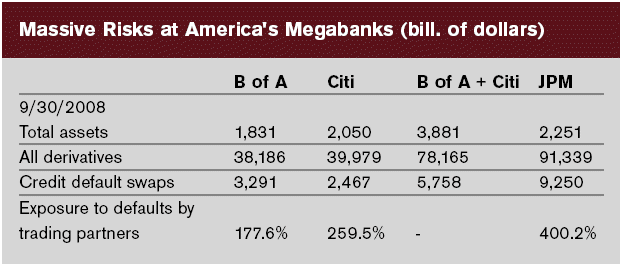

Und jetzt sehen Sie sich bitte die nachfolgende Übersicht an. Abgebildet sind einige Kennzahlen der größten US-Banken, Citigroup (US-Kürzel C), Bank of America (US-Kürzel BAC) und JP Morgan (US-Kürzel JPM). Die Werte sind jeweils in Milliarden US-Dollar angegeben (eine amerikanische Billion = eine Milliarde).

Einige Fakten, die sich aus der Übersicht ableiten lassen: Bank of America und Citigroup verfügen gemeinsam über Assets in Höhe von 3,9 Billionen US-Dollar. Dieser Wert ist etwa um den Faktor 43 (!) größer als das Rettungspaket in Höhe von 90 Milliarden US-Dollar, das die US-Regierung für die beiden Häuser bislang geschnürt hat. Die ausstehenden Credit Default Swaps, die riskantesten Papiere in den Bankbilanzen überhaupt, übersteigen das Rettungspaket etwa um den Faktor 90.

Um den FAKTOR neunzig, nicht etwa um 90 Prozent.

Bank of America und Citigroup haben nach JP Morgan von allen US-Banken die größten Derivate-Positionen ausgewiesen. Der Wert von 78 Billionen US-Dollar übertrifft die Position bei Lehman Brothers vor deren Pleite um das Zehnfache(!). Schon heute sind zahlreiche Forderungen dieser Banken (Hypothekenforderungen, Kreditkartenforderungen, Studentenkredite, Ausleihungen für Autokäufe) vom Ausfall bedroht. Da derzeit keinerlei Anzeichen für ein Ende des konjunkturellen Abschwungs erkennbar sind, ist zu befürchten, dass der Abschreibungsbedarf der großen US-Finanzhäuser noch stark zunehmen wird. Und Vorsicht vor dem Argument, dies sei in den Kursen bereits enthalten: Das haben viele Strategen im Sommer 2007 schon einmal gedacht – und dann wieder im Sommer 2008. Andererseits wurden gerade die Aktien der Finanzwerte in den vergangenen Monaten total zusammengefaltet.

Und wir wären schlechte Antizykliker, wenn wir darin nicht auch eine Chance sehen würden. Eine Commerzbank etwa bekamen Sie in dieser Woche für 3,30 Euro. Im Sommer vergangenen Jahres wurden noch 20 Euro für die Aktien bezahlt. Die Commerzbank ist übrigens der einzige DAX-Titel, bei dem einige Insider im Januar zugegriffen haben.

Tradingorientierte Anleger mit Mut zum Risiko, könnten hier jetzt die eine oder andere Position wagen. Aber vergessen Sie den Stopp-Loss nicht!

Gründe für eine mögliche technische Erholung des Finanzsektors sind schnell ausgemacht: Die Anleger lassen sich von der Aussicht auf eine „Bad Bank“ blenden. Diese soll die faulen Kredite der Banken aufkaufen - und die Börsianer jubeln. Die Rede ist von Vermögenswerten im Wert von bis zu einer Billion Dollar, die auf einer solchen „Müllhalde“ abgeladen werden sollen.

Wie bitte? Eine Billion Dollar?

Sehen Sie sich bitte nochmals die Tabelle weiter oben an. Allein JP Morgan hat ausstehende Derivate-Positionen in Höhe von 91 Billionen US-Dollar. Wer da glaubt, dass die Idee einer „Bad Bank“ der ganz große Wurf sein soll, der wird sich schon bald sehr wundern.

Das war seit Beginn dieser Krise immer so: Erst wurden phantastische Summen in den Ring geworfen und alle dachten, na, das wird schon reichen um die Sache zu bereinigen. Und ein paar Monate später stellte sich heraus, dass der tatsächliche Kapitalbedarf um ein Vielfaches über der ursprünglich veranschlagten Summe lag.

Zur Erinnerung: Ranghöchste US-Politiker wie Ben Bernanke und Henry Paulson verbreiteten im Sommer 2007 das Märchen, 100 Milliarden US-Dollar würden ausreichen, um die Finanzkrise zu den Akten zu legen. Mit der „Bad Bank“ und den Summen, die in diesem Zusammenhang jetzt herumgereicht werden, ist eine weitere Enttäuschung vorprogrammiert.

Die Fortsetzung des Artikels finden Sie in der aktuellen Ausgabe des Antizyklischen Börsenbriefs.

Anmeldemöglichkeit (1) : Das Drei-Monats-Abo des Antizyklischen Börsenbriefs

Anmeldemöglichkeit (2) : Das Jahres-Abo des Antizyklischen Börsenbriefs

Zum Autor:

Andreas Hoose ist Chefredakteur des Antizyklischen Börsenbriefs und Geschäftsführer des Antizyklischen Aktienclubs. Börsenbrief und Aktienclub, das komplette Servicepaket für die Freunde antizyklischer Anlagestrategien! Informationen finden Sie unter www.antizyklischer-boersenbrief.de und www.antizyklischer-aktienclub.de

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.