Das richtige Ölinvestment

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Brent Crude ÖlKursstand: 49,88 $/Barrel (Deutsche Bank Indikation) - Zum Zeitpunkt der Veröffentlichung

- WTI ÖlKursstand: 47,91 $/Barrel (Deutsche Bank Indikation) - Zum Zeitpunkt der Veröffentlichung

- Brent Crude Öl - WKN: 967740 - ISIN: XC0009677409 - Kurs: 49,88 $/Barrel (Deutsche Bank Indikation)

- WTI Öl - WKN: 792451 - ISIN: XC0007924514 - Kurs: 47,91 $/Barrel (Deutsche Bank Indikation)

- Helmerich & Payne Inc. - WKN: 851292 - ISIN: US4234521015 - Kurs: 60,80 $ (NYSE)

Für 2015 sehen viele Analysten schon wieder einen durchschnittlichen Ölpreis von 70 bis 80 USD pro Fass. Diese Einschätzung teile ich nicht. Der Gedanke, dass der Ölpreis wieder schnell steigt und auf höherem Niveau verbleibt, ist eine Illusion. Ohne einen Schock, wie gravierende Produktionsprobleme im Irak, Libyen, Nigeria oder Venezuela dürfte der Ölpreis 2015 auf niedrigem Niveau verharren. WTI steht unter 50 USD. Ein Boden könnte sich im Bereich 40 bis 45 USD ausbilden. Von dort kann Öl wieder Richtung 60 USD steigen. Unter diesen Umständen dürfte der Durchschnittskurs im nächsten Jahr kaum über 60 USD liegen.

Ein Investment muss gut überlegt sein. Die Aktien der großen Ölfirmen haben zwar 15 bis 20% eingebüßt, aber das ist noch kein Schnäppchen. Bei Unternehmen, die auf Fracking spezialisiert sind, ist noch nicht klar, wer die niedrigen Preise überhaupt überlebt. Es macht daher Sinn sich auf Unternehmen zu fokussieren, die nur indirekt vom Ölpreis betroffen sind. Ein solches Unternehmen ist Helmerich & Payne. Das Unternehmen verpachtet Ölbohrtürme. Fällt der Preis für Öl, dann wird natürlich auch weniger investiert. Das Wachstum dürfte daher begrenzt sein. Was aber nicht passieren wird, ist ein Stopp der Förderung. Das reicht Helmerich bereits, um weiter Umsatz und Gewinn zu generieren.

Helmerich ist auf Landbohrungen spezialisiert. Das ist immerhin ein Vorzug gegenüber den Unternehmen, die sich auf Offshore (am besten Tiefsee) Bohrungen spezialisieren. Die Produktion auf dem Land ist derzeit deutlich billiger. Hier ist nicht mit einem deutlichen Rückgang der Produktion zu rechnen. Zuallererst dürften teure Tiefseeprojekte gestrichen werden, während billigere Quellen auf dem Land weitergeführt und weiterentwickelt werden.

HP hat eine sehr gesunde Bilanz. Die Langristschulden stehen bei 40 Mio. USD. Das steht Nettovermögenswerten von 5 Mrd. und einem Umsatz von 3,7 Mrd. gegenüber. HP ist damit de facto schuldenfrei. Ebenso ist HP eine Cash Flow Maschine. Der operative Cash Flow pendelt seit Jahren um die Milliardengrenze. Der Free Cash Flow nach Investments und Finanzierung ist mit 200 Mio. noch immer sehr stattlich. Kommt es nun zu einem Stress Szenario, dann bedeutet das noch immer nicht den Untergang.

Von der einen Milliarde Cash Flow fließen 260 Mio. in die Dividende. 115 Mio. wurden für die Schuldenreduktion aufgebracht und 800 Mio. sind auf Investments zurückzuführen. 2015 und auch in den Folgejahren gibt es keinen Mittelabfluss, um Schulden zu tilgen, weil das Unternehmen kaum Schulden hat. Das hat bereits einen positiven Effekt von über 100 Mio. Ebenso kann die Investitionstätigkeit im Notfall um mehrere 100 Mio. gesenkt werden. HP hat die Möglichkeit relativ flexibel den Cash Flow um 200 bis 400 Mio. zu verbessern. Das können nicht viele Unternehmen von sich behaupten.

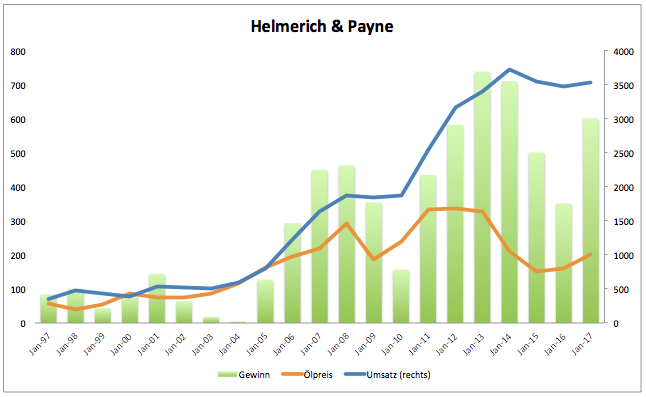

HP hat ein gutes Management. Das Unternehmen zeigt seit Jahrzehnten ein gesundes Wachstum. Der Ölpreissturz von 2008 hat den Umsatz leicht schrumpfen lassen. Der Gewinn ging deutlich zurück. Unterm Strich blieb aber noch immer ein hoher Gewinn. Für die kommenden Jahre bis 2017 dürfte der Umsatz erst rückläufig sein (2015 und 2016) bevor er dann wieder leicht zu steigen beginnt. Der Gewinn dürfte bis 2016 rückläufig sein.

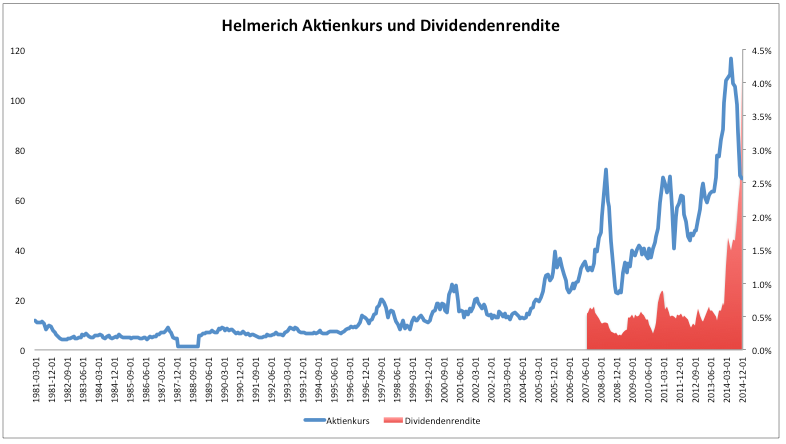

Mit niedrigen Ölpreisen kann HP gut umgehen. Das haben sie mehrmals bewiesen. Die Vermögenssituation ist exzellent. Die Aktie ist in den vergangenen Wochen dennoch um 50% eingebrochen. Das halte ich für überzogen. Wie überzogen das ist zeigt die langfristige Entwicklung der Aktie. Von 2008 einmal abgesehen ist der aktuelle Kurssturz bisher einmalig. Dass die Aktie so langsam auf Schnäppchenniveau angekommen ist zeigt auch die Dividendenrendite. Diese ist von einem Prozent auf über 4% hochgeschnellt. Das gab es selbst 2008/09 nicht, obwohl die Dividende sogar weiter gesteigert wurde. Die Aktie befindet sich im Ausnahmezustand.

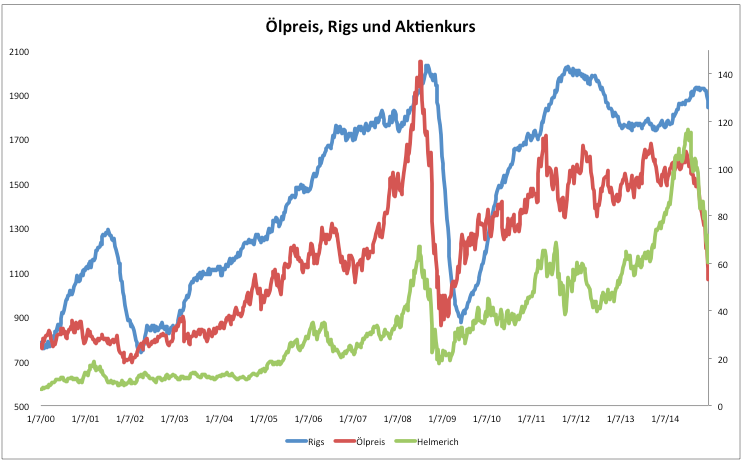

Einen kleinen Rebound gab es bereits. Inzwischen dreht die Aktie aber wieder nach unten. Bei Kursen um 58 USD könnte sich ein Boden ausbilden. Dort liegt eine gute Einstiegsgelegenheit. Letztlich ist die Bodenbildung der Aktie auch an die Bodenbildung des Ölpreises gebunden. Der Vergleich von Ölpreis und Aktienkurs ist ziemlich eindeutig (letzter Chart). Der Chart zeigt die Korrelation zwischen Ölpreis und Aktienkurs sehr gut. Es wird aber noch etwas gezeigt. Die Ölbohrtürme, die in den USA aktuell vorhanden sind, sind ebenfalls stark an den Ölpreis gekoppelt. Das per se ist keine Verwunderung. Was aber durchaus verwundert ist die Divergenz aus Aktienkurs und den Ölbohrtürmen (Rigs).

Bildet sich bei 58 USD beim Kurs kein Boden, dann könnte es grundsätzlich für die Aktie noch deutlich tiefer gehen. Ziel wäre dann 38 USD.

Der Umsatz und Gewinn von HP ist von der Zahl der Rigs abhängig. Dieses geht gerade zurück, ist aber definitiv noch nicht auf einem echten Krisenniveau. Die Aktie hingegen ist bereits auf Krisenniveau. Ebenso ist nicht davon auszugehen, dass sich die Anzahl an Rigs so dramatisch entwickeln wird wie 2008. Auch das zeigt eine deutliche Übertreibung an. Es wird insgesamt weniger gebohrt. Das steht außer Frage und der Trend wird auch so noch eine Weile weitergehen. Die zögerliche und späte Reaktion der Ölunternehmen die Produktion nicht weiter auszuweiten zeigt, dass eigentlich niemand die Förderung reduzieren will und auch kaum Notwendigkeit dafür gesehen wird. Sinkt der Ölpreis noch einmal 10 oder 15%, dann mag das freilich wieder anders aussehen.

Kommt es zu einer drastischen Reduktion der Bohrungen, dann steigt der Ölpreis auch wieder schnell, weil sich das Angebot rasch verknappt. So oder so, Helmerich & Payne ist ein Kaufkandidat – nicht sofort, aber wenn der Boden beim Ölpreis kommt, dann hat HP sehr gute Chancen auf eine gehörige Outperformance.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Vielen Dank für den sehr interessanten Artikel. Besonders die Frage: "Welche Unternehmen sind nur indirekt vom Ölpreis-Verfall betroffen?" Denn genau da lassen sich aktuell Schnäppchen machen. Die Korrelation bei Helmerich & Payn ist ja relativ hoch. Ich schlage daher noch ein anderes Unternehmen vor, dessen Korrelation deutlich niedriger ist: TGS Nopec.

Eine gute Analyse findet man z.B. hier:

http://valueandopportunity.com/2013/11/27/tgs-nope...