Alarmstufe ROT…

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Ist das noch eine „ganz normale Korrektur“, was wir an den Aktienmärkten derzeit erleben? Oder braut sich da etwas Großes zusammen? Und was hat der merkwürdige Auftritt von US-Finanzminister Mnuchin in dieser Woche zu bedeuten? Diese Fragen werden sich viele Investoren in diesen turbulenten Tagen stellen. Wer sich die folgenden Grafiken ansieht, dem wird die Antwort darauf deutlich leichter fallen.

Zu sehen sind die wichtigsten US-amerikanischen Indizes, jeweils in der maximal möglichen Zeiteinstellung und jeweils auf Quartalsbasis.

Zunächst der marktbreite S&P 500:

Es folgt der Dow Jones:

Hier der vorauslaufende US-amerikanische Transportindex:

Besonders markant ist der Verlauf des Russell 2000, in dem kleinere und mittelgroße US-Unternehmen zusammengefasst werden:

Und schließlich der Nasdaq100, in dem die wichtigsten US-Technologie-Titel vereint sind.

Was für eine denkwürdige Kerzenparade!

Es fällt auf, dass die Indizes quer durch die Bank Ende 2018 die schwächsten Quartalskerzen seit Jahrzehnten vollenden werden. Der Dow Jones etwa wird in dieser Woche nach dem schwächsten Heiligabend-Handel aller Zeiten den schlechtesten Dezember seit dem Jahr 1931 abschließen.

Am 8. Juli des darauffolgenden Jahres markierte der Weltleitindex bei 40 Punkten übrigens sein Allzeittief. Vom Hoch des Jahres 1929 hatte der Index zu diesem Zeitpunkt rund 90 Prozent verloren. Ist der Dezember 1931 womöglich von ähnlicher Bedeutung wie der Dezember 2018?

Mit Sicherheit beantworten kann das heute niemand. Doch man muss auch kein Prophet sein, um beim Blick auf das versammelte „Weihnachtskerzen-Ensemble“ zu erkennen, dass sich da gerade Größeres anbahnt.

Besonders markant ist der Verlauf des marktbreiten S&P 500 in der Grafik ganz oben: Wie es aussieht, wird der Index in Kürze unterhalb seines gleitenden Zwölf-Quartals-Durchschnitts schließen. In den Jahren 2001 und 2008 hatten vergleichbare Muster in den darauffolgenden Monaten massive Kursverluste zur Folge. In der Weihnachtswoche 2018 hat der Index darüber hinaus Bärenterritorium erreicht: Das Marktbarometer notiert jetzt mehr als 20 Prozent unter seinem Jahreshoch. Statistisch gesehen dauern Bärenmärkte rund 16 Monate.

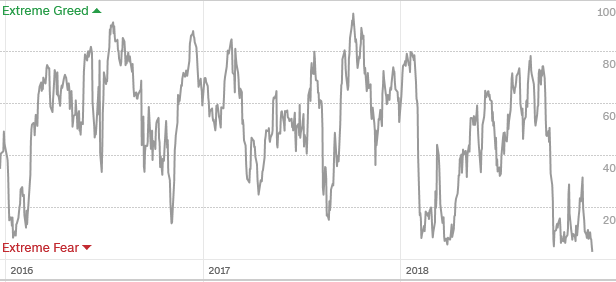

Eile ist deshalb jetzt vollkommen fehl am Platz, auch wenn aus der Sicht diverser Stimmungsindikatoren eigentlich die Zeit reif wäre, um antizyklisch erste Positionen aufzubauen. Der Angstindikator des Börsensenders CNN etwa ist jüngst auf ein Dreijahres-Tief abgestürzt. Dazu die folgende Grafik.

Das heißt freilich nicht, dass die Kurse jetzt sofort wieder drehen werden. Grundsätzlich sind Stimmungsindikatoren schlechte Trading-Ratgeber, denn die Stimmung kann eine ganze Weile in oberen oder unteren Extremzonen verharren, was man ja auch derzeit sehr gut beobachten kann.

In Summe lassen die eingangs gezeigten Grafiken erahnen, dass es aktuell vor allem zwei Möglichkeiten zu geben scheint:

Entweder, die Kurse brechen noch sehr viel weiter ein, denn bekanntlich neigt die Börse dazu, von einem Extrem ins andere zu fallen.

Oder aber, die US-Notenbank tritt auf den Plan, um die taumelnden Aktienmärkte ein weiteres Mal zu „retten“.

Die Frage ist, welches Ereignis geeignet sein könnte, die Fed zu veranlassen, ihren vor zwei Jahren eingeschlagenen Weg der Geldverknappung zu beenden.

Ein Bankrun würde einem da einfallen:

Sollten die Menschen in den USA dazu übergehen, ihre Ersparnisse von den Finanzhäusern abzuziehen, könnten auch die US-amerikanischen Großbanken sehr schnell in Existenznot geraten. Die Fed wäre dann praktisch gezwungen, die Geldschleusen wieder aufzureißen. Ob das dann auch klappt, und die Börsen anschließend wieder durchstarten, oder ob dann ein breiter Vertrauensverlust einsetzt und die Anleger panikartig das Weite suchen, das steht natürlich auf einem ganz anderen Blatt. Zu denken ist in diesem Zusammenhang auch an die total zusammengefalteten Edelmetalle, die in einem solchen Umfeld ganz besonders gefragt sein könnten…

Bezeichnenderweise könnte ausgerechnet US-Finanzminister Mnuchin mit seinem Vorgehen in der Weihnachtswoche entscheidend dazu beigetragen haben, einen Bankensturm anzufachen.

Mit einem Krisengremium, das sonst nur in Fällen großer Börsenturbulenzen zusammenkommt, hatte Mnuchin jüngst den Ausverkauf an den Aktienmärkten diskutiert. Die Chefs der größten US-Banken wurden anschließend mit den Worten zitiert, alles sei „in bester Ordnung“.

Erfahrene Anleger könnten den denkwürdigen Vorgang als Aufforderung verstehen, sich jetzt erst recht in Sicherheit zu bringen. Denn wer die Finanzgeschichte aufmerksam studiert, der wird schnell feststellen, dass Beschwichtigungsformeln und diverse Beruhigungspillen bevorzugt dann ausgegeben werden, wenn die Hütte lichterloh brennt.

Die Börsengeschichte ist reich an entsprechenden Beispielen. Man sehe sich dazu etwa die Panik von 1907 an, oder den Crash von 1929.

Zusammenfassend sind Anleger daher gut beraten, jetzt nicht den Helden zu spielen und sich vorschnell ins Getümmel zu stürzen. Selbst jetzt könnte es sich noch auszahlen, in Stärke hinein Aktienpositionen zu reduzieren, denn nach Lage der Dinge wird in den kommenden Monaten ausreichend Zeit bleiben, sich neu zu positionieren.

Anmeldemöglichkeit (1): Das Drei-Monats-Abo des Antizyklischen Börsenbriefs

Anmeldemöglichkeit (2): Das Jahres-Abo des Antizyklischen Börsenbriefs

Zum Autor:

Andreas Hoose ist Chefredakteur des Antizyklischen Börsenbriefs, einem Service der BörseGo AG. Weitere Informationen finden Sie unter www.antizyklischer-boersenbrief.de

Und was ist mit den 28 Billionen die vom Wohnungsbauministerium und dem Kriegsministerium verschleiert worden sind? Siehe DWN das Interview? Da steckt jede Menge Sprengstoff drin,

Ist es momentan eigentlich eine gute Idee allen einen guten Rutsch zu wünschen? 🙊

video // watch

DONALD TRUMP vs THE GLOBALIST'S TERRORIST FEDERAL RESERVE SYSTEM

DOW wieder über 23 k - na da warten wir mal auf den Crash...

..die 5% gestern haben nur die großen Banken nach Absprache mit der Regierung gekauft. Warum soll auch ein Investor der langfristig denkt gerade jetzt einsteigen oder dazukaufen?

Weil Amazon gute Zahlen gemeldet hat, ist in der Welt auf einmal doch alles in bester Ordnung?

Mit linearen Langfristcharts zu arbeiten, wirkt auf mich so, als würde der Autor die notwendige Objektivität vermissen.

Kurzgefasst: Die Märkte sind im Bärenmarkt angekommen und dehnen diesen langsam aus. Gestern fand doch nur komprimiert der Pullback im Abwärtstrend (kurz und bündig) statt. Heute geht es wieder regulär weiter nach Unten. Im DAX wird dies am markantesten sichtbar, so wieder dieser sich dazu noch als Underperformer zeigt.

Bei einer linear eingestellten Kurs-Ordinate (wie hier) sieht die Kerze natürlich furchterregend lang aus. Im logarithmischen Chart würde die letzte Quartalskerze schrumpfen und sich in ähnlich lange einreihen. Anders gesagt: fällt der IDX von 3000 auf 2000, dann ist er um 1000 gefallen & liegt 33% tiefer. Fällt der IDX von 30 auf 20, dann ist er um 10 gefallen & liegt 33% tiefer.

Guten Morgen, na, die Weihnachtseinkäufe sind immer die Besten. Idealerweise mit BTC bezahlt... Merci