ADOBE – Aktie trotz Shitstorm durch die Earnings halten?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- Adobe Inc. - WKN: 871981 - ISIN: US00724F1012 - Kurs: 461,485 $ (Nasdaq)

Der vergangene Earnings Call von Adobe zum Q1 2024 hat gemischte Reaktionen hervorgerufen. Während das Unternehmen starke Finanzzahlen und Innovationen präsentierte, bleiben Fragen zur langfristigen Performance bestehen.

Analysten stellen sich die berechtigte Frage, ob es Adobe schaffen wird, seine KI-Produkte richtig zu monetarisieren. Das Management rechnet damit, dass dies im zweiten Halbjahr der Fall sein wird, gibt aber keinen Ausblick. Das hört die Wall Street ungern. Es bleibt die Ungewissheit.

Zudem zeigt sich die Adobe-Community seit einigen Tagen nach einem Update der Nutzungsbedingungen sehr verärgert, was steckt dahinter?

Wie nachhaltig sind die starken Finanzkennzahlen?

Adobe hat im Q1 2024 solide Ergebnisse erzielt, die das Vertrauen in die kurzfristige Leistung des Unternehmens stärken. Der Umsatz stieg auf 5,18 Mrd. USD, was einem Wachstum von 11,3 % im Jahresvergleich entspricht.

Durch starke Kostenkontrolle konnte man das Wachstum des Bruttogewinns ein weiteres Quartals auf nun 12,4 % YoY beschleunigen. Die Bruttomarge notiert mit 88,6 % auf Rekordniveau. Das Ergebnis wurde zudem einmalig durch die Gebühr in Höhe von 1 Mrd. USD für die Beendigung der Akquisition von Figma belastet. Bereinigt um diesen Sondereffekt lag Non-GAAP-EPS bei 4,48 USD (GAAP-EPS betrug 1,36 USD). Die ausstehenden Zahlungsverpflichtungen der Kunden wuchsen um 15,6 % auf 17,584 Mrd. USD, beschleunigten ihr Wachstum deutlich (vs. 13,3 % YoY Wachstum im Q4 2023) und zeigen, dass das zweistellige Umsatzwachstum vorerst weiter anhalten soll.

Ein Produkt-Highlight des Quartals war die Einführung des Acrobat AI Assistant, der generative KI nutzt, um die Interaktion mit PDFs zu vereinfachen. Adobe hat zudem KI-Funktionalitäten in Produkte wie Photoshop, Illustrator und Express integriert. Trotz der positiven finanziellen Performance nimmt die Konkurrenz durch Unternehmen wie Canva, Figma oder OpenAI zu und stellt eine ernsthafte Bedrohung für Adobes Marktanteil dar.

Darauf wird es im Q2 2024 und Ausblick ankommen

Ein zentraler Fokus für Adobe bleibt die Monetarisierung seiner KI-Innovationen. Obwohl Produkte wie der Acrobat AI Assistant oder Firefly sehr gut angenommen werden, bleibt die Herausforderung, diese Fortschritte in signifikante Umsätze umzuwandeln. Adobe plant, diese neuen Funktionen als monatliche Add-ons anzubieten, was zusätzliche Einnahmequellen erschließen könnte.

Für das kommende Quartal erwarten Analysten:

- GAAP EPS: 3,54 USD (+13,6 % YoY)

- Umsatz: 5,28 Mrd. USD (+9,8 % YoY)

Neue Nutzungsbedingungen von Adobe sorgen für einen Shitstorm

Adobe hat zuletzt die Allgemeinen Nutzungsbedingungen für die Verwendung seiner Software und Dienste aktualisiert. Diese Änderungen können erhebliche Auswirkungen auf Nutzer haben, insbesondere für diejenigen, die mit sensiblen oder vertraulichen Informationen arbeiten.

Die Möglichkeit, dass Adobe auf Inhalte zur Überprüfung zugreift, hat Bedenken hinsichtlich der Privatsphäre und Sicherheit von Daten ausgelöst.

Professionelle Nutzer, wie Anwälte, Ärzte und Kreative, die unter strengen Vertraulichkeitsvereinbarungen arbeiten, zeigen sich auf Social Media besonders alarmiert und erwägen, ihre Adobe-Abonnements zu kündigen und alternative Softwarelösungen zu suchen.

Fazit

Adobe steht vor einem entscheidenden Quartal. Besondere Aufmerksamkeit gilt den Fortschritten bei der Monetarisierung von KI-Produkten wie Firefly und den Reaktionen auf die neuen Nutzungsbedingungen.

Trotz des Drucks durch Wettbewerber und interner Herausforderungen hat Deutsche Bank ihre Kaufempfehlung für die Adobe-Aktie bekräftigt. Sie sehen langfristiges Potenzial in den Innovationen und der starken Marktstellung des Unternehmens.

Bewertungstechnisch notiert Adobe derzeit auf einem erwarteten KGV von 25 (historisches Mittel von 34), im Verhältnis zu dem Free Cashflow der kommenden zwölf Monate steht der Unternehmenswert bei einem Multiple von 23,7, ebenfalls deutlich unter dem historischen Schnitt von 31.

Die Earnings am Donnerstag (13. Juni) werden zeigen, ob Adobe in der Lage ist, die Erwartungen zu erfüllen und das Vertrauen der Investoren zurückzugewinnen. Die Skepsis ist hoch, aktuell sprudelt der Cashflow nur so durch das margenstarke Geschäft von Adobe. Ich bin sowohl im "Screening of the Week"-Depot als auch privat nach dem vergangenen Sell-off eingestiegen.

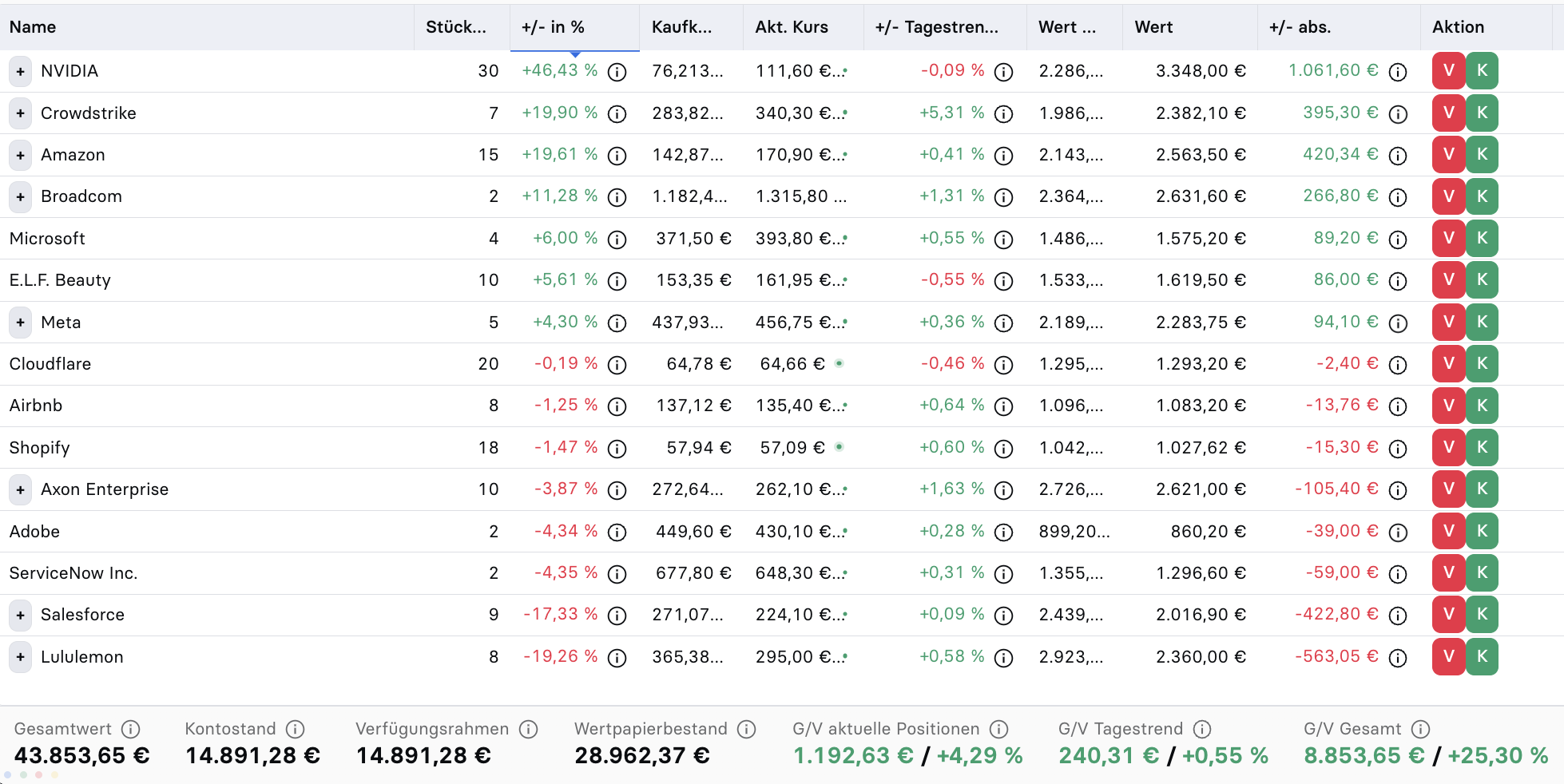

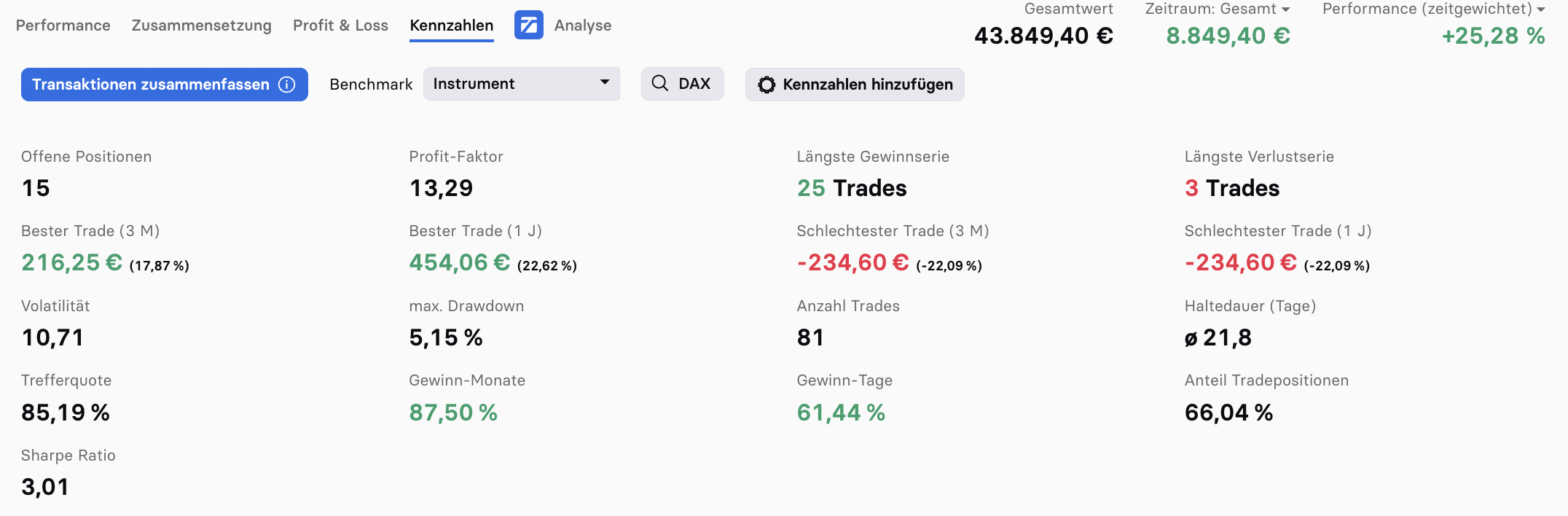

"Screening of the Week"-Musterdepot

🍀 Glückwunsch an alle Investierten! Zur Information: Ich handle die vorgestellten Ideen alle privat mit Echtgeld nach.

Wenn Du informiert werden möchtest, wenn ich eine neue Aktie aus dem Screening of the Week in das Depot aufnehme oder wieder verkaufe, dann solltest Du mir definitiv als Experten auf stock3 folgen und die Benachrichtigungen für Trades & Streamposts aktivieren. Außerdem kann es vorkommen, dass ich dort Updates unterhalb der Woche poste.

👉 Hier kannst Du mir auf stock3 folgen

👉 Hier kannst Du die Benachrichtigungseinstellungen verwalten

Das "Screening of the Week" erscheint jeden Freitag auf stock3.com und ist neben den Market Insights (jeden Montag) eines meiner wöchentlichen Formate auf stock3.com

👉 Hier gehts zu den letzten Aktien-Analysen wie zu bspw. Hims & Hers, Monday.com, ...

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

super performance mit 26% - das wäre schon zum Jahresende top, nun schon vor der Sommerpause alles abgerissen 👍🎉