PEG-Ratio: So funktioniert das "KGV für Wachstumsaktien"

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

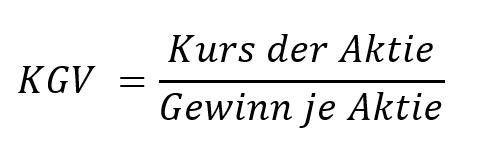

Das Kurs-Gewinn-Verhältnis (KGV) wird berechnet, in dem der Aktienkurs durch den Gewinn je Aktie geteilt wird. Es drückt aus, wie teuer eine Aktie im Verhältnis zum Gewinn je Aktie ist, also welches Vielfache man für den auf eine Aktie entfallenden Jahresgewinn zahlen muss. Ein KGV von 12 bedeutet, dass eine Aktie 12 mal so viel kostet, wie das Unternehmen pro Aktie in einem Jahr verdient.

Das Kurs-Gewinn-Verhältnis hat allerdings ein großes Manko: Es lässt völlig außer Acht, wie sich die Gewinne des Unternehmens in Zukunft entwickeln werden. Dabei ist das die eigentlich entscheidende Frage, denn ein Anleger kauft ja mit einer Aktie nicht nur anteilsmäßig die aktuellen Gewinne eines Unternehmens, sondern alle künftigen Gewinne.

Wächst ein Unternehmen voraussichtlich in Zukunft stark, so sind in Relation zum aktuellen Gewinnniveau deutlich höhere Bewertungen gerechtfertigt als im Falle eines Unternehmens, bei dem die Gewinne stagnieren oder sogar schrumpfen werden. Genau an dieser Stelle kommt die PEG-Ratio ins Spiel.

Die PEG-Ratio wurde von Peter Lynch bekannt gemacht. Lynch war einer der erfolgreichsten US-Fondsmanager in den vergangenen Jahrzehnten und managte den Magellan Fund bei Fidelity Investments zwischen 1977 und 1990. In diesem Zeitraum erzielte Lynch eine jährliche Rendite von 29,2 Prozent pro Jahr. Das verwaltete Vermögen des Fonds wuchs währenddessen von 18 Millionen Dollar auf 14 Milliarden Dollar.

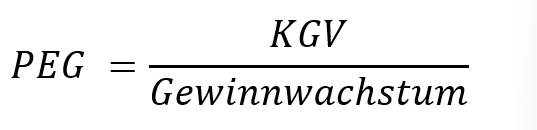

Die PEG-Ratio wird berechnet, indem man das KGV durch die prozentuale Wachstumsrate des Gewinns teilt, wobei man das Prozentzeichen (mathematisch unkorrekt) einfach ignoriert. Hat eine Aktie ein KGV von 18 und wächst der Gewinn je Aktie jährlich um 25 Prozent, würde man also 18 durch 25 dividieren, wodurch sich für die PEG-Ratio ein Wert von 0,72 ergibt. Die Berechnung der PEG-Ratio ist dabei nur sinnvoll, wenn sowohl das KGV als auch das Gewinnwachstum positive Werte haben.

Eine Aktie gilt bei traditioneller Anwendung der PEG-Ratio als günstig bei einem Wert zwischen 0 und 1. Das bedeutet, dass das KGV maximal so hoch liegen sollte wie die jährliche Wachstumsrate des Gewinns. Bei einem Gewinnwachstum von 20 Prozent pro Jahr wäre demnach maximal ein KGV von 20 und bei einem Gewinnwachstum von 30 Prozent maximal ein KGV von 30 gerechtfertigt. Je niedriger die PEG-Ratio, desto günstiger die Aktie. Allerdings halten manche Anleger eine Aktie auch bei einer PEG-Ratio bis 2 (also einem KGV, das doppelt so hoch liegt wie die Gewinnwachstumsrate) noch für einigermaßen "günstig".

Bei Aktien mit sehr niedrigen oder sehr hohen Gewinnwachstumsraten liefert die PEG-Ratio eher durchwachsene Ergebnisse. Eine Aktie mit einem KGV von zum Beispiel 7 würde von den meisten Anlegern auch dann noch als relativ "billig" angesehen, wenn der Gewinn nur stagniert.

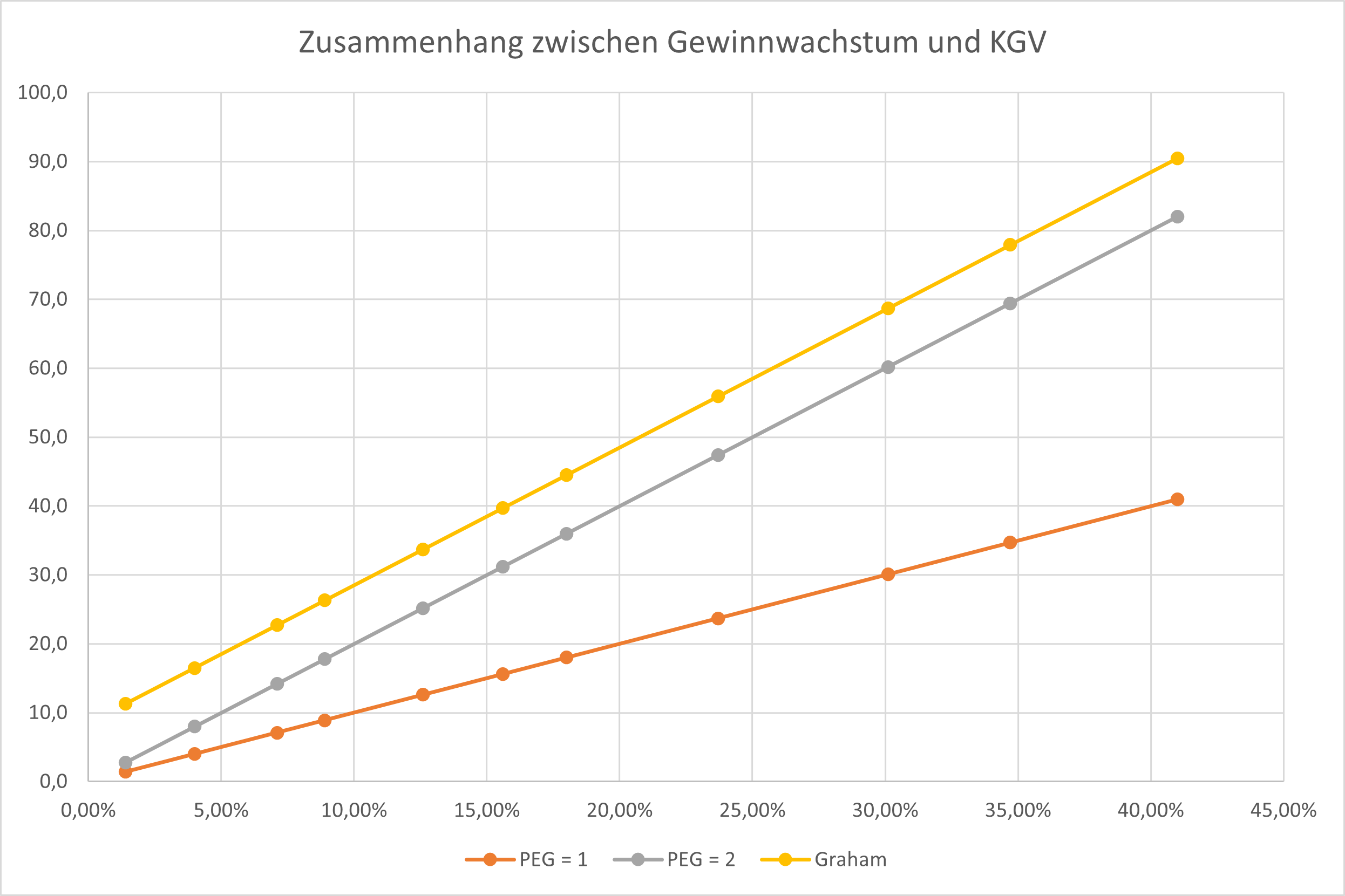

Das folgende Diagramm zeigt für unterschiedliche Gewinnwachstumsraten zwischen 0 und 45 Prozent (x-Achse) die bei einem PEG-Ratio von 1 bzw. 2 maximal gerechtfertigte Bewertung nach KGV (y-Achse). Aktien, die jeweils unterhalb der Linien liegen, würden als "günstig" betrachtet, Aktien darüber als "teuer". Aktien auf der Linie wären "fair" bewertet.

Neben der PEG-Ratio wird in dem Diagramm noch ein weiterer Bewertungsmaßstab für Wachstumsaktien gezeigt, der auf einer Formel vom Erfinder des Value Investings, Benjamin Graham, basiert. Graham taxierte den fairen Wert einer Aktie auf das 8,5-Fache des Gewinns je Aktie plus das Zweifache der Gewinnwachstumsrate. (In einer späteren Version der Formel, die hier nicht dargestellt ist, bezog Graham zudem noch das Zinsniveau mit ein.)

Nach der Formel von Graham wäre für ein Unternehmen ohne Gewinnwachstum maximal ein KGV von 8,5 gerechtfertigt, während die maximal gerechtfertigte Bewertung bei höheren Wachstumsraten einer PEG-Ratio von etwas über 2 entsprechen würde, wie auch die Grafik recht deutlich zeigt.

In der Praxis können sich für die PEG-Ratio unterschiedliche Ergebnisse ergeben, je nachdem welches KGV und welche Gewinnwachstumsrate zur Berechnung verwendet werden. Beim KGV kann man etwa das KGV auf Basis des geschätzten Gewinns für das aktuelle Jahr oder auf Basis der letzten vier Quartale (TTM, trailing twelve months) verwenden.

Bei der Gewinnwachstumsrate ergeben sich tendenziell die besten Ergebnisse, wenn die mittelfristig für die kommenden drei bis fünf Jahre durchschnittlich zu erwartende Wachstumsrate verwendet wird. Man kann die PEG-Ratio aber auch für einzelne Jahre berechnen, indem das erwartete Gewinnwachstum des jeweiligen Jahres verwendet wird.

Besonders bei profitablen Unternehmen mit deutlichem Gewinnwachstum eignet sich die PEG-Ratio als Bewertungsmaßstab deutlich besser als das KGV, weil beim KGV das Gewinnwachstum völlig außer Acht bleibt.

Die PEG-Ratio wird in Kürze auch im Screener auf der Trading- und Analyseplattform Guidants als Kennzahl zur Verfügung stehen.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.