CRV und Trefferquote: Was jeder Trader wissen muss

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wer mit dem kurzfristigen Handel an der Börse Geld verdienen will, der sollte sich eingehend mit dem Chance-Risiko-Verhältnis (CRV) und der Trefferquote sowie mit der Beziehung zwischen beiden Größen beschäftigen.

Das Chance-Risiko-Verhältnis (CRV) gibt an, wie groß der mögliche Gewinn im Verhältnis zum möglichen Verlust ausfällt. Ein CRV von 2 bedeutet zum Beispiel. dass der Gewinn im Erfolgsfall doppelt so groß ist wie der Verlust im Verlustfall. Bei einem CRV von 1 sind möglicher Gewinn und möglicher Verlust genau gleich groß. Bei einem CRV von 0,5 ist der mögliche Gewinn nur halb so groß wie ein möglicher Verlust. Nicht bei allen Trades kann man vorab ein konkretes CRV angeben. Das gilt ganz besonders dann, wenn nicht von vorneherein feststeht, an welchen Marken der Trader im Verlustfall (Stop Loss) bzw. im Gewinnfall (Take Profit) aussteigt. In solchen Fällen kann man aber über viele ähnliche Trades einen durchschnittlichen CRV berechnen. Ein durchschnittlicher CRV von 2 bedeutet, dass die Gewinne im Mittel doppelt so hoch ausfallen wie die Verluste.

Die zweite elementare Größe zur Beurteilung eines Trading-Setups oder einer Tradingstrategie ist die Trefferquote. Die Trefferquote gibt man, mit welcher Wahrscheinlichkeit ein Gewinn eintritt. Eine Trefferquote von 50 % bedeutet, dass in der Hälfte der Fälle ein Gewinn verbucht wird. Eine Trefferquote von 25 % bedeutet, dass nur ein Viertel aller Trades mit Gewinn enden. Anders als viele Anfänger meinen, kann eine Tradingstrategie mit einer Trefferquote von unter 50 % durchaus profitabel sein. Zwar treten dann bei den meisten Trades Verluste auf, die Gewinne bei den Gewinntrades können im Verhältnis aber so groß sein, dass sie die vielen kleinen Verluste mehr als kompensieren können.

CRV und Trefferquote sind stark negativ miteinander korreliert. Das bedeutet, dass ein hohes CRV in der Regel mit einer niedrigen Trefferquote und eine hohe Trefferquote mit einem niedrigen CRV einhergeht.

Trendfolgeansätze haben häufig eine niedrige Trefferquote, aber ein hohes CRV: Zwar enden viele Trades im Verlust, einige wenige Trades produzieren aber so große Gewinne, dass sie die vielen geringen Verluste im Idealfall mehr als kompensieren.

Bei antizyklischen Rebound-Strategien verhält es sich umgekehrt: Diese Strategien haben häufig eine relativ hohe Trefferquote, aber ein schlechtes CRV. Es enden viele Trades im Gewinn, aber der pro Trade erzielte Gewinn ist klein im Vergleich zu den (eher selten eintretenden) Verlusten.

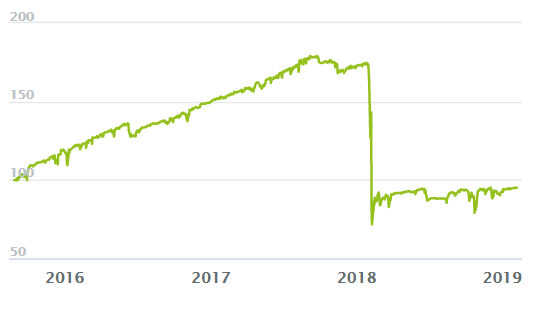

Besondere Vorsicht ist geboten bei stark asymmetrischen Strategien mit sehr hoher Trefferquote und sehr niedrigem CRV. Diese Strategien produzieren fast bei jedem Trade kleine Gewinne und nur sehr selten Verluste, die dafür dann aber riesengroß ausfallen können. Hier sieht es für den ungeübten Beobachter so aus, als sei die Strategie eine Gelddruckmaschine. In Wahrheit aber lauert stets das Risiko eines Totalverlusts über dem Trader. Eine solche Strategie wurde mutmaßlich in der Strategie im folgenden Chart (Quelle: Wikifolio) umgesetzt. Viele kleine und regelmäßige Gewinne werden unterbrochen von wenigen, aber riesigen Verlusten, die nur sehr selten auftreten.

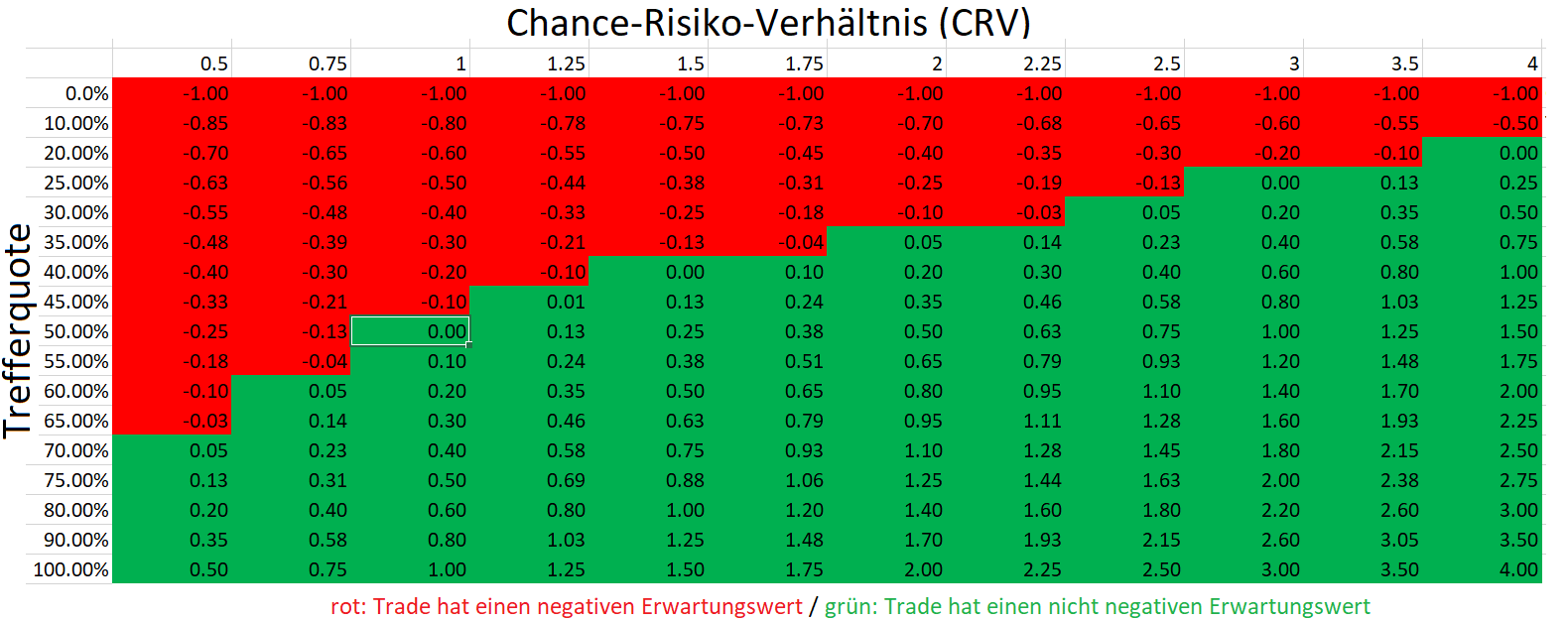

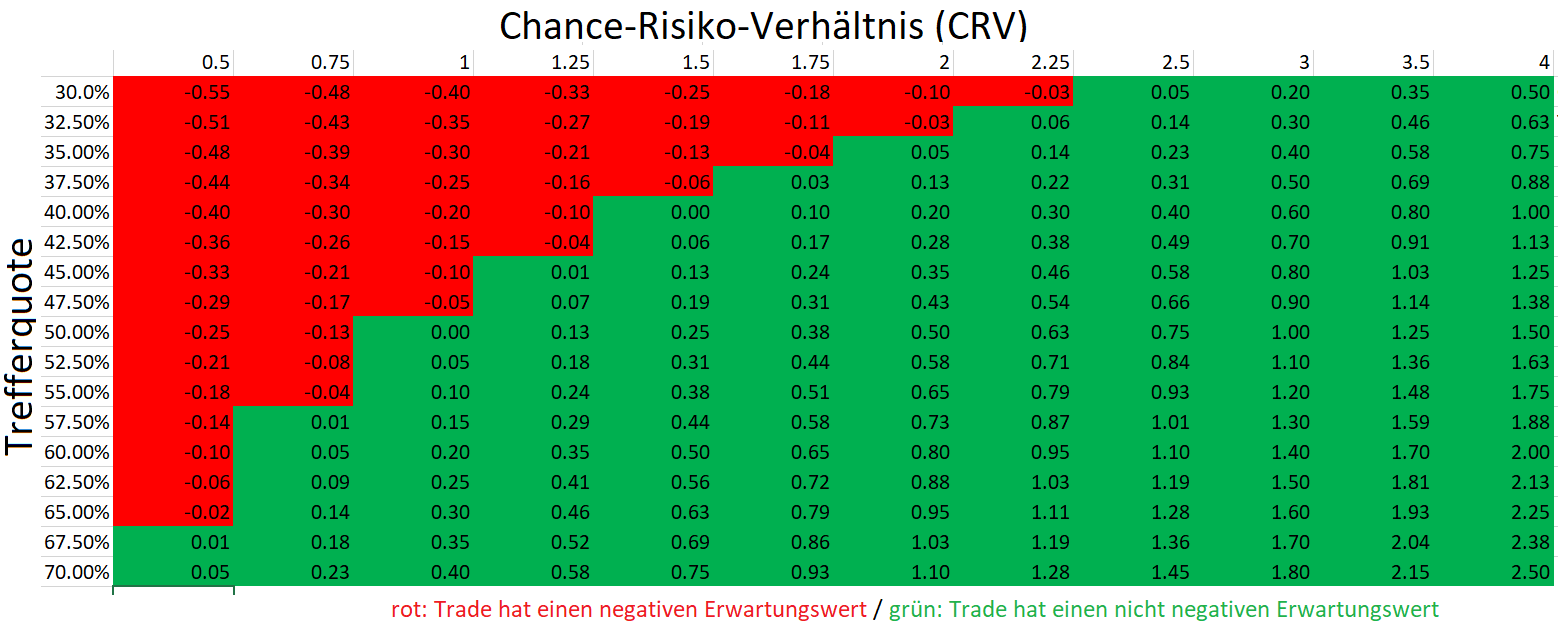

Die folgenden beiden Tabellen zeigen den sogenannten Erwartungswert für den Gewinn bei Trades mit unterschiedlichen Trefferquoten und CRVs. Unterstellt wird, dass es jeweils nur ein Gewinnszenario und ein Verlustszenario gibt, die durch die Trefferquote und die Wahrscheinlichkeit charakterisiert werden. Unterstellt wird, dass jeweils ein Euro riskiert wird und im Gewinnfall jeweils das CRV als Betrag in Euro gewonnen bzw. im Verlustfall in Euro verloren wird. Bei einem CRV von 1 wird im Gewinnfall ein Euro gewonnen und im Verlustfall ein Euro verloren. Die Tabelle zeigt den durchschnittlichen Gewinn pro Trade, wenn man sehr viele Trades mit der entsprechenden Kombination aus Trefferquote und CRV durchführt.

Der in den Tabellen angegebene Erwartungswert für den Gewinn gibt an, wie viel ein Trader pro eingesetztem Euro verdienen oder verlieren würde, wenn er viele gleichartige Trades mit der entsprechenden Trefferquote und dem entsprechenden CRV durchführt.

Führt ein Trader viele Trades mit einer Trefferquote von 50 % und einem CRV von 1 durch (möglicher Gewinn ist gleich groß wie der mögliche Verlust), so wird er unter dem Strich weder etwas gewinnen noch etwas verlieren (Erwartungswert für den Gewinn ist 0). Hat der Trader jedoch eine Strategie entdeckt, bei der er in 52,5 % aller Fälle richtig liegt und in 47,5 % aller Fälle falsch, so wird er auf lange Sicht pro eingesetztem Euro weitere 5 Cent verdienen, wenn das CRV 1 beträgt.

In der Realität gibt es kaum Strategien oder Setups, bei denen der Erwartungswert extrem stark von 0 abweicht. Eine Tradingstrategie mit einer Trefferquote von zum Beispiel 95 % und einem CRV von 1 ist reine Fiktion, ebenso wie ein CRV von 4 mit einer Wahrscheinlichkeit von 50 %. Andererseits reicht bei einem CRV von 1 schon eine Trefferquote von leicht über 50 % aus, um mit vielen entsprechenden Trades langfristig Gewinne zu erzielen, solange keine zu großen Risiken eingegangen werden.

Tipp: Testen Sie jetzt PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch stock3 PLUS ist inklusive. Jetzt PROmax 14 Tage kostenlos testen!