Worauf Anleger im Jahr 2015 ihr Augenmerk richten sollten

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Bevor wir das letzte Kalenderblatt für 2014 abreißen, ist es an der Zeit, das vergangene Jahr zu analysieren und sich Gedanken zum neuen zu machen. Hat sich die Weltwirtschaft so entwickelt, wie wir dies vor einem Jahr vorausgesagt hatten? Was können wir in Bezug auf das Wirtschaftswachstum und der unterstützenden Maßnahmen der Zentralbanken erwarten? Und welches sind die Szenarien, auf die sich die Anleger einstellen sollten? Unserer Meinung nach könnte die Konjunkturentwicklung zwar positiv überraschen – in dieser Hinsicht unterscheiden wir uns von den Konsensprognosen –, doch raten wir den Anlegern, Vorsicht walten zu lassen.

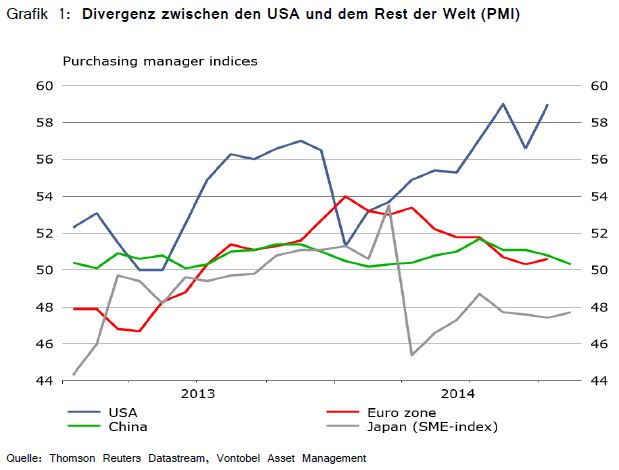

Ein Vergleich unserer ursprünglichen Wirtschaftsprognosen für 2014 und den effektiven Daten zeigt, dass die Weltwirtschaft etwas weniger als von uns erwartet gewachsen ist. Deutlich unterschätzt haben wir indes die Divergenz zwischen den Vereinigten Staaten, die ein solides Wachstum verzeichnen, und dem Rest der Welt, für den der Ausblick regelmäßig nach unten angepasst wurde (siehe Grafik 1).

Brummender US-Wirtschaftsmotor

Für 2015 gehen wir davon aus, dass die Weltwirtschaft ungefähr gleich stark zulegen wird wie in diesem Jahr. Bedingung dafür ist natürlich, dass der US-Wirtschaftsmotor weiter brummt. Die Fundamentaldaten in den USA stimmen uns zuversichtlich, dass die weltgrößte Volkswirtschaft nächstes Jahr um rund drei Prozent expandieren wird: Die Beschäftigung steigt, die Hauspreise ziehen wieder an, die Zinsen verharren auf niedrigem Niveau und die Verbraucher profitieren vom Einbruch des Erdölpreises. Derweil machen der Eurozone, Japan und China strukturelle Probleme und die gedämpfte Inflation zu schaffen. Was die Eurozone und Japan betrifft, so dürfte ihre Entwicklung vom soliden US-Wachstum, der anhaltend lockeren Geldpolitik und den schwächeren Währungen getragen werden. Die Situation in China ist insofern eine andere, als dass das Reformprogramm der chinesischen Führung eine ausgedehnte Baisse im wichtigen Immobiliensektor und eine Reduktion der Überkapazitäten in vielen Branchen nach sich ziehen dürfte. Dies schmälert derzeit das chinesische Wachstum.

Aktien im Aufwind dank Liquiditätsschwemme

Was bedeutet dies für die Finanzmärkte? Die US-Notenbank (Fed) dürfte im zweiten Quartal 2015 die Zinsen beginnen anzuheben. Sie verfügt jedoch über ausreichend Spielraum, um die erste Erhöhung aufzuschieben, da die Inflationszahlen unter ihrem langfristigen Zielwert von zwei Prozent liegen. Gleichzeitig treiben die Europäische Zentralbank (EZB) und die Bank of Japan (BOJ) die massive Ausweitung ihrer Bilanz voran und fluten die Finanzmärkte mit Liquidität. Die Rahmenbedingungen für riskante Vermögenswerte und insbesondere Aktien bleiben insgesamt günstig. Staatsanleihen von Kernländern der Eurozone sowie der USA hingegen könnten geringfügig an Boden verlieren. Unternehmensanleihen und bestimmte Kategorien von Schwellenländeranleihen sollten dadurch weiterhin gestützt werden. Und die Rohstoffpreise werden wahrscheinlich längere Zeit auf einem niedrigen Niveau verharren müssen, um in Märkten mit einem Überangebot einen Kapazitätsabbau herbeizuführen. Unter dem Strich sind die Aussichten auf hohe künftige Renditen relativ verhalten, da der Aktivismus der Währungshüter die Bewertungen in die Höhe getrieben hat.

Steigende politische Risiken in der Eurozone

Unserem Basisszenario liegt derzeit die Einschätzung zugrunde, dass die Weltwirtschaft sich trotz anhaltender Hindernisse weiter erholen wird. Was könnte den Aufschwung bremsen? Abgesehen von einer Verschärfung verschiedener bewaffneter Konflikte hätte eine politische Krise in einem der Kernländer der Eurozone sicherlich negative Folgen. Die Wahrscheinlichkeit einer solchen Krise hat zugenommen, denn die Wähler wenden sich von den großen Parteien ab, denen sie die Schuld für die schlechte Arbeitsmarktlage geben. Außerdem könnten sich die auf strukturelle Probleme zurückzuführenden Hürden in Japan, China und der Eurozone trotz der Hyperaktivität der Zentralbanken als zu hoch erweisen.

Europa könnte noch stärker von USA profitieren

Im Gegensatz dazu ist auch vorstellbar, dass die Volkswirtschaften in Europa und Japan rascher als erwartet eine Trendwende schaffen, falls die USA ein Wachstumstempo von ungefähr vier Prozent vorlegen sollten. Unseres Erachtens ist die Wahrscheinlichkeit eines solchen Szenarios recht hoch – auf jeden Fall deutlich höher, als die aktuellen Konsenserwartungen vermuten lassen. Im Rahmen unserer Prognosen gewichten wir eine solche Entwicklung der Möglichkeit einer globalen Wachstumsabschwächung gleich.

Von entscheidender Bedeutung wird sein, aufgrund der kommenden Konjunkturdaten zu bestimmen, welches Szenario im Jahresverlauf an Wahrscheinlichkeit gewinnt. Je nach Entwicklung werden die einzelnen Anlageklassen sehr unterschiedlich betroffen sein. Wir halten derzeit Positionen, die unser Basisszenario widerspiegeln. Sollte jedoch ein anderes Szenario die Oberhand gewinnen, würden wir unsere taktische Allokation umgehend anpassen.

Abwartende Haltung auf kurze Sicht

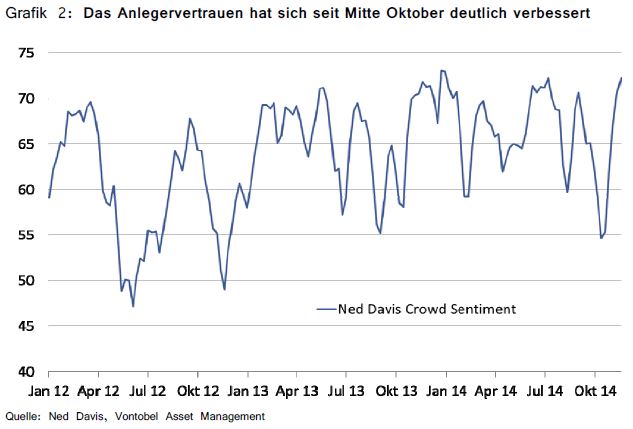

Die globalen Märkte haben sich von ihren Tiefstständen, auf denen sie sich Mitte Oktober befanden, rasch erholt. Die Anleger sind wieder optimistisch (siehe Grafik 2), was in der Regel kurzfristig zu erhöhter Vorsicht mahnt. Die jüngste Erholung nutzten wir, um unser Aktienengagement leicht auf neutrale Niveaus zu reduzieren. Dabei sind wir uns der positiven Auswirkungen der marktfreundlichen Aussagen des EZB-Präsidenten Mario Draghi und der jüngsten Zinssenkung der chinesischen Zentralbank durchaus bewusst. Wir messen der Kursdisziplin jedoch weiter große Bedeutung bei und halten an einem leicht konträren Ansatz fest.

Autor: Christophe Bernard, Vontobel-Chefstratege

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.