Zwischen Inflation und Deflation: mögliche Konsequenzen für Anleger

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Monetarismus, eine der einflussreichsten Wirtschaftstheorien des 20. Jahrhunderts, beruht auf der Annahme, dass Inflation durch eine aufgeblähte Geldmenge verursacht wird. Allerdings scheint die Geschichte diese These des amerikanischen Wirtschaftsprofessors Milton Friedman zu widerlegen: Die enorme Liquiditätsschwemme der großen Notenbanken – eine Situation, die dem von Friedman verwendeten Bild von aus einem Helikopter abgeworfenem Geld ähnelt – hat bislang keine erkennbare Wirkung auf das Preisniveau. In einem Umfeld, in dem die Renditen von Staatsanleihen scheinbar unaufhaltsam nach unten tendieren, werden alternative Anlagen unseres Erachtens immer attraktiver.

Inflation ist laut dem Nobelpreisträger Friedman «immer und überall ein monetäres Phänomen in dem Sinne, dass sie nur dadurch ausgelöst werden kann, dass die Geldmenge schneller als die reale Wirtschaftsleistung zunimmt» («Gegenrevolution der Geldtheorie», 1970). Gemäß dieser These wäre, angesichts der beispiellosen Liquiditätsspritzen der wichtigsten Notenbanken in den vergangenen Jahren, ein Inflationsschub zu erwarten. Dennoch hält der Trend zu immer niedrigeren Preisen in den entwickelten Volkswirtschaften an, und Inflationsdruck ist nirgendwo spürbar. Bemerkenswerte Ausnahmen in dieser Hinsicht sind einzig Luxusimmobilien, kostbare Weine und Kunst. Gleichzeitig treiben die außergewöhnlichen Maßnahmen der Zentralbanken die Kurse von Aktien und Anleihen in Höhen, die die Aussichten auf zukünftige Renditen schmälern. Die Beziehung zwischen Inflation, Geldmenge und Wirtschaftsleistung wurde in den frühen 1980er Jahren unwiderruflich aufgelöst, nur rund zehn Jahre nachdem Friedman seine Geldtheorie veröffentlicht hatte. Wir wollen an dieser Stelle die Gründe für den langfristigen Trend zu niedrigeren Preisen oder sinkender Inflation (Disinflation) analysieren:

1. Die Globalisierung, das heisst, der steigende Anteil der Weltexporte ausgedrückt in Prozent des globalen Bruttoinlandprodukts (BIP), hat maßgeblich dazu beigetragen (siehe Grafik 1). Der Untergang des Kommunismus in den frühen 1990er Jahren und der Beitritt Chinas zur Welthandelsorganisation im Jahr 2001 stellten entscheidende Meilensteine dar.

2. Der schwindende Einfluss der Gewerkschaften und das Ende von automatisch an die Inflation angepassten Lohnerhöhungen spielen ebenfalls eine Rolle.

3. Technologische Innovation, im Besonderen das Internet, hat die Arbeitsproduktivität erhöht und die globale Preistransparenz gefördert.

4. Nach einer Phase, in der Rohstoffe knapp waren und deren Preise stiegen, konnte das Rohstoffangebot deutlich ausgeweitet werden. Dies ließ die meisten Rohstoffnotierungen in den vergangenen Jahren deutlich fallen.

5. Allgemein wirkt der Druck, die extrem hohe Verschuldung nach der großen Finanzkrise abzubauen, von Natur aus disinflationär.

Inflation am unteren Wendepunkt

Obwohl wir denken, dass die disinflationären Kräfte auf lange Sicht weiter Bestand haben, wirken einige der oben genannten Faktoren vorübergehend weniger disinflationär. Es sind dies namentlich die Globalisierung und Produktivität (beide stagnieren), ebenso die Rohstoffpreise (am Tiefpunkt angekommen). Infolgedessen hat die Inflation höchstwahrscheinlich die zyklische Talsohle erreicht. Da zudem die Deflation in der wirtschaftspolitischen Diskussion weit stärker Anlass zur Besorgnis gab als die Inflation, werden die Notenbanken alles Notwendige unternehmen, um die Preise anzuheben.

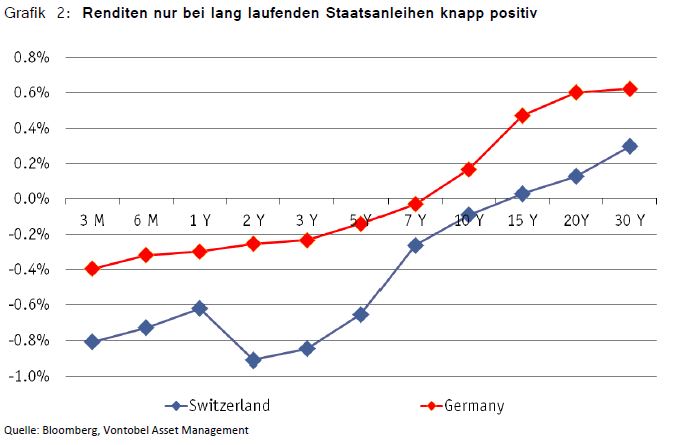

Schweizer und deutsche Anleihen in den meisten Szenarien zu teuer

Wir wollen nicht das Ende der langjährigen Hausse für erstklassige langfristige Staatsanleihen ausrufen. Diese wurde durch die sinkende Inflation, die unablässige Suche nach Sicherheit und die Liquiditätsschwemme der Notenbanken ausgelöst. Allerdings stellen wir fest, dass die Schweizer oder deutschen Staatsanleihen (in der Finanzsprache «Eidgenossen» beziehungsweise «Bunds» genannt) unserer Meinung nach derzeit kein angemessenes Risiko-Ertrags-Verhältnis mehr aufweisen (siehe Grafik 2), es sei denn, die «Bund»-Anleger erwarten die Tilgung in (neuen) deutschen Mark nach einem möglichen Zusammenbruch der Europäischen Währungsunion – ein in unseren Augen äußerst unwahrscheinliches Szenario. Wir haben deshalb unser Engagement in Schweizer und deutschen Staatsanleihen auf null reduziert und empfehlen unter den erstklassigen Zinspapieren einzig eine Allokation in US-Staatsanleihen. Dagegen haben wir unsere Positionen in liquiden alternativen Strategien weiter ausgebaut. Ziel ist dabei, «Absolute Return»-Erträge zu erzielen, die nicht mit jenen von Aktien und Anleihen korrelieren. Angesichts des nach wie vor günstigen globalen Umfelds halten wir an einer angemessenen Allokation in Aktien und Anleihen mit Risikoaufschlag fest. Wir weisen indes darauf hin, dass die Risikoprämien in diesen Marktsegmenten wegen der hyperaktiven Notenbanken sinken. Die Suche nach alternativen Anlagen muss daher weitergehen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.