Wie viele Aktien braucht es wirklich? | Science Corner

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Ein bekanntes Zitat von Warren Buffett zum Thema Diversifikation ging wie folgt: "Diversifikation ist ein Schutz gegen Unwissenheit. Es macht wenig Sinn, wenn man weiß, was man tut.".

Dieses Zitat unterstreicht Buffetts Glauben an konzentrierte Investitionen in wenige, gut verstandene Unternehmen statt in eine breite Palette von Aktien, um das Risiko zu streuen. Buffett und sein langjähriger Geschäftspartner Charlie Munger haben ihre Anlageerfolge durch fokussierte Investitionen in Unternehmen erreicht, von denen sie überzeugt waren und die sie gründlich analysiert hatten, statt sich auf die traditionelle Diversifikationsstrategie zu verlassen. Diese wird oft von Anlegern bevorzugt, um Risiken zu minimieren.

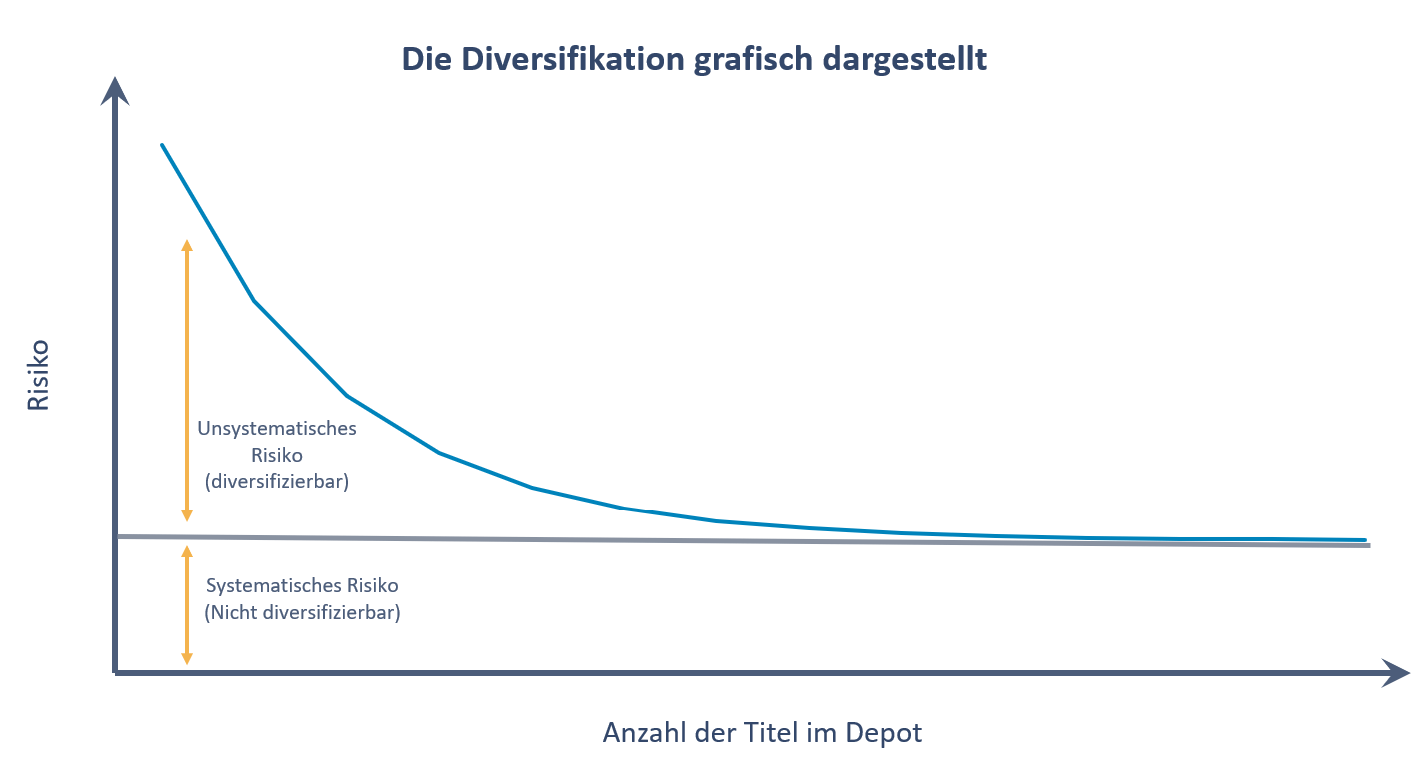

Vielleicht aber haben sie auch von den wissenschaftlichen Arbeiten zum Thema Grenznutzen der Diversifikation gelesen. Daher soll es in diesem Science Corner Artikel darum gehen, wie man sein Portfolio gestalten sollte, um das Risiko zu minimieren und gleichzeitig eine ansprechende Rendite zu erzielen. Hierbei spielen zwei Arten von Risiken eine entscheidende Rolle: das systematische und das unsystematische Risiko.

Systematisches vs. Unsystematisches Risiko

Systematisches Risiko, auch Marktrisiko genannt, bezieht sich auf die Unsicherheiten, die mit der gesamten Wirtschaft oder dem gesamten Markt verbunden sind. Beispielsweise Wirtschaftskrisen oder globale Pandemien, die wie unsichtbare Wellen das Boot aller Marktteilnehmer schaukeln. Ein Risiko auf das man sich vorbereiten kann, beispielsweise durch eine gewisse Cashquote. Aber man kann es nicht verhindern. Tritt das Risiko ein, so trifft es alle Unternehmen – manche mehr, manche weniger stark.

Das unsystematische Risiko hingegen ist wie die Wahl des Bootes, mit dem man in See sticht. Es ist spezifisch für ein Unternehmen oder eine Industrie. Skandale, Managementfehler oder neue Konkurrenz können das Boot eines Unternehmens zum Wanken bringen, während andere sicher weiter fahren. Bayer-Aktionäre können ein Lied davon singen.

Die Kunst der Diversifikation

Das Streben nach Diversifikation bedeutet allerdings nicht, einfach alle möglichen Automobilhersteller oder Halbleiterunternehmen ins Depot zu kaufen. Denn das Ziel ist, eine Flotte aus verschiedenen Schiffstypen, in der Hoffnung, dass nicht alle gleichzeitig sinken.

Das größte Risiko hat man, wenn man in einziges Unternehmen investiert (siehe Grafik unten: X-Achse ganz links; Y-Achse ganz oben).

Aber auch gar nicht zu investieren ist ein nicht unerhebliches Risiko. Der Kaufkraftverlust durch die Inflation, der am Vermögen nagt, ohne, dass Du es merkst. So verlieren 10.000 EUR heute bei einer Inflation von 2,5 % nach 25 Jahren fast 50 % an Kaufkraft. Unter dem Strich stehen noch 10.000 EUR auf dem Verrechnungskonto, aber die Kaufkraft entspricht aufgrund der Preissteigerungen nur noch 5.394 EUR.

Die Idee von Diversifikation ist einfach: Indem Du in eine Vielzahl von Aktien investierst, kannst Du das unsystematische Risiko, ergo das unternehmensspezifische Risiko, signifikant reduzieren. Doch wie viele Aktien sind genug?

Grenznutzen der Diversifikation

Mit jeder weiteren Aktie, die man seinem Portfolio hinzufügt, wird das Risiko geringer. Aber nur bis zu einem gewissen Punkt. Ab diesem Punkt bringt jede zusätzliche Aktie kaum noch Vorteile, um das unsystematische Risiko weiter zu reduzieren – dieses Phänomen bezeichnet man als den Grenznutzen der Diversifikation.

Die wissenschaftliche Forschung zeigt, dass die magische Zahl von Aktien, die notwendig ist, um das unsystematische Risiko effektiv zu minimieren, zwischen 20 und 30 liegt. Über diesen Bereich hinaus bleibt das systematische Risiko bestehen, welches durch Diversifikation innerhalb eines einzigen Marktes nicht reduziert werden kann.

Internationale Diversifikation kann hier einen weiteren Schritt zur Risikominimierung bieten, indem man das Portfolio über verschiedene geografische und wirtschaftliche Grenzen hinweg ausdehnt. Auch Kryptowährungen haben sich im Depotgesamtkontext ebenso als deutlich diversifikationsfördernd erwiesen.

Interessanterweise gibt es bereits aktuelle Forschung, die zeigt, dass die Effizienz der Portfolio-Diversifikation durch maschinelles Lernen und künstliche Intelligenz weiter verbessert werden kann, indem bessere Einblicke in die Risikoverteilung und Korrelation zwischen den verschiedenen Anlagen ermöglicht werden.

Fazit

Die wissenschaftliche Forschung zeigt, dass Diversifikation gut ist, aber der Grenznutzen jeder zusätzlichen Aktie stets bedacht werden sollte. Ebenso sollte man nicht nur die Anzahl, sondern auch Faktoren wie die Qualität und Vielfalt der Sektoren etc. im Hinterkopf haben.

Das gilt nicht nur beim Investieren, sondern auch im Trading von Einzelaktien. Wer in seinem Trading-Depot in einem Sektor überrepräsentiert ist, der fährt Gefahr, dass eine negative Meldung in der Peer-Group (das jeweilige Unternehmen muss man nicht einmal im Depot haben) das gesamte Depot übermäßig belastet. Daher achte auch ich im Trading immer auf die Depotzusammensetzung, werde nicht zu offensiv (Einzelaktien mit hohem Marktbeta) und füge stets defensivere Titel hinzu, die in Marktschwäche stabil bleiben oder sich teils gegenläufig entwickeln.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.