Wie gefährlich ist das Death Cross?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Das Death Cross ist einfach wie brillant. Von einem Death Cross wird gesprochen, wenn die kurzfristige Tageslinie (im Normalfall 50-Tageslinie) die langfristige (200-Tageslinie) von oben nach unten durchschneidet (Im GodmodeTrader.de Wissensbereich erhalten weitere Informationen zur Berechnung und Aussagekraft gleitender Durchschnitte). Diese Woche war es soweit und Analysten sind in heller Aufruhe. Selten gehen so viele ähnliche Einschätzungen durch die Medien. Es besteht große Einigkeit darüber, dass das Death Cross seinem Namen gerecht wird.

Den Namen trägt das Death Cross wirklich nicht umsonst. Kommt das Signal zustande, dann kann man sich auf Kursverluste einstellen - so die Theorie zumindest. Diese Theorie wird kaum angezweifelt. Mir persönlich ist das suspekt, denn häufig führen Standardsignale, die jedem bekannt sind, nicht unbedingt zu guten Ergebnissen. So werden z.B. nach jedem Hindenburg Omen zahllose Warnungen ausgesprochen. Dem Hindenburg Omen wird nachgesagt fallende Kurse vorherzusagen. Tatsächlich fällt der Markt nur in einem Viertel der Fälle nach dem Omen.

Als unumstößlich geltende Weisheiten sollte man als Anleger regelmäßig hinterfragen. Oftmals gibt es in der Historie eines Indikators oder Signals wenige Präzedenzfälle, bei denen sie gut funktioniert haben. Diese Fälle machen Signale berühmt und jeder erkennt sie als gültig an. Die statistische Signifikanz ist dabei vollkommen nebensächlich.

Death Cross und Golden Cross

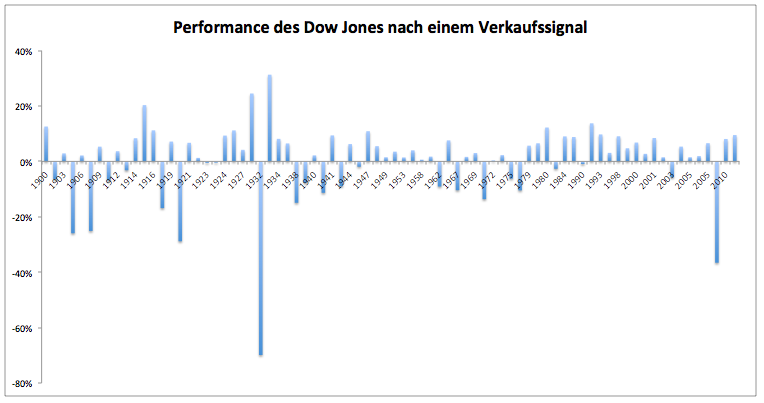

Um Eines gleich vorweg zu nehmen: das Death Cross ist ein Signal dem eine gewisse Signifikanz zugesprochen werden kann. Während das Hindenburg Omen nur jedes vierte Mal funktioniert, ist das Death Cross deutlich zuverlässiger. In zwei Drittel der Fälle liefert es ein gutes Signal. Unter einem guten Signal verstehe ich einen Rückgang der Kurse um mehr als 5% nachdem das Signal aufgetreten ist. Wer beim Death Cross Signal verkauft, der hat rein statistisch gesehen eine ganz gute Chance die richtige Entscheidung zu treffen. Die Chance, die richtige Entscheidung zu treffen, wenn man das Signal befolgt, liegt bei zwei Drittel.

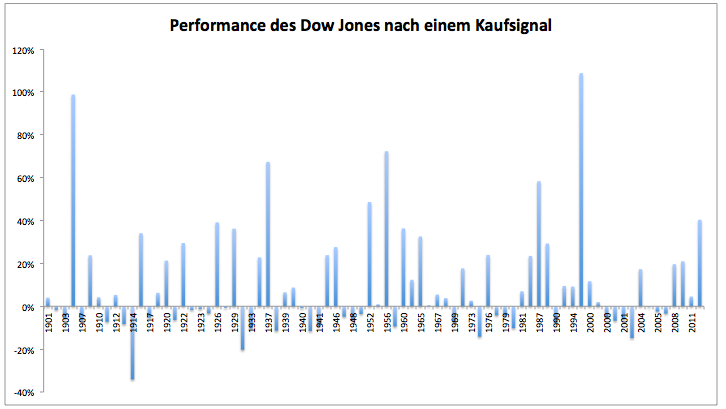

Das Verkaufssignal ist nur eine Seite der Medaille. Es ist ja schön und gut, wenn man als Anleger weiß, wann man verkaufen soll, aber ebenso wichtig ist es zu wissen, wann man wieder kaufen darf. Dafür gibt es das Golden Cross. Hier durchschneidet die 50-Tageslinie die 200-Tageslinie von unten nach oben. Damit haben Anleger eine klare Empfehlung, wann sie verkaufen und kaufen können.

In beiden Grafiken ist zu sehen, dass der Dow Jones oftmals eine positive Performance vom Verkaufs- bis hin zum nächsten Kaufsignal generiert. In 70% der Fälle steigt der Index zwischen dem Verkaufs- und dem nächsten Kaufsignal. Verkauft man also beim Death Cross Signal und kauft erst wieder beim nächsten Golden Cross, dann kauft man in 70% der Fälle zu einem höheren Kurs.

Im umgekehrten Fall - also nach einem Kaufsignal - steigen die Kurse bis zum nächsten Verkaufssignal immerhin in 56% der Fälle. Das ist eine höhere Treffsicherheit, aber nicht wesentlich besser als ein Münzwurf.

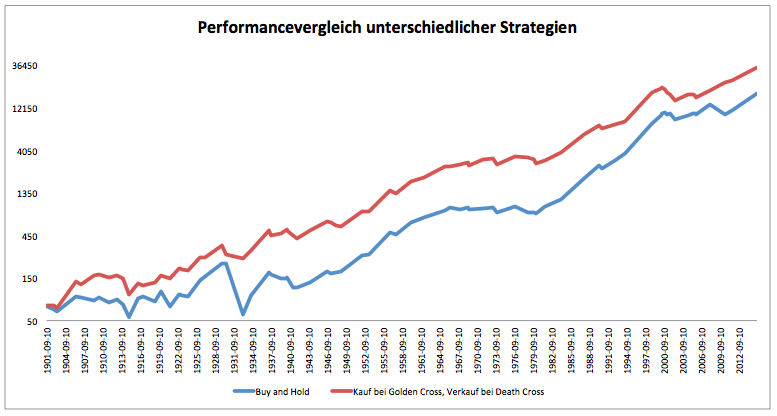

Die zuletzt genannten Wahrscheinlichkeiten sind nicht wirklich berauschend. Ganz intuitiv kommt einem der Gedanke, dass die Strategie (Verkauf bei Death Cross und Wiedereinstieg beim Golden Cross) den Praxistest vielleicht nicht übersteht. Ganz so schlimm ist es nicht. Das zeigt Grafik 3. Hier ist der Dow Jones seit 1900 dargestellt. Kauft man einfach den Index und lässt ihn im Depot, dann ist das letztlich eine Buy and Hold Strategie. Wendet man die aktive Strategie an, dann ist die Performance langfristig besser. Die Performance dieser Strategie ist seit 1900 um insgesamt 94% besser als die der Buy and Hold Strategie. Fast 100% mehr, das ist schon etwas!

Die Sache hat allerdings einen großen Haken. Die Outperformance der aktiven Strategie lässt sich auf zwei Bärenmärkte zurückführen. Ganz besonders positiv wirkte sich der Crash von 1929 aus. Hier wurden Anleger bei Befolgen des Verkaufssignal vor dem Crash bewahrt. Die aktive Strategie führte daher bis zum Jahr 1933 zu einer Outperformance von 315%. Diese Outperformance baute sich bis in die 60er Jahre auf 180% ab. Mit mehreren Bärenmarkten in den 70er Jahren stieg die Outperformance wieder auf 310% und fällt seit dem tendenziell zurück. Heute sind aus 310% Outperformance nur noch 94% übrig. Mit anderen Worten: seit Ende der 70er Jahre führt die Strategie zu einer Underperformance. Daran hat auch der Crash zur Jahrtausendwende und 2007 nichts geändert.

Wer das Death Cross als Ausstiegssignal verwendet, der muss sich sehr viele und gute Gedanken über den Wiedereinstieg machen.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Interessanter Artikel. Leider ist zu befüchten, dass solche Analysen künftig einen sehr eingeschränkten Nutzen haben werden. Wir haben mittlerweile einen Faktor in den Märkten, der alles vollkommen verzerrt und die Erfahrungen von Jahrzehnten auf den Kopf stellt:

Die Manipulationen und Markteingriffe der Notenbanken rund um den Erdball sorgen dafür, dass die Zuverlässigkeit charttechnischer Signale immer weiter sinkt.

Ich befürchte, die zahlreichen Trendfolger werden das als Erste zu spüren bekommen. Nach dem X-ten Fehlsignal ist dann eben mal Ende mit dem verfügbaren Kapital...

"Eigen-Zitat" (am So. schon bei R.G. geschrieben):

"Death Cross" im DowJones (man liest es wieder vermehrt) - NA UND ?!

Hier wird mal wieder Ursache und Wirkung verwechselt.

Logischerweise (mathematisch) tritt nach Wechsel Bull-Markt zu

Bear-Markt zwangsweise irgendwann ein DC auf.

Das Auftreten eines DC zieht aber keineswegs den Wechsel Bull-

zu Bear-Markt nach sich (siehe 2011: +50% oder 2010: +25% nach DC)

Wissen sie etwas, was wir nicht wissen? Wenn das Death cross keine Bedeutung hat, was dann an Signalen überhaupt? Welchen Sinn haben noch KGV, MACD? Denen fliesst doch zu viel Bedeutung zu, nicht wahr?

@Clemens: spannender Artikel. Danke. Habe diese gleich genutzt, um die Taktik auch einmal auf den DAX Index anzuwenden. Nachzulesen auf meinem Guidants Desktop:

Hier geht´s zum Desktop