Wie agiere ich als Anleger, wenn die Blase platzt?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Nasdaq-100Kursstand: 16.380,98 Pkt (Nasdaq) - Zum Zeitpunkt der Veröffentlichung

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 4.682,94 Pkt (S&P)

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 16.380,98 Pkt (Nasdaq)

- Dow Jones - WKN: 969420 - ISIN: US2605661048 - Kurs: 35.619,25 $ (NYSE)

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 15.914,04 Pkt (XETRA)

Vergangene Woche schrieb ich darüber, wie sich gerade eine Blase am Aktienmarkt aufbaut und weshalb auch diese wie jede andere zuvor platzen wird. Wann es soweit sein wird, weiß niemand. Der Aktienmarkt kann auch noch fünf Jahre weiterhin stark steigen und erst dann zusammenbrechen.

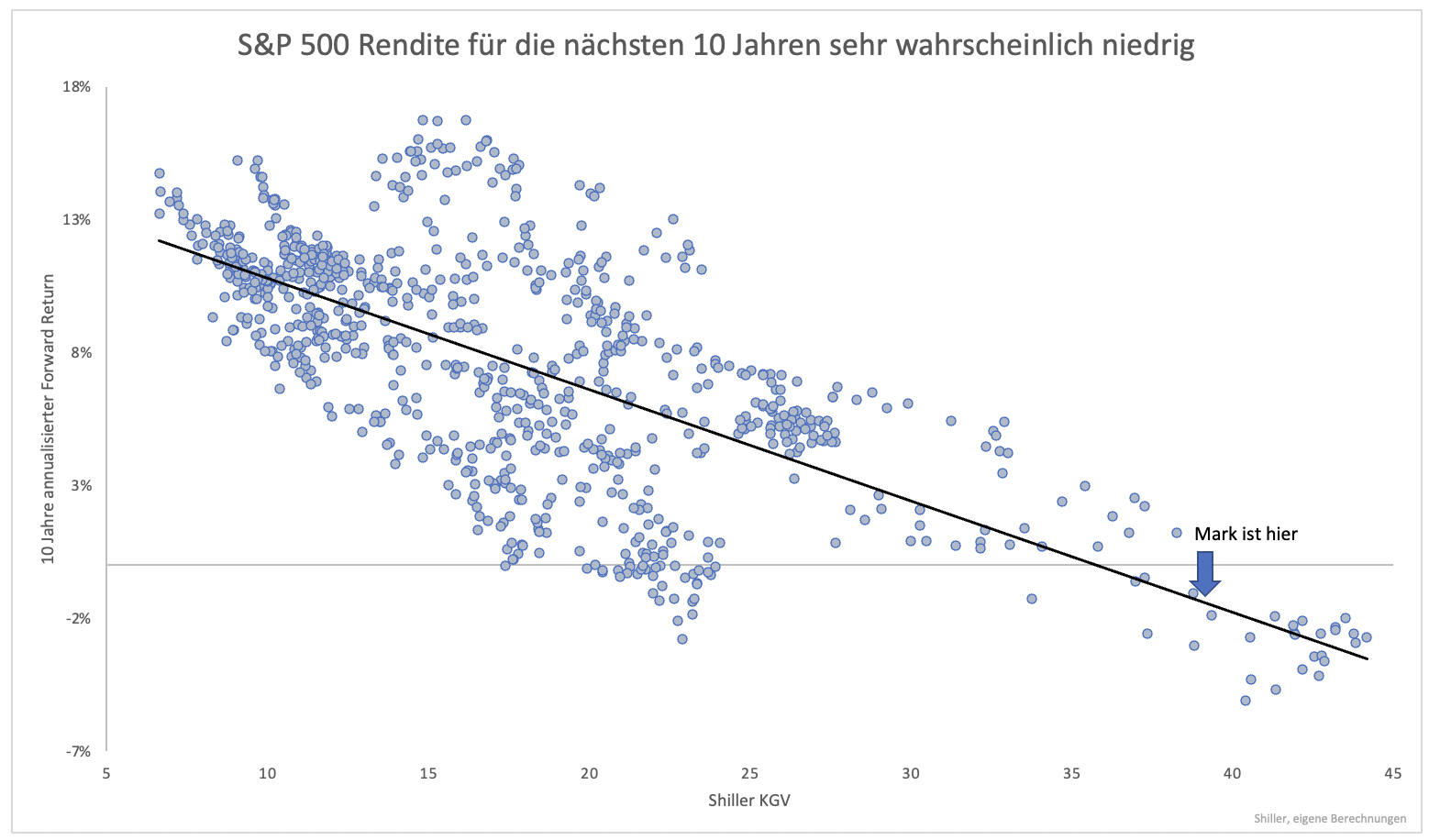

Der Zusammenbruch wird dann umso schmerzhafter. Die Bewertung ist aktuell so hoch, dass man auf Sicht von 10 Jahren keine positive Rendite mehr erwarten kann (Grafik 1). Die Korrelation aus Bewertung und zukünftiger Performance lässt sich nicht von der Hand weisen.

Aktuell liegt die zu erwartende Rendite leicht im negativen Bereich. Inklusive Dividenden ist liegt sie bei 0 %. Im Jahr 2031 muss man befürchten, dass der S&P 500 wie jetzt unter 5.000 Punkte steht. Auf dem Weg dorthin könnte der Index z.B. bis 2025 auf 10.000 Punkte steigen und dann um 50 % fallen. Das erfüllt die Erwartung ebenso wie ein Kursniveau, das vom jetzigen für die nächsten 10 Jahre nicht abweicht.

Viele halten den Markt für fair bewertet und glauben an eine neue Zeitrechnung. Das ist bereits ein Hinweis auf eine Übertreibung. Hauptargument für die neue Zeitrechnung sind niedrige Zinsen. Diese mögen niedrig sein, aber sie sind aus einem Grund niedrig. Im Gegensatz zu den 60er oder 90er Jahren wächst die Wirtschaft heute auch sehr viel langsamer.

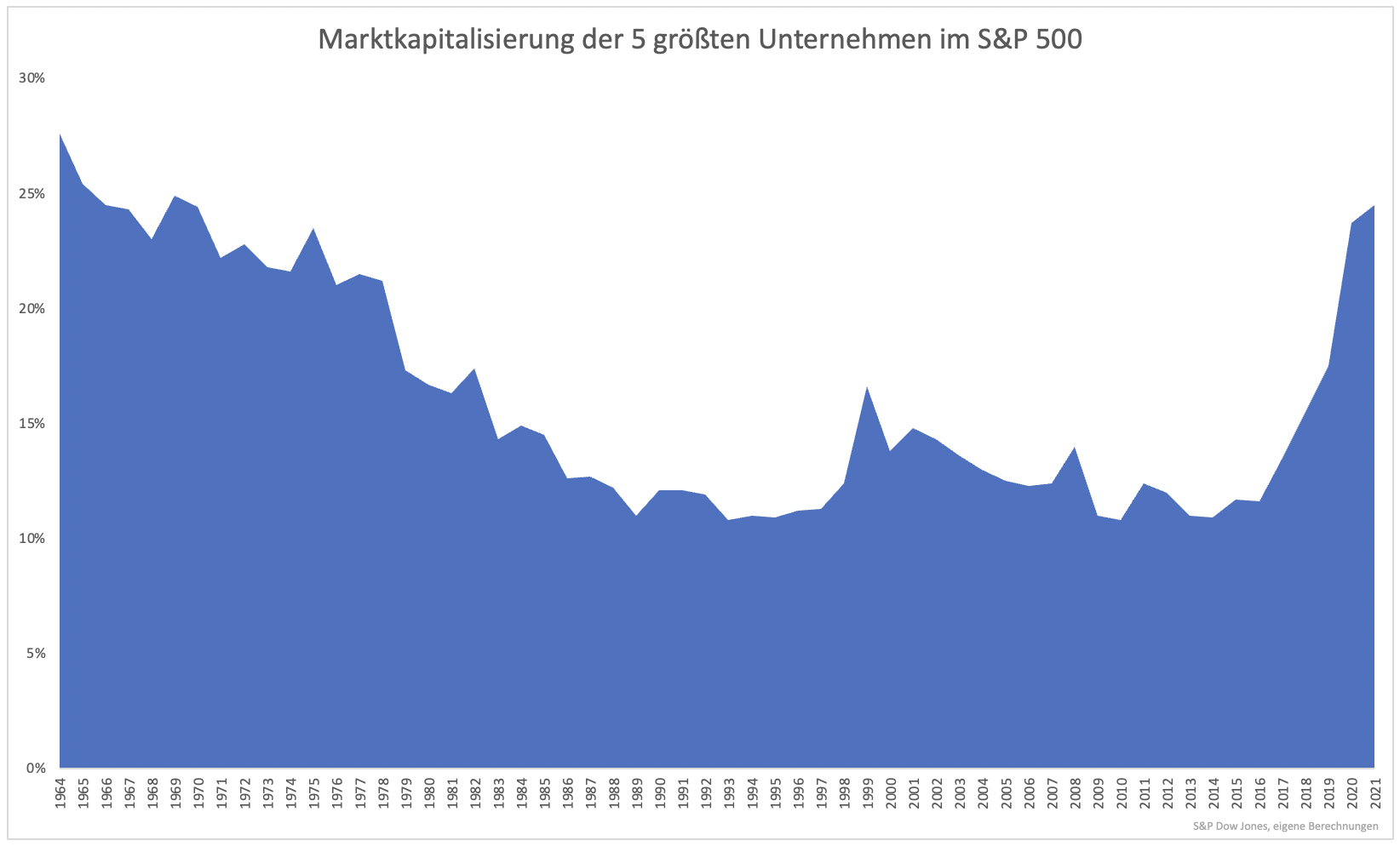

Die schlechte Nachricht ist, dass der Markt in einer Blase steckt. Die gute Nachricht ist, dass nicht jede Aktie davon betroffen ist. Tatsächlich ist die Überbewertung auf eine Handvoll Unternehmen zurückzuführen. Die größten fünf Unternehmen im S&P 500 haben heute einen Anteil am Index, der im Bereich von 25 % liegt. Zuletzt war die Konzentration in den 60er Jahren so hoch.

Das war die Zeit der Nifty Fifty, Blue Chip Unternehmen, denen man ewig hohes Wachstum zutraute. KGVs dieser Megacaps um 50 waren keine Seltenheit. Auch heute ist Anlegern bei so manchem Unternehmen kein KGV hoch genug, obwohl es sich bereits um Billionenunternehmen handelt.

Genau dort besteht der Korrekturbedarf. Der Gesamtmarkt ist weniger stark überbewertet. Die Bewertung ist leicht überdurchschnittlich, aber nicht bedrohlich. Small Caps und Value Aktien sind im Vergleich sogar relativ günstig zu haben und im Verhältnis zu ihrer eignen Historie der letzten 20 Jahre nicht teuer.

Wer beim Platzen der Blase nicht dabei sein will, muss eigentlich nur Megacaps vermeiden. Das kann man nicht, indem man ETFs auf den S&P 500 hält. Anleger können Indizes, die die größten Unternehmen beinhalten, umgehen, indem sei auf Midcap oder Small Cap Aktien setzen.

Die Blase betrifft einen kleinen Teil des Marktes. Wenn man diesen Teil vermeidet, ist viel gewonnen.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Nach diesem Artikel kann man als Anleger wie ich, der Megacaps meidet und breit diversifiziert auf Value Aktien setzt, fast beruhigt sein.