Aktienmarkt: Warum die nächsten Jahre für Anleger hart werden

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Dow Jones - WKN: 969420 - ISIN: US2605661048 - Kurs: 28.164,00 $ (NYSE)

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 3.153,63 Pkt (CME)

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 13.247,97 Pkt (XETRA)

Man kann es nur immer wieder sagen: genießen, solange es anhält. Seit der Finanzkrise haben Anleger richtig viel verdient. Das lag nicht nur daran, dass Unternehmen mehr Gewinn erwirtschafteten, sondern auch daran, dass Unternehmen höher bewertet werden.

Wenn es an der Börse ein Gesetz gibt, dann sicherlich das, dass alles irgendwann zum Mittel zurückkehrt. Die besonders hohen Renditen der letzten Jahre sind ebenso wie die Bewertungen zwei Faktoren, die eine Korrektur zum Mittelwert brauchen. Eigentlich ist diese Korrektur schon längst überfällig.

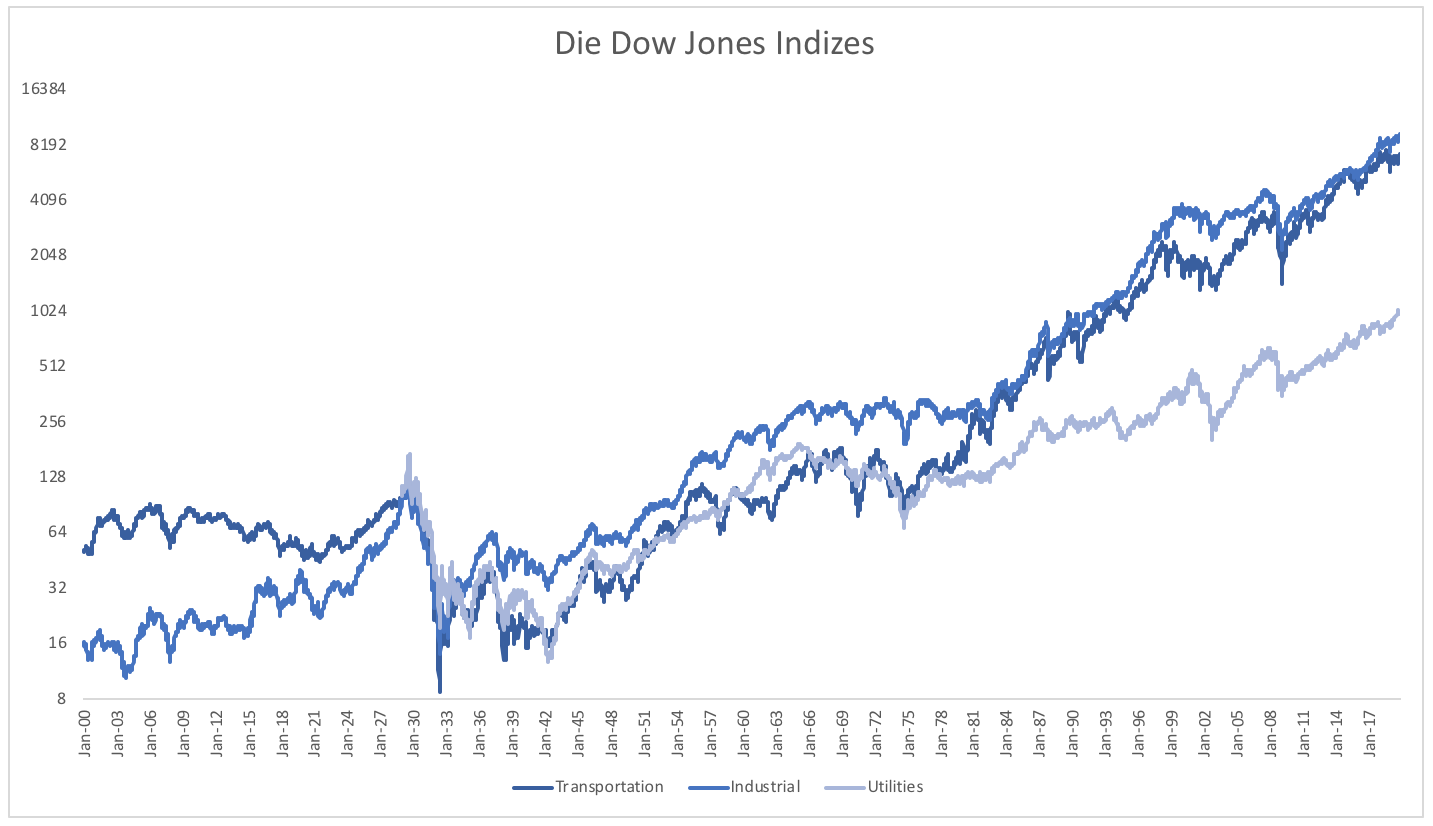

In der mehr als hundertjährigen Geschichte der US-Indizes gab es nur selten so lange Aufwärtsbewegungen wie jetzt (Grafik 1). Eine davon fand in den 10 Jahren vor dem Crash 1929 statt. Eine andere begann Ende des Zweiten Weltkrieges und dauerte etwas über 10 Jahre an. Der erste historische Bullenmarkt wurde von einer Depression gefolgt, der zweite von hoher Inflation in den 70ern und einem verlorenen Jahrzehnt für Aktien.

Der dritte historische Bullenmarkt begann in der ersten Hälfte der 80er Jahre und dauerte 15 Jahre lang. Gefolgt wurde der bisher längste Bullenmarkt von über 10 Jahren Stagnation. Es gibt langfristig gesehen, also über viele Jahrzehnte, durchaus eine Systematik. Dabei kommt es immer wieder zu langanhaltenden Aufwärtsbewegungen.

Das ist die gute Nachricht. Die schlechte gibt es auch. Jedes Mal wurde der Bullenmarkt, der den Markt immer weiter vom Mittel entfernte, durch eine lange Anpassung abgelöst, die den Markt wieder zum Mittel führte. Wieso es diesmal anders sein sollte, erschließt sich nicht. Es gibt kein stichhaltiges Argument.

Traden wie ein PROfi mit Guidants PROmax. Drei Musterdepots für kurz, mittel-und langfristig orientierte Anleger. 12 Experten mit verschiedenen Schwerpunkten. Inclusive Aktien-Screener und Godmode PRO. Jetzt 14 Tage kostenlos testen!

Auch Zinsen sind kein Argument. In den 50er und frühen 60er Jahren hatten wir schon einmal das, was wir gerade wieder erleben. Auch damals wuchsen die Bäume nicht ewig in den Himmel. Die Frage ist also nicht, ob der Markt zum Mittel korrigiert, sondern wann.

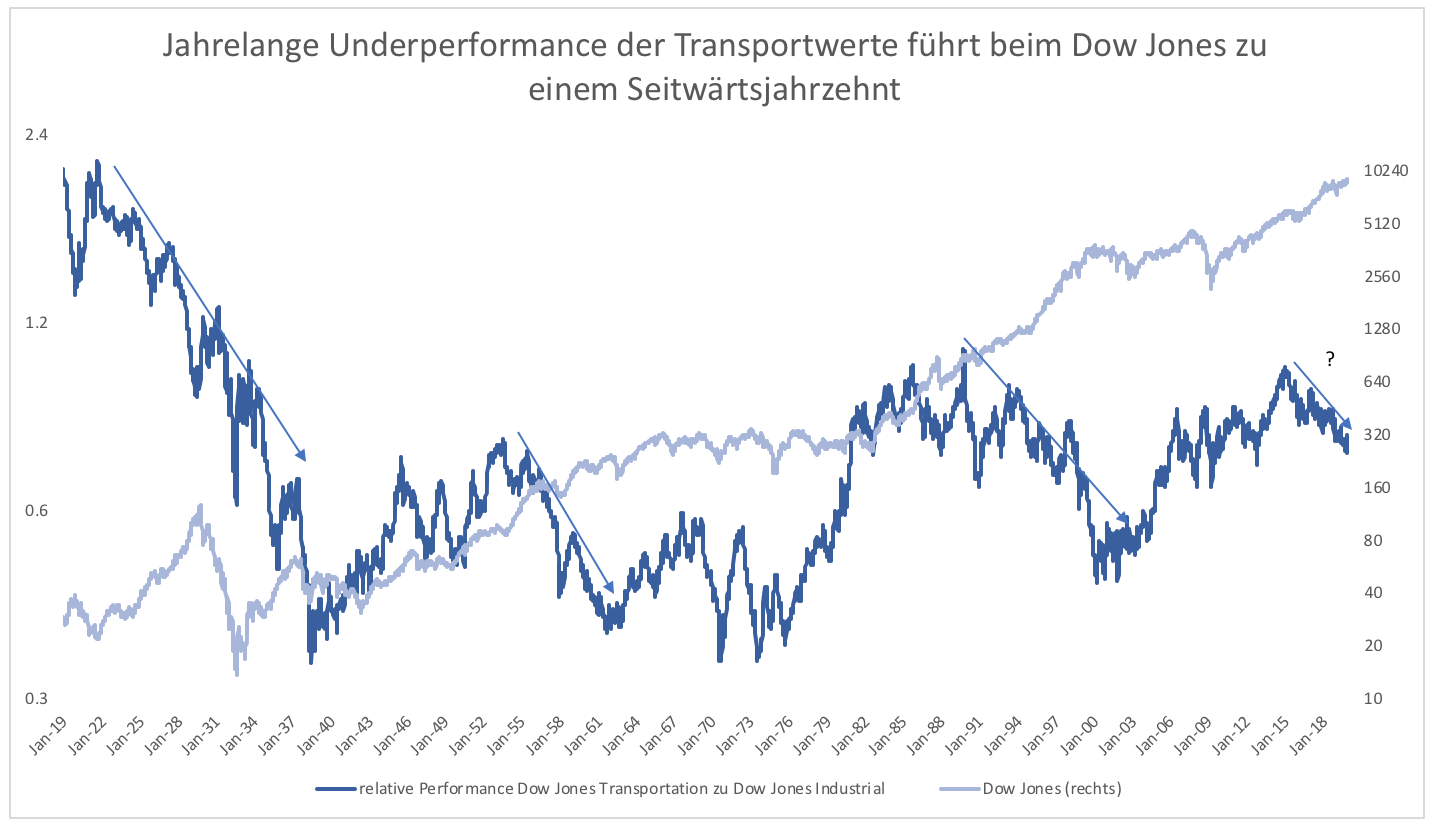

Die Korrekturen zum Mittel haben vor allem eines gemeinsam: Der Transportsektor zeigt Jahre vor Beginn eine systematische Underperformance. In den letzten Monaten war besonders auffällig, dass der Dow Jones neue Hochs erreichen konnte, der Transportindex jedoch nicht. Der Trend der Underperformance hält allerdings schon sehr viel länger an, seit 2014 (Grafik 2).

Underperformance kommt immer wieder vor. Entlang des vergleichsweise kurzen Konjunkturzyklus wechseln sich der Dow Jones Industrial und Transportation immer wieder ab. Diese Zyklen sind allerdings relativ kurzlebig, also nur wenige Jahre. Aktuell sehen wir schon 5 Jahre Underperformance.

Gleichzeitig sind Aktien historisch hoch bewertet, also weit weg vom Mittel. Das ist Irrational, wird aber von vielen abgestritten und als neue Normalität betrachtet. Beides sind Hinweise, dass die Korrektur bald beginnen kann. Bald ist dabei relativ zu sehen. Im besten Fall geht die Irrationalität der Anleger noch zwei Jahre weiter. Danach wird es mager.

Tägliche Tradinganregungen, Austausch mit unseren Börsen-Experten, Aktien-Screener und GodmodePRO inclusive: Jetzt das neue PROmax 14 Tage kostenlos testen!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Aktuell schaut es so aus, dass wir während dem regulären Handel nicht über die 13300 kommen. Ich gehe stark davon aus, dass wir das per Aufwärtslücke überwinden. Vieleicht morgen oder nach dem Wochenende am Montag.

Wieso es diesmal anders sein sollte, erschließt sich mir schon. Noch nie wurde soviel Geld in das System gepumpt. Das wirkt Systemstabilisierend. Darum wurde dies auch gemacht. Das zweite Argument der schwächelnde Transportsektor zählt auch nicht für eine nachlassende Dynamik. Die industrielle Wirtschaft hat sich längt in eine Digitale gewandelt. Da spielt die Transportwirtschaft eine eher untergeordnete Rolle. Vor allem könnte der Klimawandel der nächste Boost für die Wirtschaft sein. Es müssen neue Technologien her, um den Klimawandel zu stoppen. Das wird die Wirtschaft pushen. Deshalb sehe ich nicht, warum die nächsten Jahre für die Anleger hart werden sollten.

Das sind nur feuchte Bärenträume.

Es wird sehr viel Umdenken und Änderungen im Verhalten geben müssen und da sind die Märkte nur ein kleiner Aspekt. Der Klimawandel wird uns schneller als gedacht Handlungsweisen aufzwingen, alte Denkmuster komplett revidieren. Guter Artikel, vielen Dank. Merci

Schöner Bericht.

Der Markt kann nur steigen !

Man darf einfach die Augen vor der Realität nicht verschließen. Der Aktienmarkt KANN nur steigen, aus dem einfachen Grund, weil die Zentralbanken, nachdem sie den Anleihemarkt mit frisch gedrucktem Geld leer gekauft haben, nun dazu übergehen selbiges am Aktienmarkt zu tun.

Wirtschaftliche Rahmenbedingungen, Gewinne und Aussichten spielen, wie am Anleihemarkt, nur noch eine Nebenrolle. (oder warum sonst haussieren Griechische und Italienische Staatsanleihen).

Der Japanischen Zentralbank gehören über ETFs mittlerweile rund 15% des japanischen Marktes.

Die Schweizer SNB hält für fast 175 Mrd. $ Aktien.

Auch in Deutschland wird ja schön über einen Staatsfond diskutiert.

Die Suche nach den Gegenargumenten haben Sie aber geschickt ausgelassen :-) Und doch: Die niedrigen Zinsen sind ein Argument, wenn nicht sogar das Hauptargument. Solange der Anleihen- und Immobilienmarkt keine Optionen sind, hortet man das Geld wo?