Dieser Indikator warnt trotz neuer Allzeithochs an den US-Börsen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Nasdaq-100Kursstand: 15.598,39 Pkt (Nasdaq) - Zum Zeitpunkt der Veröffentlichung

- Dow Jones - WKN: 969420 - ISIN: US2605661048 - Kurs: 35.490,69 $ (NYSE)

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 15.598,39 Pkt (Nasdaq)

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 4.551,68 Pkt (S&P)

Kurzfristig hat sich die Lage am Aktienmarkt aufgehellt. Zusätzlich gibt die Saisonalität einen gewissen Rückenwind. Ist eine Korrektur im Oktober erst ausgestanden, stehen die Chancen auf Kursgewinne bis Jahresende nicht schlecht. Die Trefferquote liegt bei ca. 80 %. Damit ist sie aber nicht 100 % und eine Herausforderung bleibt für den Markt.

Die Herausforderung ist keine kleine. Die Geschäftserwartungen trüben sich ein. Das gilt in Europa mehr als in den USA, doch auch dort gehen immer mehr Anleger, Haushalte und Fondsmanager von einer Eintrübung aus. Einer Umfrage der Bank of America zufolge gehen Fondsmanager nun mehrheitlich von einer Verschlechterung der Lage aus. Noch vor einem Monat sah die Mehrheit eine Verbesserung.

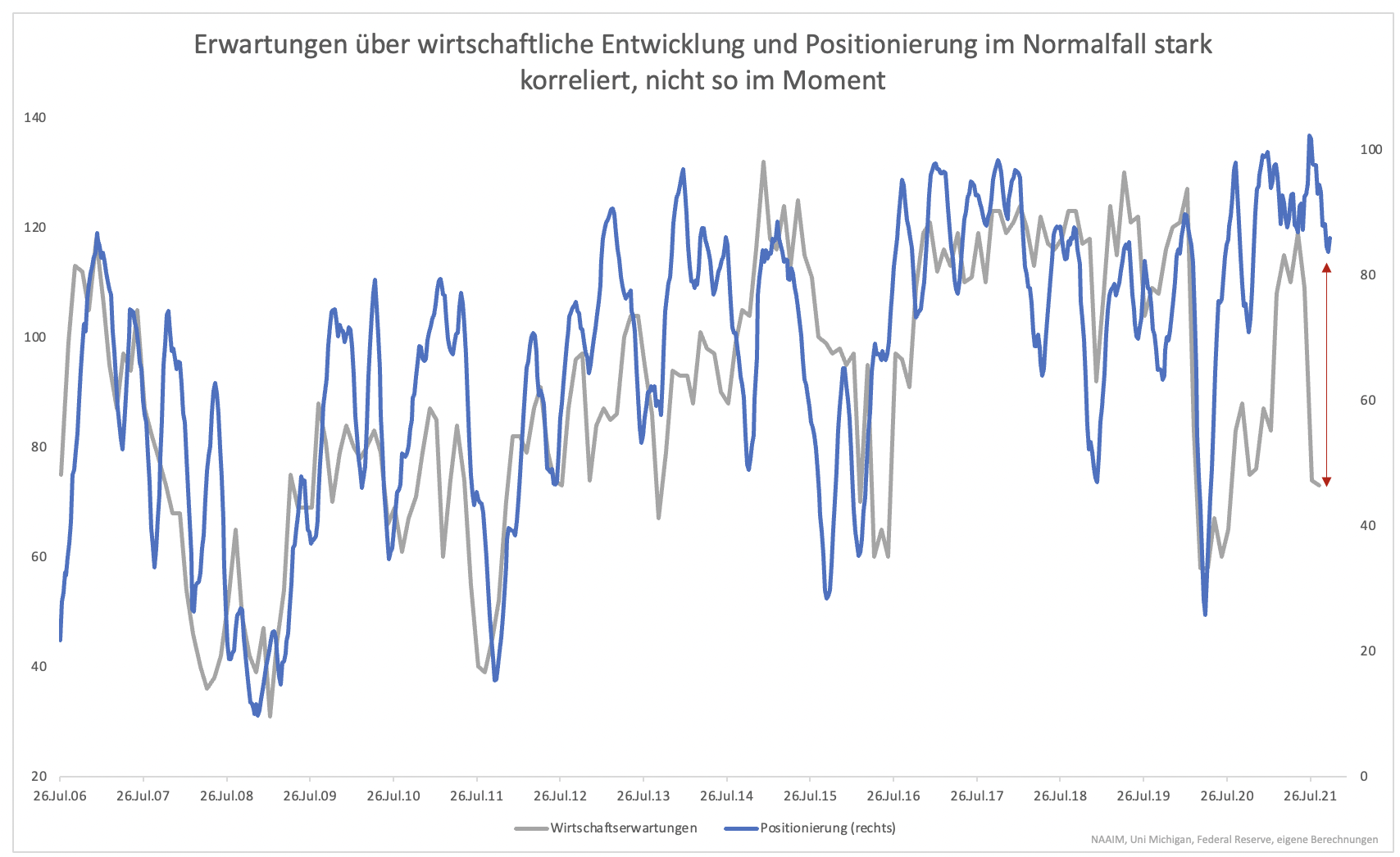

Wie relevant die Erwartungen zur wirtschaftlichen Entwicklung sind, zeigt Grafik 1. Steigen die Erwartungen, steigt auch die Positionierung und umgekehrt. Die beiden Zeitreihen sind sehr stark korreliert, was auch Sinn macht. Wer eine Verbesserung erwartet, ist investiert oder kauft.

Zuletzt fiel die Positionierung leicht. Die Erwartungen hingegen sind regelrecht eingebrochen. Es kommt aktuell zu einer großen Divergenz zwischen der Positionierung und den Erwartungen. Theoretisch müsste die Positionierung eine ganz andere sein. Sie müsste viel tiefer stehen.

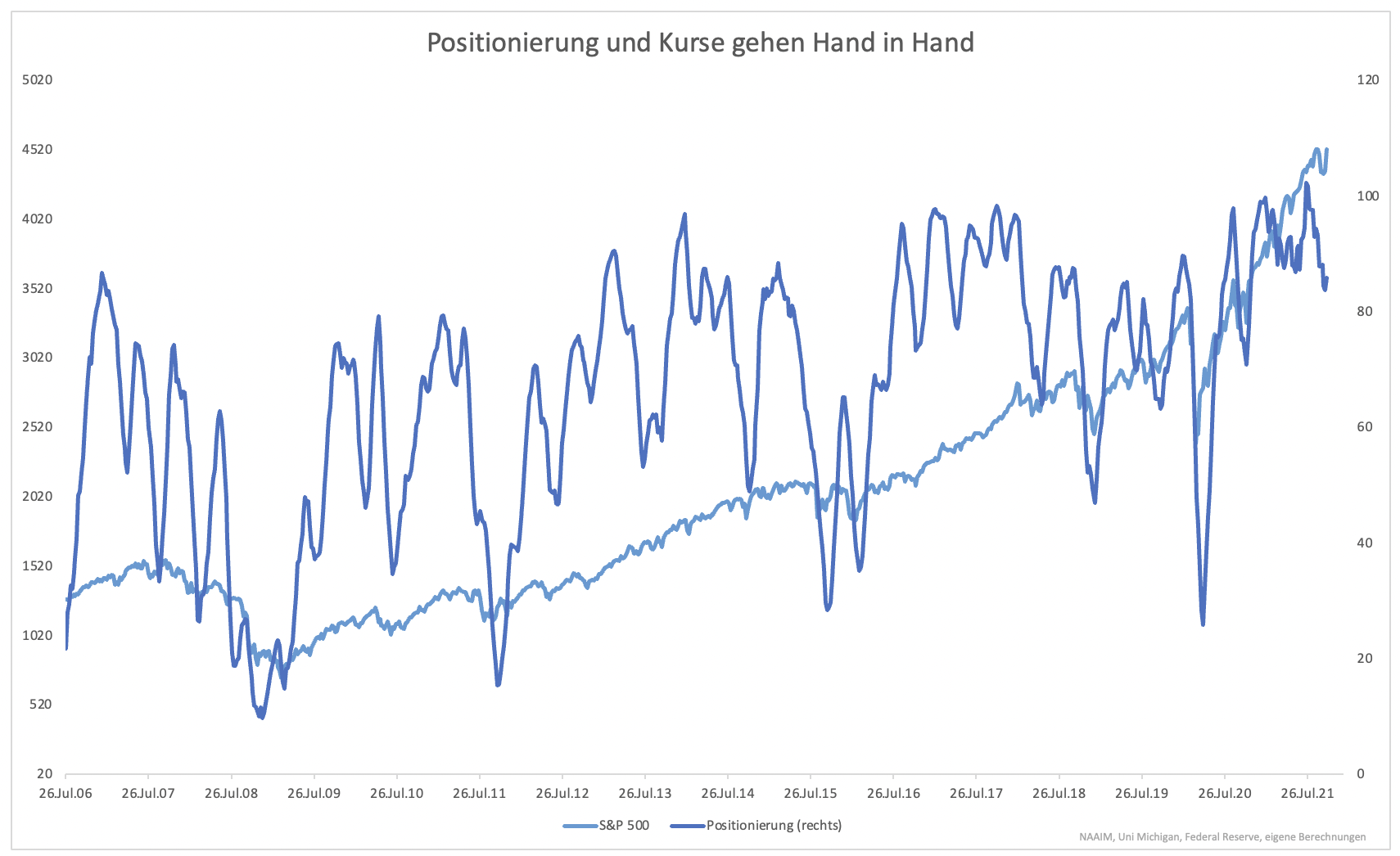

Für den Aktienmarkt wäre das schlecht. Positionierung und Kurse gehen klarerweise Hand in Hand (Grafik 2). Bleiben die Erwartungen, wo sie sind, und fällt die Longpositionierung entsprechend, gäbe es die größte Korrektur seit September 2020.

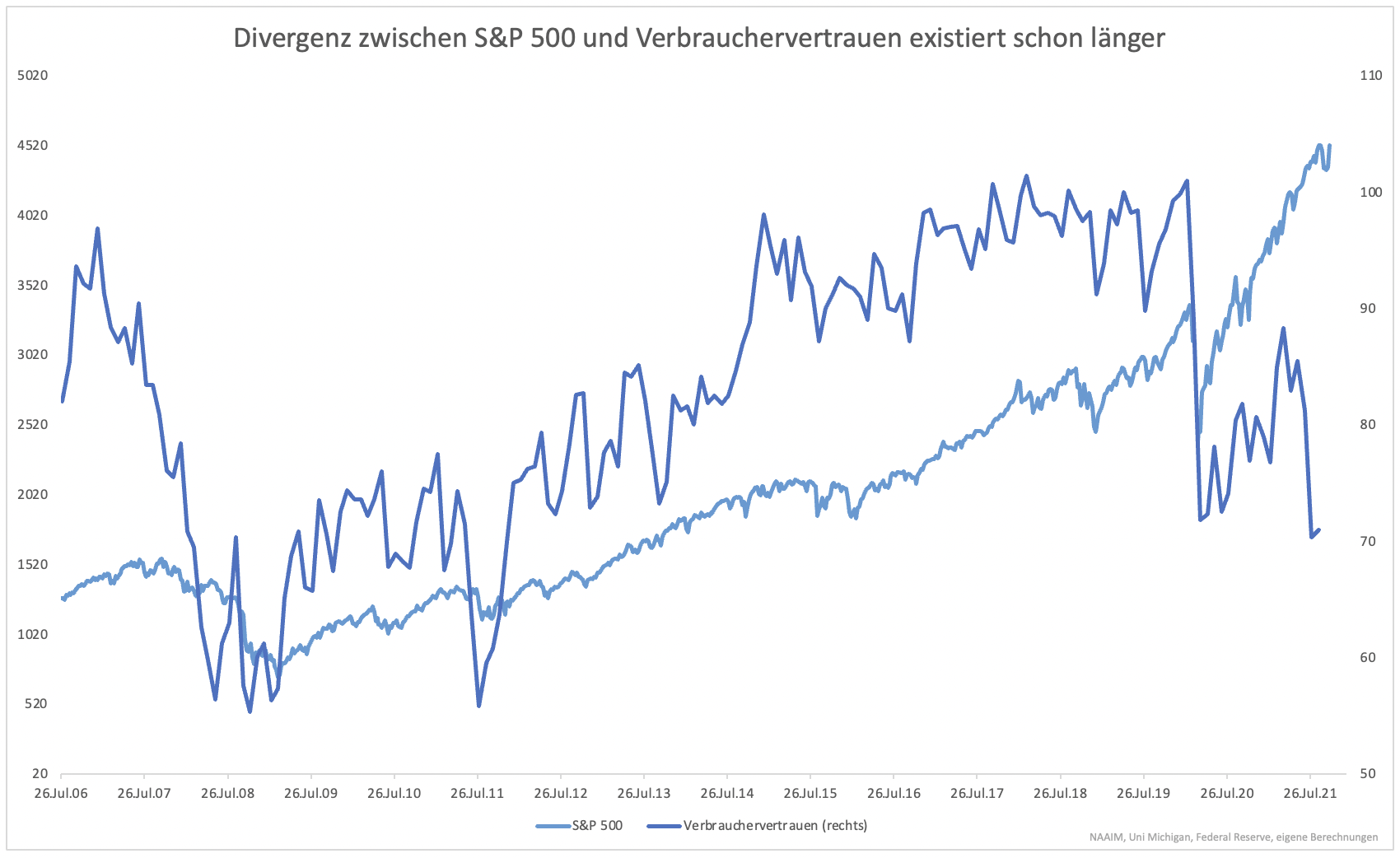

Ob es soweit kommt, bleibt abzuwarten. An anderer Stelle gibt es bereits seit längerem eine große Divergenz. Nicht nur die Geschäftserwartungen sind mit dem Aktienmarkt korreliert, sondern auch das Verbrauchervertrauen. Hier zeigt sich seit Monaten eine Divergenz (Grafik 3), die sich beharrlich einer Auflösung widersetzt.

Das Verbrauchervertrauen ist weniger zuverlässig als die Geschäftserwartung. Einerseits sind die befragten Personen andere (Privathaushalte vs professionelle Anleger und Unternehmen). Andererseits kann die Lage der Privathaushalte gut sein und sich bessern, während die Stimmung schlecht ist. Aktuell drückt die hohe Inflationsrate auf die Stimmung, obwohl sich die Lage weiterhin verbessert.

Nach der Divergenz zum Verbrauchervertrauen kommt es nun zu einer Divergenz zu den Geschäftserwartungen. Das ist ernster zu nehmen als die Divergenz zur Konsumentenstimmung. Dass sich Divergenzen jedoch nicht zwangsweise auflösen müssen, zeigt die Zeitreihe aber auch.

Unterm Strich verschlechtert sich der Ausblick für den Aktienmarkt. Kurzfristig kann es mit saisonalem Rückenwind weiter nach oben gehen. In dieser Zeit vergrößert sich die Divergenz zur Realwirtschaft immer weiter. Irgendwann muss das korrigiert werden.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.