Was treibt die Aktienmärkte an?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

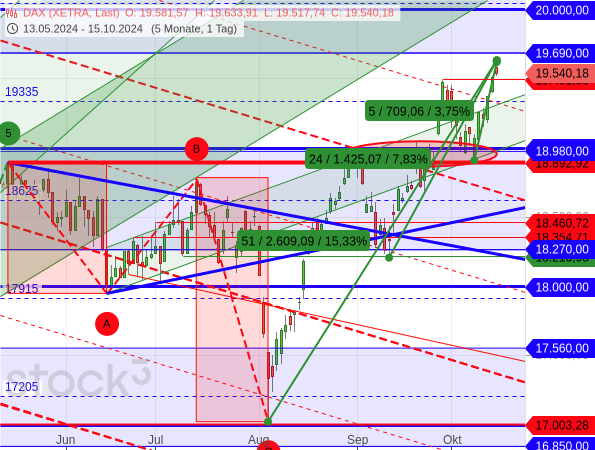

Seit einem Zwischentief vom 11. September sind es fast 8 %. Und seit dem Korrekturtief vom 5. August können sich die Bullen sogar über ein Plus von mehr als 15 % (!) freuen.

Woher kommt diese Rally? Die Daten für die deutsche Wirtschaft sind jedenfalls zumeist katastrophal. Es gibt nur wenige Lichtblicke. Aktuell wird von einer leichten Rezession im laufenden Jahr ausgegangen. Selbst die Bundesregierung, die schon von Berufs wegen Optimismus verbreiten muss, rechnet in diesem Jahr inzwischen mit einem Rückgang der Wirtschaftsleistung (BIP) um -0,4 %. Und der längst erwartete Aufschwung der Konjunktur verschiebt sich immer weiter in die Zukunft. Zu sehen ist davon derzeit nichts.

China: Enttäuschung über fehlende Konkretisierung

Derweil wartet man nach den großspurigen, aber vagen Ankündigungen von massiven Konjunkturhilfen aus China vergeblich auf Konkretisierungen. Am Samstag erklärte Finanzminister Lan Foan auf einer Pressekonferenz, dass China in diesem Jahr weitere "antizyklische Maßnahmen" ergreifen werde, um die nachlassende Nachfrage und die wackelige Wirtschaftsaktivität wiederzubeleben. Unter anderem wolle die Volksrepublik die Ausgabe von Staatsanleihen zur Stützung der Konjunktur "erheblich" erhöhen. Mit den Mitteln sollen Menschen mit geringem Einkommen unterstützt, der kriselnde Immobilienmarkt wieder in Schwung gebracht und das Kapital der staatlichen Banken wieder aufgestockt werden. Doch auch in diesem Fall blieben Details zu den geplanten Maßnahmen aus.

Hinweis: Dieser Beitrag ist erstmals am 15.10. im Newsletter "Börse Intern" von Stockstreet erschienen. Möchtest auch Du diese Infos bereits am Vorabend, direkt nach Börsenschluss und bequem in Dein Postfach? Dann geht es hier zur Anmeldung.

Die Anleger werden daher ungeduldig, weil zunehmend Zweifel an der zügigen Realisierung der Konjunkturhilfen aufkommen. Die Kurse am Aktienmarkt, die zwischenzeitlich regelrecht explodierten, sind dadurch inzwischen implodiert. Auf einen Kurssprung des Hang Seng um mehr als 28 % seit dem 23. September folgte ein Kurseinbruch um mehr als 14 %.

In absoluten Zahlen: Zuerst ging es in zehn Handelstagen 5.174 Punkte nach oben, dann in sechs um 3.400 nach unten. Somit wurde schon mehr als 61,80 % des Kursanstiegs wieder verkauft. Und theoretisch sind noch vier Handelstage übrig, um im selben Tempo die Kursgewinne vollständig abzugeben, die zuvor erzielt worden waren.

Die Übertreibung in den USA setzt sich fort

Der Hauptgrund, warum der DAX in einem solchen Umfeld derart stark zulegen kann, ist wohl in den USA zu finden. Denn auch dort konnten die Aktienmärkte jüngst wieder starke Kursgewinne erzielen. Das allerdings in einem Umfeld, in dem die meisten Marktteilnehmer mit einer Abschwächung des Wirtschaftswachstums rechnen. Diese scheint aber ebenso wenig zu kommen, wie die Konjunkturerholung in Deutschland. Doch reicht das, um den DAX in einem irren Tempo auf neue Rekordhöhen zu katapultieren?

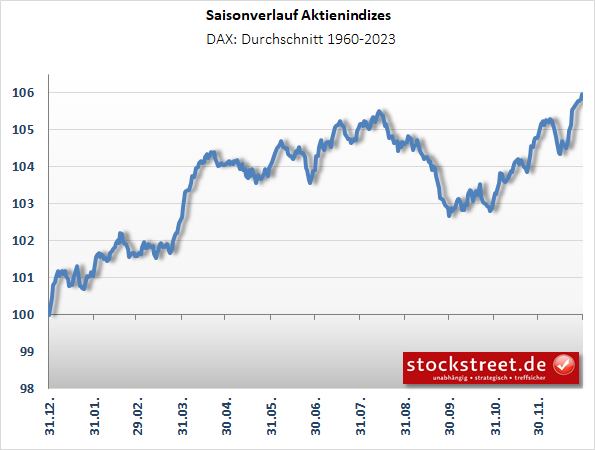

Zumal das alles in einer Börsenzeit passiert, die saisonal betrachtet eigentlich zur schwächsten eines Börsenjahres gehört. Im Oktober werden an den Aktienmärkten gewöhnlich Korrekturtiefs erreicht, wie der folgende Saisonverlauf des DAX von 1960 bis 2023 beispielhaft zeigt.

Im laufenden Jahr 2024 sind es stattdessen Rekordhochs am laufenden Band. Verrückte Börsenwelt!

Die Übertreibung der vergangenen Wochen und Monate setzt sich also weiter fort. Und das führt offenbar auch dazu, dass man mit Verfallstagsanalysen (siehe gestrigen Beitrag von Torsten Ewert) scheinbar derzeit genauso wenig anfangen kann wie mit sonstigen Analysemethoden, mit denen man in normalen Zeiten den Aktienmarkt einigermaßen gut einschätzen kann. Aber so ist das eben in Übertreibungen. Da kann man manchmal einfach nur zusehen, den Kopf schütteln und staunen.

Weisen die Elliott-Wellen den richtigen Weg?

Sicherlich, schaut man auf meine aktuellen Elliott-Wellen-Analysen, dann scheinen diese derzeit den richtigen Weg gewiesen zu haben. Hier passen die derzeitigen Kursanstiege sehr gut ins Bild, auch in ihrer Intensität. Doch blickt man auf die Details, dann läuft es auch bei dieser Analysemethode kaum vorhersehbar. Vielmehr lassen sich auch hier immer wieder Übertreibungen erkennen, die das Trading extrem erschweren, so zum Beispiel im kurzfristigen Chart des Dow Jones:

Verlief der Kursanstieg vom September wirklich fünfgliedrig? Eindeutig ist das jedenfalls nicht. Und wer nicht rechtzeitig in den Kursanstieg reingekommen ist, wartete vergeblich auf nennenswerte Rücksetzer. Immerhin: Nach den Kursgewinnen hat der Dow Jones eine Weile konsolidiert (gelbes Rechteck). Aber auch hier fielen alle Rücksetzer relativ kurz aus. So wurden zum Beispiel keins der üblichen Fibonacci-Retracements erreicht (graue Linien).

Und wenn man beim aktuellen Kursanstieg im rechten (grünen) Chart-Bereich die Elliott-Wellen zählt, dann ist der Dow Jones hier über einen möglichen 5-gliedrigen Verlauf hinaus. Es läuft also demnach auch im kurzfristigen Bereich bereits die nächste Übertreibung.

Eine bereinigende Korrektur liegt weit zurück

Dazu passt ja letztlich auch, dass der Dow Jones wieder aus seinem alten Aufwärtstrendkanal nach oben ausgebrochen ist und auch die langfristige Aufwärtsbewegung sich damit derzeit stärker darstellt als sonst – also übertreibt.

Zwischenzeitlich gab es zwar durchaus einige nennenswerte Rücksetzer, aber eine größere Korrektur, die nach Kursanstiegen überkaufte Zustände abbaut und somit zu einem "gesunden" Aufwärtstrend führt, hat es schon seit der ABCDE-Formation des vergangenen Jahres nicht mehr gegeben.

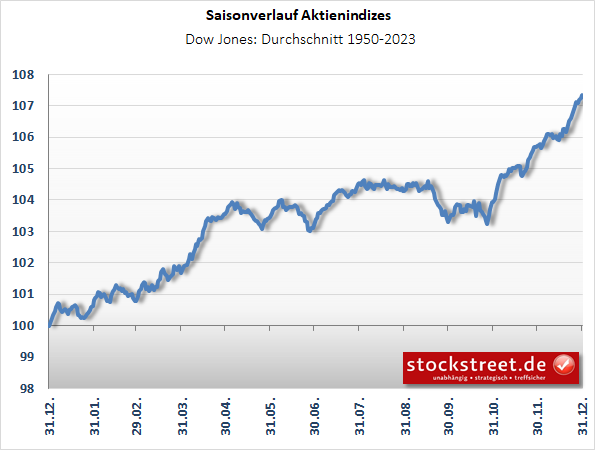

Damals fand diese übrigens in der saisonal schwachen Börsenzeit statt – nämlich von Anfang August bis Ende Oktober. Es ging also über einen längeren Zeitraum abwärts und es wurde idealtypisch im Oktober ein Korrekturtief markiert (siehe dazu auch den folgenden Saisonverlauf des Dow Jones von 1950 bis 2023) – und kein Rekordhoch, wie im laufenden Jahr.

Und so befindet sich der Dow Jones nun seit dem extrem starken Kursanstieg, der von Oktober 2023 bis März 2024 lief (+23,39 %), in einem überkauften Zustand. Dieser dehnt sich seit der ABC-Korrektur vom Sommer wieder deutlich aus. Und ein Ende scheint nicht in Sicht, da die eigentlich saisonal schwache Phase bald endet und dann die Zeit der Jahresendrally beginnt. Da fragt man sich natürlich, wo die Reise des Dow Jones noch hingehen soll, nachdem der Aktienindex binnen nur eines Jahres schon um mehr als ein Drittel (+33,44 %) zugelegt hat.

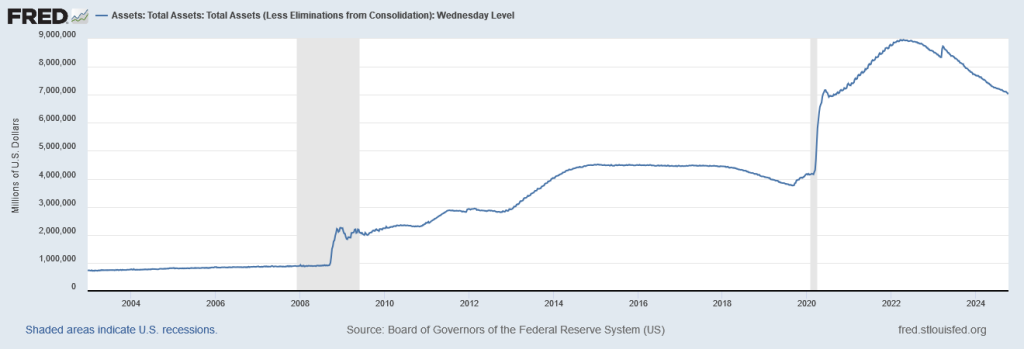

Wo kommt das ganze Geld her?

Auch kann man sich fragen, wo eigentlich das ganze Geld herkommt, welches die Kurse derart nach oben treibt? Denn ich erinnere daran, dass die US-Notenbank dem Markt seit geraumer Zeit fast 100 Milliarden US-Dollar (USD) pro Monat entzieht. Die Bilanz der Zentralbank ist dadurch seit ihrem Höchststand von Mitte 2022 bei fast 9 Billionen USD bis auf aktuell „nur“ noch rund 7 Billionen USD zusammengeschmolzen.

Den Finanzmärkten wurden also in den vergangenen 2 Jahren 2 Billionen USD entzogen. Da wirkt es umso kurioser, dass sich ausgerechnet in diesem Zeitraum eine KI-Blase aufgepumpt hat, in der ein einzelnes Unternehmen (!) im selben Zeitraum weit mehr als 2 Billionen USD an Marktkapitalisierung hinzugewonnen hat – NVIDIA, mit einem Jahresumsatz von weit weniger als 200 Milliarden USD. Erst am Montag erreichten die Aktien dieses Unternehmens mit 138,07 USD den höchsten Schlussstand aller Zeiten.

Durch die jüngsten Zuwächse stieg der Marktwert von NVIDIA wieder auf fast 3,4 Billionen USD. Damit steht der KI-Chiphersteller erneut kurz davor, Apple (Jahresumsatz: rund 400 Milliarden USD, Marktwert: 3,5 Billionen USD) als wertvollstes Unternehmen der Welt zu entthronen, was im Juni bereits kurzzeitig der Fall war.

Der Gesamtmarkt bleibt ein Spielball weniger Einzelwerte

Damit liefert sich seit einigen Monaten ein Tech-Trio – Microsoft ist der dritte im Bunde – ein irres Kopf-an-Kopf-Rennen um die höchste Marktkapitalisierung. NVIDIA, Apple und Microsoft machen etwa ein Fünftel der Gewichtung des S&P 500 aus. Und wenn eine NVIDIA-Aktie Kurskapriolen schlägt (siehe folgender Chart), dann hat das entsprechende Auswirkungen auf den Gesamtmarkt.

Es steht völlig außer Frage, dass derartige Kurssprünge rein gar nichts mit der fundamentalen Entwicklung des Unternehmens oder der gesamten (Welt-)Wirtschaft zu tun haben. Hier sind Spekulanten am Werk, die eine Aktie bespielen, welche sich dadurch in eine extreme Blase hineinmanövriert hat, die auf den Gesamtmarkt übergeschwappt ist.

In einem solchen Fall kann man die Saisonalität, die Verfallstagsanalyse, die Fundamental-, die Chart-, die Elliott-Wellen-Analyse und auch sonstige Methoden zur Marktanalyse quasi vergessen. Da funktioniert wenig. Und wenn, dann ist es womöglich eher Zufall. Denn eine scharfe Kursbewegung von NVIDIA oder eines der anderen Schwergewichte kann schon dazu führen, dass die Börsenampel des Gesamtmarktes plötzlich von Rot auf Grün oder von Grün auf Rot schaltet.

Beispiel: Dow Jones

Schau Dir dazu zum Beispiel noch einmal die ABC-Korrektur des Dow Jones vom Sommer an:

Kurz zuvor war der Index über eine markante Widerstandslinie (blau) ausgebrochen. Mit der Welle A wurde diese von oben getestet, mit der Welle C unterschritten. Die Börsenampel schaltete von Grün auf Rot. Eigentlich wäre nun eine größere Korrektur zu erwarten gewesen, die den überkauften Zustand hätte abbauen können.

NVIDIA brach in dieser Zeit übrigens um mehr als ein Drittel ein (-35,57 %), was zu einer Marktbereinigung hätte beitragen können. Zumal bei der Aktie das Hoch vom März unterschritten wurde und dadurch auch hier sehr bearishe Signale gesendet wurden. Es folgte jedoch eine extreme Erholung der Aktie um zunächst +44,73 %. Das verhalf dem Gesamtmarkt zu einem bullishen Comeback. Und mit diesem erreichte der Dow Jones bereits ein neues Rekordhoch. Die Börsenampel schaltete wieder von Rot auf Grün.

Anschließend brach NVIDIA wieder ein, diesmal aber "nur" um fast ein Viertel (-23,09 %). Dennoch: Wieder wurde dadurch der gesamte Markt belastet, wodurch auch der Dow Jones wieder deutlich nachgab. Allerdings testete der Aktienindex dieses Mal lediglich seine horizontale Linie (blau) erneut von oben. Und auch dank eines erneuten Kursanstiegs der NVIDIA-Aktien um aktuell mehr als 38 %, konnte der Dow Jones wenig später schon wieder neue Rekordkurse erreichen.

Das Kuriose daran: NVIDIA ist gar nicht im Dow Jones vertreten. Die Aktie hat also keinen direkten Einfluss auf den Index. Es besteht aber eine hohe Korrelation zwischen dem Dow Jones und den anderen US-Indizes, wie dem Nasdaq 100 und dem S&P 500, in denen NVIDIA vertreten ist. Und wenn die Aktie diese Indizes nach unten zieht, dann eben indirekt auch den Dow Jones.

Fazit

Insgesamt wirkt der Gesamtmarkt vor diesem Hintergrund nach wie vor wie ein Spielball der großen Tech-Werte. Und aus einem solchen Markt sollte man sich eigentlich einfach heraushalten. Problem: Diese ungewöhnliche Marktphase hält nun schon seit mehr als einem Jahr an. Und natürlich will niemand solange ausschließlich an der Seitenlinie stehen. Zumal sich bei all den Risiken ja auch Chancen bieten.

Ich kDir aber versichern, dass sehr viele Experten seit geraumer Zeit sehr große Probleme mit diesem Markt haben, weil eben auch deren Analysemethoden derzeit nur eingeschränkt funktionieren. Auch sie können daher die Chancen nur eingeschränkt nutzen, weil sie sich der Risiken bewusst sind. Daher gelingt es derzeit auch kaum einem Profi (Fondsmanager etc.), den Markt zu schlagen.

Und daher möchte ich Dir mit dem heutigen Text, der sicherlich einige Informationen enthält, die schon mehrfach beschrieben wurden, noch einmal sehr bewusst die Risiken aufzeigen, die den Chancen gegenüberstehen:

Weil die fundamentalen Gegebenheiten eigentlich keine gute Basis für neue Rekordstände an den Aktienmärkten sind, hängt die aktuelle Bullenparty mehr denn je von der Stimmung der Anleger ab. Und diese kann sich sehr schnell ändern.

Vertraue also nicht blind den neuen Höchstständen an den Aktienmärkten nach dem Motto "Dafür wird es schon gute Gründe geben". Diese Gründe gibt es nämlich derzeit kaum. Daher sollten Sie nur mit Bedacht und Vorsicht neue Long-Positionen eingehen und bestehende Positionen absichern bzw. über die Investitionsquote dem Risiko Rechnung tragen.

Mit konkreten Worten: Ist Deine Investitionsquote hoch, solltest Du einen großen Teil Deiner Positionen per (mentalem) Stop-Loss absichern. Ist Deine Investitionsquote gering, trägst Du damit dem Risiko bereits Rechnung. Und bei Positionen, die zuletzt sehr gut gelaufen sind und daher überkauft wirken, kann sich auch eine Gewinnmitnahme auf dem aktuellen Marktniveau lohnen, um die Werte nach Rücksetzern günstiger zurück ins Depot zu holen.

Die Analyse und die Risikobewertung der aktuellen Situation finde ich sehr gut. Sie sollten es aber unterlassen, Ihre Leser zu duzen, das lässt das Ganze unseriöser wirken. Nur weil das heutzutage im Internet oft getan wird, heißt das nicht, dass man das ebenso tun sollte. Wo es hinpasst, eben. Und hier passt es nicht hin.