Warren Buffetts Comeback

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Berkshire Hathaway Inc.Kursstand: 249,210 $ (NYSE) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Berkshire Hathaway Inc. - WKN: A0YJQ2 - ISIN: US0846707026 - Kurs: 249,210 $ (NYSE)

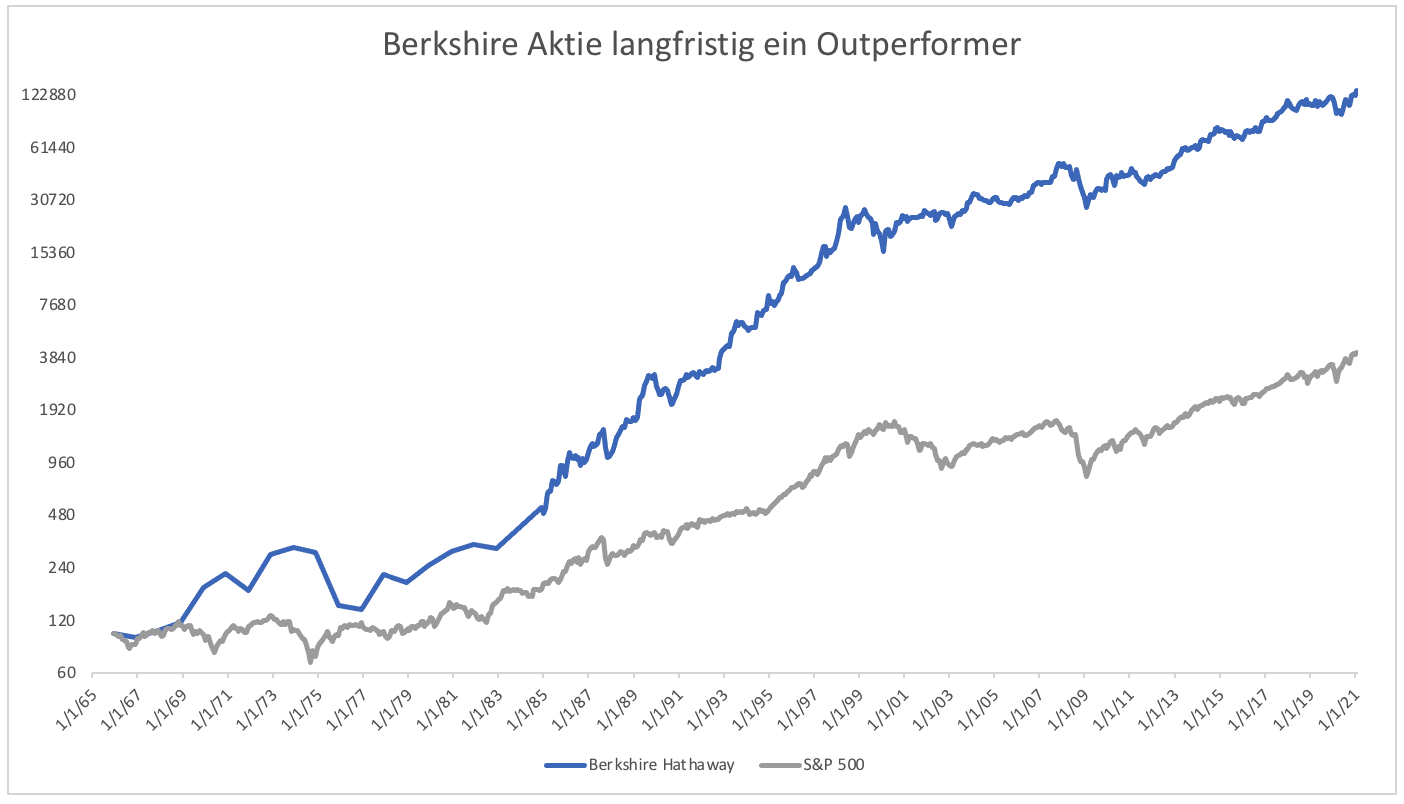

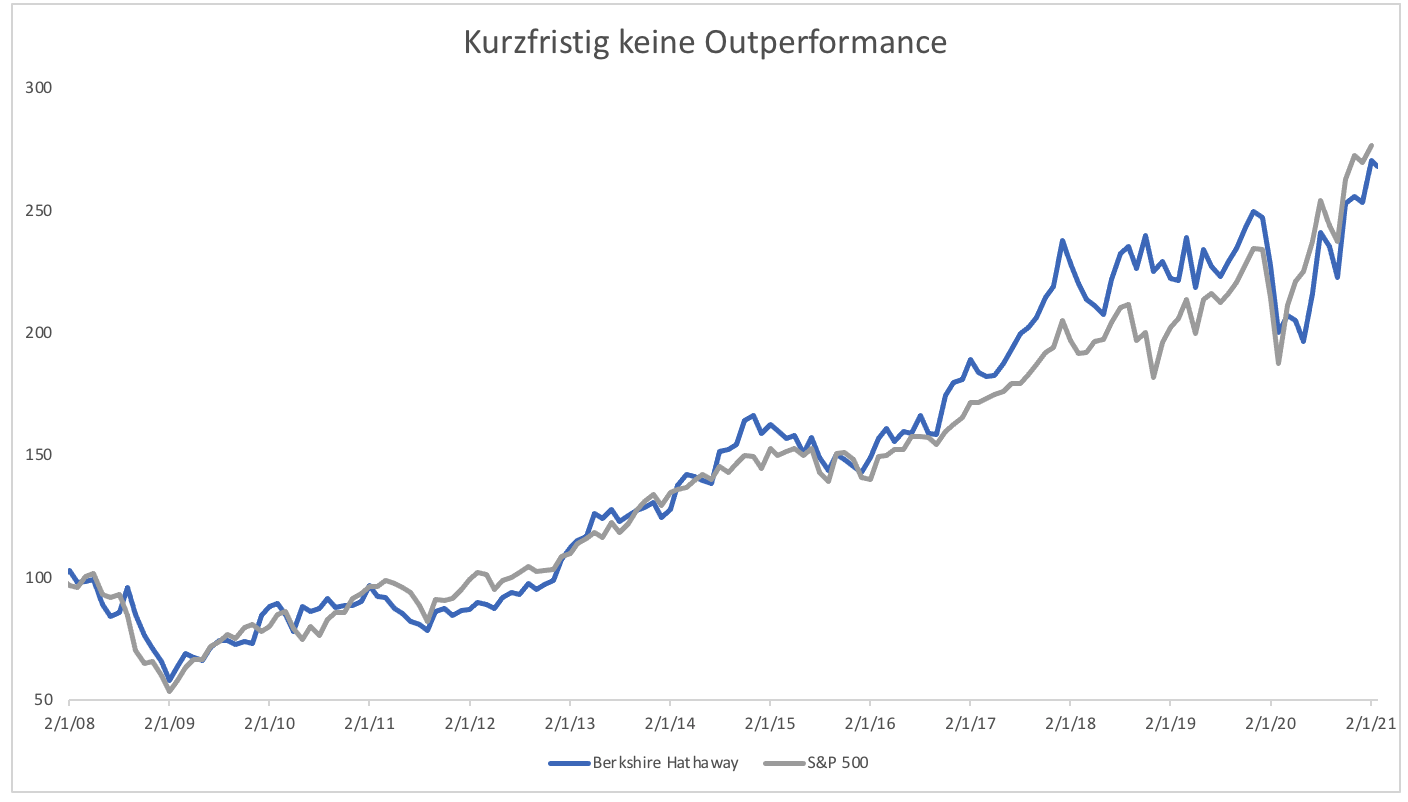

Warren Buffett lässt sich nicht beirren, obwohl es in den letzten Jahren an Kritik nicht mangelte. Einige Fehlinvestitionen sorgten für Schlagzeilen. Dazu gehörten Investitionen in Airlines. Dabei hatte Buffett selbst einmal erklärt, dass Airlines kein gutes Investment seien. An seinen eigenen Rat hielt er sich nicht, kaufte hoch und verkaufte im Crash vor einem Jahr. Das machte zwar Negativschlagzeilen, doch tatsächlich ist 2020 für Buffett gut verlaufen. Der Wert des Aktienportfolios stieg von 248 Mrd. auf 281 Mrd. Damit war die Performance nicht wesentlich vom S&P 500 zu unterscheiden, doch das sind gute Neuigkeiten. Langfristig hat Buffett den Markt sehr deutlich geschlagen. Kurzfristig, also in Buffetts Zeitrechnung ungefähr 10 Jahre, sah das anders aus. Seit 2008 ist die Performance der Berkshire Aktie vom S&P 500 kaum zu unterscheiden. Beim S&P 500 gab es allerdings noch Dividenden, bei Berkshire nicht. Berkshire war ein Underperformer...

Was dabei gerne vergessen wird: Berkshire ist in erster Linie ein Konglomerat und kein Hedgefonds. Der Wert des Konglomerats wird jedoch anhand der Aktienmarktinvestments gemessen. Das ist ein Fehler.

Berkshire ist an der Börse 570 Mrd. Dollar wert. 280 Mrd. ist das Aktienportfolio wert. Hinzu kommen 154 Mrd. an Barreserven. Das eigentliche Unternehmen wird also nur mit 135 Mrd. bewertet. Das ist angesichts von Umsätzen in der Höhe von 245 Mrd. im vergangenen Jahr wenig. Der operative Cashflow lag bei 39 Mrd. Dollar. Das operative Ergebnis lag bei mehr als 10 Mrd.

Damit sind die Geschäftseinheiten im Vergleich zum Gesamtmarkt geradezu spottbillig. Die Geschäftseinheiten generieren hohen positiven Cashflow. Das zeigen nicht zuletzt die Barmittel, die immer weiter ansteigen.

Diese Unterbewertung hat zwei Gründe. Einerseits bewerteten Anleger das Unternehmen neu, angesichts der mauen Investmentperformance. Andererseits sind die Geschäftseinheiten Unternehmen, die dem Value-Ansatz entsprechen. Value war in den letzten 10 Jahren nicht beliebt. Value hat eine historische Underperformance hinter sich.

Das Blatt wendet sich gerade. Statt eines Discounts auf Value dürfte nun ein Aufschlag folgen. Das ist dem zu erwartenden Inflationsanstieg zu verdanken. Steigt die Inflation, ist Value ein Outperformer. Bei einer Inflationsrate von mehr als 2 % liegt die jährliche Outperformance gegenüber dem Gesamtmarkt bei mehreren Prozentpunkten.

Der fundamentale Trend spricht für eine Neubewertung von Value-Aktien. Auf Basis der Ertragskraft von Berkshire Hathaway ist die Aktie unterbewertet. Anstatt an der Börse 570 Mrd. wert zu sein, sollte der Wert näher bei 740 Mrd. liegen. Zusammen mit dem positiven Inflationstrend, ist auch mehr denkbar. Die Aktie ist ein langfristiger Kauf.

Offenlegung: Ich halte Berkshire Hathaway Aktien.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.