Buffett hat wieder einmal Recht

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Berkshire Hathaway Inc.Kursstand: 185,470 $ (NYSE) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 2.576,24 Pkt (CME)

- Berkshire Hathaway Inc. - WKN: A0YJQ2 - ISIN: US0846707026 - Kurs: 185,470 $ (NYSE)

- Berkshire Hathaway Inc. - WKN: 854075 - ISIN: US0846701086 - Kurs: 247.000,000 € (XETRA)

Buffett kam in den letzten Jahren etwas unter Druck. Berkshire Hathaway sitzt auf 128 Mrd. USD an Barreserven. Das ist viel Geld. Gleichzeitig stieg der Markt immer höher und die 128 Mrd. USD nahmen daran nicht teil. Sie lagen einfach nur herum. So mancher Aktionär hätte sich Dividenden und Aktienrückkäufe gewünscht.

Trotz einer gewissen Kritik blieb Buffett standhaft. Recht hatte er. Der Markt war überbewertet. Inzwischen lässt sich das eine oder andere Schnäppchen aber wieder finden. Einige Aktien haben im Selloff über 50 % an Wert verloren. Man denke nur an Fluggesellschaften und Kreuzfahrtunternehmen.

Genau dort kann Buffett nun Geld einsetzen und billig kaufen. Bis sich die Investitionen auszahlen, können Jahre vergehen. Buffett kauft aber, wenn etwas unter dem fairen Wert gehandelt wird. Bis der faire Wert wieder erreicht wird, können mehrere Jahre vergehen. Ihn stört das im Gegensatz zu den meisten Anlegern nicht.

Mit 128 Mrd. USD kann man viele Unternehmen kaufen und Aktienpositionen aufbauen. Damit ein Großteil investiert werden kann, braucht es mehr als nur ein oder zwei Schnäppchen. Es bleibt abzuwarten, ob es eine Korrektur gibt, nach der praktisch alles billig ist und man auch mehr als 100 Mrd. USD investieren kann und möchte.

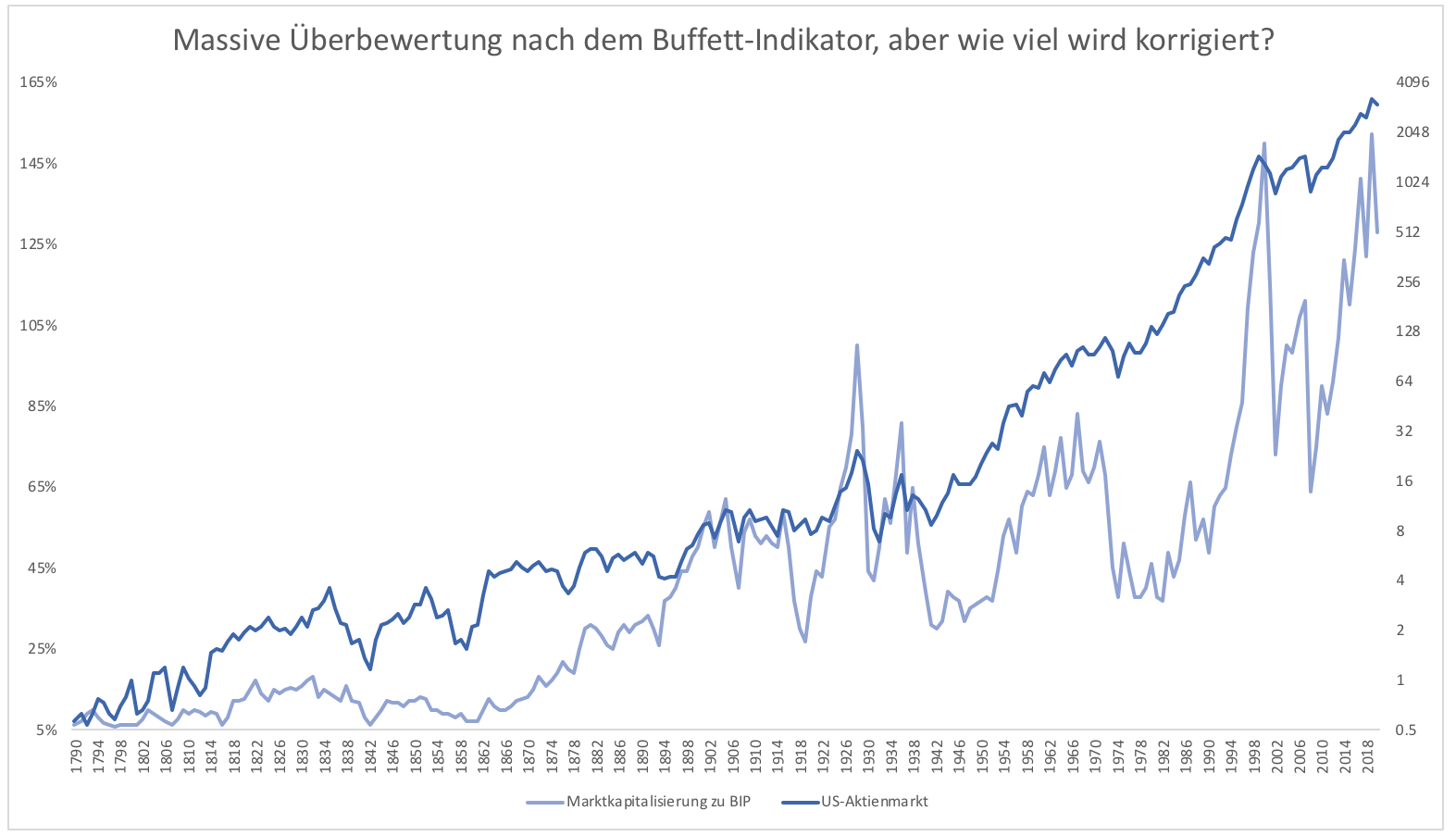

Um für massenweise Schnäppchen zu sorgen, muss noch einiges geschehen. Der Markt erreichte Anfang des Jahres die höchste jemals gemessene Bewertung – nach dem Buffett Indikator (Marktkapitalisierung im Verhältnis zur Wirtschaftsleistung). Die Bewertung war nach diesem Indikator sogar höher als zur Jahrtausendwende (Grafik 1).

Seit Bestehen der Börse hat sich der Indikator immer weiter nach oben geschraubt. Das ist eine logische Konsequenz. Zu Beginn notierten nur sehr wenige Unternehmen an der Börse. Die Marktkapitalisierung war gering. Mit immer mehr Unternehmen an der Börse steigt auch der Anteil der Unternehmen (im Verhältnis zu allen Unternehmen), die zur Kapitalisierung beitragen.

Ein Aufwärtstrend ist daher zu erwarten, wenn immer mehr Unternehmen an der Börse notieren. In den letzten Jahren verschwanden mehr Unternehmen als neue hinzukamen. Aus diesem Blickwinkel deutet eine Bewertung von 150 % der Wirtschaftsleistung eine höhere Bewertung an als etwa im Jahr 2000. Damals waren 50 % mehr Firmen an der Börse als heute.

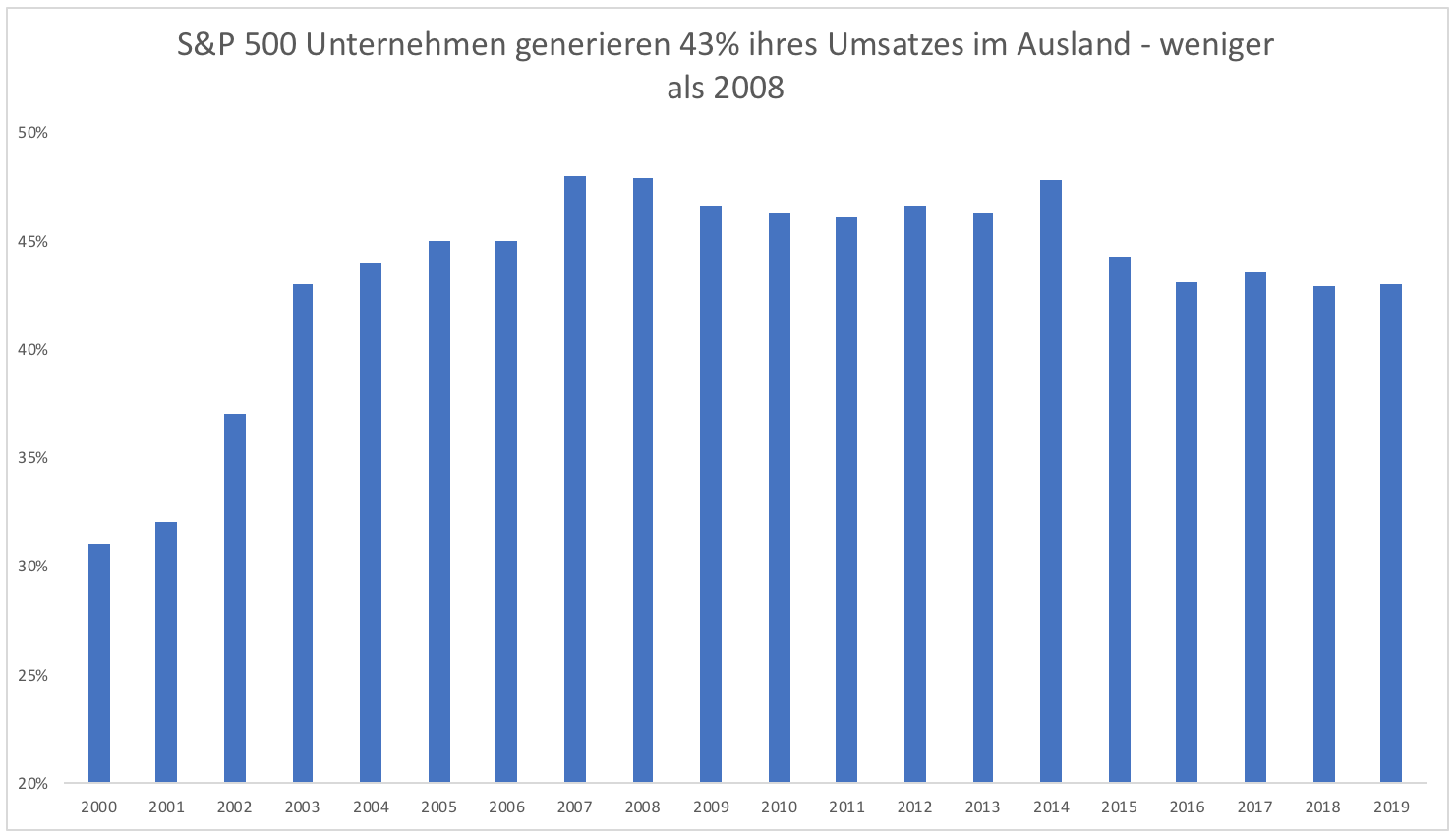

Dafür hat sich der Umsatz der Unternehmen seither weiterentwickelt. Vor 20 Jahren wurde ein Drittel des Umsatzes im Ausland erzielt. Heute sind es 43 %. Vor der Finanzkrise waren es sogar einmal 48 %. Der Rückgang hat mehrere Gründe. Einer davon ist ganz banal. Viele große Unternehmen wie Exxon haben hunderte Milliarden USD an Umsatz verloren, weil Rohstoffpreise gesunken sind. Da diese Unternehmen teils einen sehr hohen Auslandsumsatzanteil haben, schlägt das durch.

Je mehr Unternehmen im Ausland verdienen, desto weniger relevant ist das BIP der USA als Maßstab. Heute kommt jedoch weniger Umsatz aus dem Ausland und es notieren weniger Unternehmen an der Börse als 2008. Damals sank der Indikator auf 57 % von 110 %. 57 % war ein absolutes Panikniveau. Eine Reduktion der Marktkapitalisierung gegenüber dem BIP um 50 Prozentpunkte wäre allerdings auch diesmal eine realistische Zielgröße. Der Markt müsste also von seinem Allzeithoch ca. ein Drittel abgeben. Das ist fast geschafft.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.