Verschuldung extrem: Japan vor dem Staatsbankrott?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

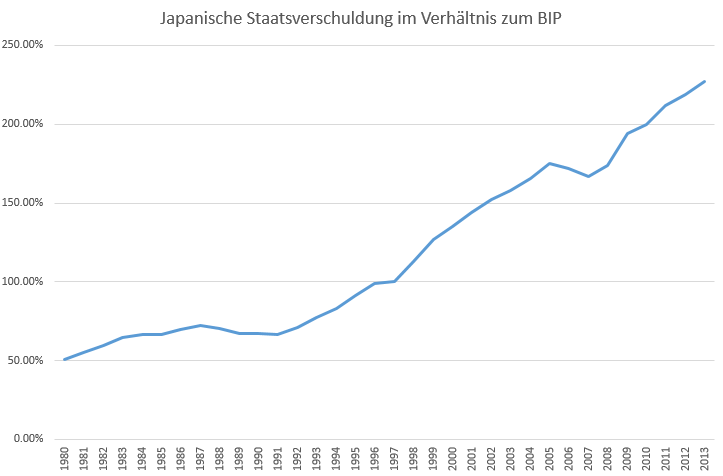

Erwähnte Instrumente

Gibt es für Japan noch ein Entkommen aus der Schuldenfalle? Japans Staatsverschuldung liegt im Verhältnis zum Bruttoinlandsprodukt (BIP) bereits heute deutlich höher als die Griechenlands. Belief sich die Schuldenlast des griechischen Staates zuletzt auf rund 177 Prozent der Wirtschaftsleistung, haben Japans Staatsschulden bereits 227 Prozent vom BIP erreicht.

Trotzdem sind größere Finanzmarktturbulenzen bisher ausgeblieben. Das liegt vor allem daran, dass die japanische Wirtschaft (anders als die griechische) auch nach Jahrzehnten der Krise eine solide industrielle Basis besitzt und Japan außerdem über eine eigene Notenbank verfügt, die zur Not so viel Geld ins System pumpen kann, wie eben benötigt wird. Durch ihre massiven Anleihenkäufe hat die Bank of Japan die Geldpolitik in Japan so stark gelockert wie sonst keine Notenbank eines Industriestaats.

Die Wirtschaftspolitik der Regierung von Premierminister Shinzo Abe ("Abenomics") zielt darauf ab, durch die sogenannten drei Pfeile (hohe Staatsausgaben, eine lockere Geldpolitik und Strukturreformen) die japanische Wirtschaft nach Jahrzehnten der Krise wieder anzukurbeln und die Inflationsrate nach Jahren der Deflation wieder auf zwei Prozent zu bringen.

Trotz der rasant gestiegenen Staatsverschuldung sehen auch die meisten japanischen Experten keine Notwendigkeit, den fiskalischen Kurs zu ändern. Mit Motoshige Ito und Susumu Takahashi haben nun zwei japanische Experten, die an der Ausarbeitung einer neuen Fiskalstrategie für die japanische Regierung mitgewirkt haben, den Kurs des Schuldenmachens in einem Interview mit der "Financial Times" verteidigt. "Es ist unmöglich, die fiskalische Situation in den Griff zu bekommen, wenn man nicht gleichzeitig die Wirtschaft wiederbelebt und die Deflation in den Griff bekommt", sagte Susumu Takahashi, der Vorsitzende des Japan Research Institute. Dazu sei es aber notwendig, die Staatsausgaben auf einem hohen Niveau zu halten.

Zwar will laut "Financial Times" das japanische Finanzministerium Ausgabekürzungen so bald wie möglich umsetzen, doch ist der japanische Premierminister Shinzo Abe gegen zu frühe Ausgabensenkungen, weil er befürchtet, dass darunter das Wirtschaftswachstum leiden könnte. Entlastung wird auch nicht von der Einnahmenseite des japanischen Staatshaushalts kommen. Zwar wird im Jahr 2017 die zweite Stufe der Mehrwertsteuererhöhung wirksam. Der Steuersatz steigt dann von acht auf zehn Prozent. Doch weitere nennenswerte Steuererhöhungen dürften vorerst ausgeschlossen sein - weil die gerade erst wieder erwachte Konsumfreude der Japaner nicht belastet werden soll.

Damit dürfte klar sein, dass die Schuldenlast des japanischen Staates in den kommenden Jahren und Jahrzehnten weiter kräftig zulegen wird. Schon heute kann der japanische Staat seine Schuldenlast nur noch deshalb refinanzieren, weil die Zinsen so niedrig sind wie niemals zuvor. Für die niedrigen Zinsen sorgt die Notenbank durch ihre massiven Käufe von Staatsanleihen und anderen Wertpapieren. Sollten die Zinsen irgendwann trotz der Notenbankinterventionen wieder steigen, dürfte das gesamte Kartenhaus der japanischen Staatsfinanzen kollabieren. Würden die mittel- bis langfristigen Zinsen in Japan wieder auf rund fünf Prozent steigen, müsste die japanische Regierung bereits ihre gesamten Steuereinnahmen für Zinszahlungen verwenden.

Einziger Hoffnungsschimmer: Eine immer größerer Prozentsatz der Zinszahlungen muss an die eigene Notenbank geleistet werden. Und die dort erwirtschafteten Zinsgewinne fließen (mit zeitlicher Verzögerung) wieder zurück in den Staatshaushalt. Für den japanischen Staat bedeutet das allerdings, dass der Staatsbankrott nur verschleiert wird und ein immer höherer Prozentsatz der Staatsausgaben dauerhaft durch die Notenpresse finanziert werden muss. Das sind keine rosigen Aussichten für die immer noch drittgrößte Volkswirtschaft der Welt.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Eine alternde Gesellschaft schliesst eine Hyperinflation nicht aus - im Gegenteil das hohe Geldvermögen der Generation Golden Age übersteigt, dass der der Jugend und besitzt daher enormes inflationäres Potential.

Erst recht wenn die Derivateblase platzt. Der Weg in die Hyperinflation geht dann über einen deflationären Crash des Derivatemarktes und der Auflösung des damit verbundenen Schneeballsystems.

Wie soll ein Staat Pleite gehen der in der eigenen Währung verschuldet ist (solange es genug Bäume für das ganze Papier gibt)? Das kann nur durch Hyperinflation passieren und die ist einer schnell alternden Gesellschaft eher unwahrscheinlich.

Halb so schlimm(?)

Soweit ich weiss, liegen die japanischen Schulden im eigenen Land. Japan ist also kaum einem anderen Land verpflichtet. Das ist anders wie bei den USA, GB oder GR

Die Auswirkungen eines Bankrotts hätten also kaum eine Kettenreaktion zur Folge, oder doch?

. Und- warum sollten ausgrechnet die Japaner selbst sich für bankrott erklären?