US-Notenbank pumpt bis mindestens 10. Oktober Geld in den Markt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Update (18.27 Uhr): Die US-Notenbank hat nun angekündigt, bis zum 10. Oktober arbeitstäglich Repo-Geschäfte durchzuführen, um so den in dieser Woche aufgetretenen Liquiditätsmangel zu bekämpfen. Die Geschäfte mit einer Laufzeit von einem Arbeitstag sollen von montags bis freitags durchgeführt werden und haben ein Volumen von jeweils mindestens 75 Milliarden Dollar. Zudem wurden drei Repo-Geschäfte mit einer Laufzeit von jeweils 14 Tagen und einem Volumen von mindestens 30 Milliarden Dollar angekündigt. Nach dem 10. Oktober sollen je nach Bedarf weitere Repo-Operationen durchgeführt werden. Seit Dienstag versucht die US-Notenbank, durch die Repo-Geschäfte den Liquiditätsmangel am US-Geldmarkt zu bekämpfen. Es handelt sich um die ersten solchen Geschäfte seit der Finanzkrise. Der Liquiditätsmangel hatte zu deutlich anziehenden kurzfristigen Zinsen geführt. Inzwischen hat sich die Situation aber etwas entspannt.

Update (15.45 Uhr): Am Freitag hat die US-Notenbank über die New York Fed bereits den vierten Tag in Folge Milliarden in den Markt gepumpt, um die Zinsen am Geldmarkt in der von der Fed vorgegebenen Spanne zu halten. Beim heutigen eintägigen Repo-Geschäft wurden 75,55 Milliarden Dollar von den Banken nachgefragt, 75 Milliarden Dollar wurden zugeteilt. Damit war das Geschäft weniger stark überzeichnet als zuvor.

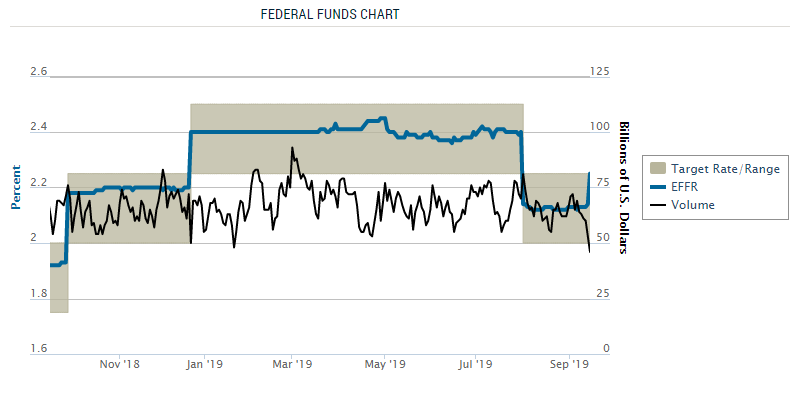

Wie die am Freitag veröffentlichten Daten der Fed zeigen, lagen die wichtigsten Referenzzinsen bereit am Donnerstag wieder im Rahmen, der durch den Fed-Leitzins vorgegeben wird.

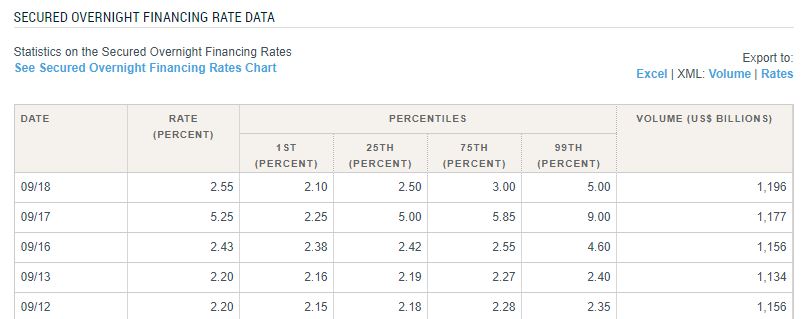

So lag die Secured Overnight Financing Rate (SOFR) bei 1,95 Prozent und die Effective Federal Funds Rate (EFFR) bei 1,90 Prozent. Beide Zinsen lagen damit wieder innerhalb der Leitzinsspanne, die nach der Zinssenkung am Mittwochabend bei 1,75 bis 2,00 Prozent liegen.

18. September

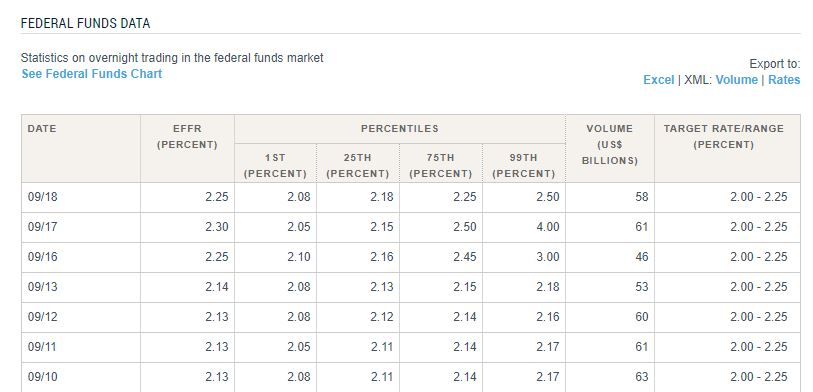

Update (16:54 Uhr): Auch bei der Effective Federal Funds Rate (EFFR) hat sich die Situation bereits am Mittwoch wieder etwas entspannt. Mit 2,25 Prozent lag sie am oberen Rand der bis gestern geltenden Fed-Leitzinsspanne von 2,00 bis 2,25 Prozent. Es bleibt allerdings abzuwarten, was die morgen zur Veröffentlichung anstehenden Daten für heute zeigen, denn dann wird auch die gestrige Leitzinssenkung der Fed wirksam.

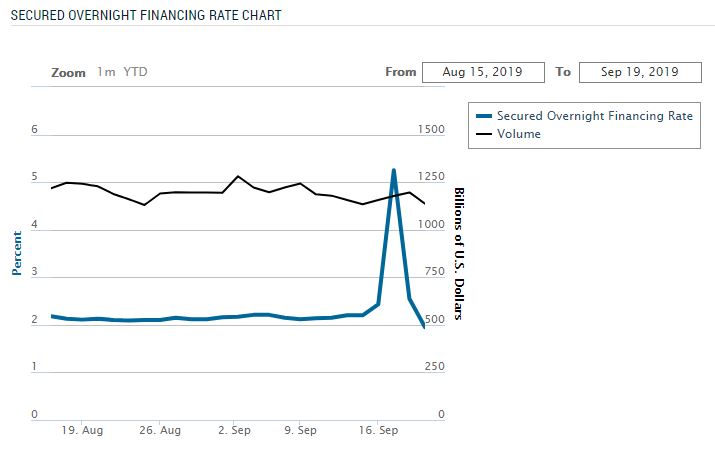

Update (14:44 Uhr): Bei der Secured Overnight Financing Rate (SOFR) hat sich die Situation bereits gestern etwas entspannt, wie die heute veröffentlichten Daten zeigen. Der Zins sank auf 2,55 Prozent, womit er noch immer über dem Fed-Leitzins lag, aber nicht mehr so deutlich wie am Vortag.

Update (14:41 Uhr): Beim heutigen Repo-Geschäft wurden 83,875 Milliarden Dollar von den Banken nachgefragt, 75 Milliarden Dollar wurden zugeteilt. Damit ist das Repo-Geschäft noch stärker überzeichnet als gestern. Eine wirkliche Entspannung der Finanzierungssituation sieht anders aus, auch wenn die Repo-Zinsen am frühen Morgen am oberen Rand der neuen Fed-Leitzinsspanne notierten.

Bei einem Repo-Geschäft kauft die Notenbank den Geschäftsbanken Staatsanleihen ab und stellt ihnen so Liquidität zur Verfügung. Der Rückkauf der Anleihen am nächsten Tag wird bereits fest vereinbart, deshalb heißen die Geschäfte Repurchase Agreements (kurz: Repo-Geschäfte).

Update (14:10 Uhr): Vor Beginn des heutigen Repo-Geschäfts der New York Fed haben sich die Zinsen am oberen Rand der neuen Fed-Leitzinsspanne (1,75 bis 2,00 Prozent) stabilisiert. Sie liegen allerdings weiter über dem Zins über Überschussreserven (IOER), der jetzt bei 1,80 Prozent liegt.

Update (12:21 Uhr): Scott Skyrm ist Executive Vice President in Fixed Income and Repo beim Wertpapierhandelsunternehmen Curvature Securities und gilt als Experte für den Repo-Markt. Er glaubt nicht, dass hinter dem Liquiditätsmangel nur der jüngste Steuerstichtag steckt. Dies könnte höchstens einen Anstieg um 10 bis 15 Basispunkte erklären, aber nicht, dass die Übernachtzinsen auf 9,25 Prozent nach oben schießen, schrieb Skyrm auf Twitter. "Ich glaube, dass etwas größeres im Repo-Markt vor sich geht. Entweder es fehlt dem Markt ein großer Batzen Geld oder es gibt eine Blockade im System, von der niemand etwas weiß. Zumindest nicht bis jetzt!", schrieb Skyrm auf Twitter.

Update (11:55 Uhr): Die New York Fed als ausführendes Organ der US-Notenbank hat für Donnerstag ein weiteres Repo-Geschäft angekündigt, um erneut bis zu 75 Milliarden Dollar für einen Tag in das US-Finanzsystem zu pumpen (Link: Ankündigung der New York Fed). Es handelt sich bereits um das dritte Repo-Geschäft in Folge.

Auf der Pressekonferenz zum Fed-Zinsentscheid am Mittwochabend hatte Fed-Präsident Jerome Powell die Bedeutung des Liquiditätsmangels heruntergespielt. Verantwortlich für die geringe Liquidität seien vor allem große Steuerzahlungen von US-Unternehmen gewesen, so Powell. Er sei nicht besorgt wegen der Entwicklungen. Man habe geeignete Maßnahmen ergriffen, und diese seien erfolgreich gewesen. Kurzfristig werde man wohl wie gestern und heute mit Repo-Geschäften auf die geringe Liquidität reagieren. Ansonsten sei auch ein Wachstum der Reserven wieder möglich. Die Liquidität sei zwar wichtig für die Fuinktionsweise der Märkte, habe sonst aber keine Auswirkung auf die US-Wirtschaft und die Geldpolitik, so Powell. Die Fed habe die geringe Liquidität zwar erwartet, die möglichen Probleme aber wie die Marktteilnehmer unterschätzt, so Powell. Man verfüge aber über wirkungsvolle Instrumente, um auf künftige Probleme zu reagieren. Am Dienstag hatte die Fed 53,2 Milliarden Dollar und am Mittwoch 75 Milliarden Dollar an eintägíger Liquidität in die Märkte gepumpt, nachdem die kurzfristigen Zinsen deutlich über den Fed-Leitzins gestiegen waren und Beobachter davon sprachen, dass die Fed die Kontrolle über das kurzfristige Zinsniveau verliere.

Die US-Notenbank hatte den Leitzins am Mittwochabend wie erwartet um 25 Basispunkte gesenkt. Er befindet sich künftig in einer Spanne von 1,75 bis 2,00 Prozent. Der Zinssatz auf die Überschussreserven (IOER) wurde auf 1,80 Prozent gesenkt und liegt damit künftig 20 Basispunkte unter dem oberen Ende der Leitzinsspanne (statt bisher 15 Basispunkte). Dadurch soll der Leitzins in der vorgegebenen Spanne gehalten werden, was seit Montag misslang.

17. September 2019

Update (18:41 Uhr): Die Secured Overnight Financing Rate (SOFR), ein Referenzzins, der als Libor-Ersatz entwickelt wurde und ein breites Maß für mit US-Staatsanleihen besicherte Übernachtkredite ist, stieg gestern laut heutiger Mitteilung auf 5,25 Prozent. Bisher hatte der Zinssatz immer innerhalb der Fed-Leitzinsspanne gelegen. Einzelne Geschäfte, die in die SOFR-Berechnung einfließen, wurden sogar mit einem Zinssatz von 9 Prozent abgewickelt. Das US-Finanzsystem scheint im Innern große Probleme zu haben.

Update (15:45 Uhr): Die Effective Federal Funds Rate, die immer mit einem Tag Verzögerung veröffentlicht wird, lag gestern bei 2,30 Prozent und damit eindeutig über der von der Fed vorgegebenen Spanne von 2,00 bis 2,25 Prozent. Die Fed scheint die Kontrolle über die kurzfristigen Zinsen verloren zu haben.

Update; (15.00 Uhr): Die Zinsen am Geldmarkt bleiben trotz des heutigen Repo-Geschäfts erhöht und liegen zuletzt bei 2,3 Prozent und damit merklich über der Leitzinsspanne von 2,00 bis 2,25 Prozent.

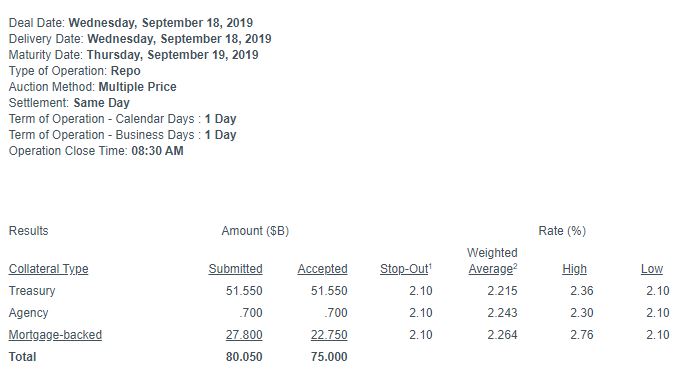

Update (14.43 Uhr): Beim heutigen Repo-Geschäft wurden laut Mitteilung der New York Fed 80,05 Milliarden Dollar von den Banken nachgefragt, 75 Milliarden Dollar wurden zugeteilt.

Die Zinsen am Geldmarkt bleiben aber auch nach Zuteilung des Repo-Geschäfts deutlich über dem Fed-Leiitzins von 2,00 bis 2,25 Prozent und lagen zuletzt zwischen 2,25 und 2,60 Prozent, nachdem sie vor dem heutigen Repo-Geschäft zwischen 2,60 und 3,00 Prozent gelegen hatten, wie Zerohedge berichtet.

Heute steigt auch der Secured Overnight Financing Index, der die Zinsen für besicherte Übernachtkredite abbildet, deutlich an.

Update (11:29 Uhr): Die New York Fed als ausführendes Organ der US-Notenbank hat für Mittwoch ein weiteres Repo-Geschäft angekündigt, um erneut bis zu 75 Milliarden Dollar für einen Tag in das US-Finanzsystem zu pumpen (Link: Ankündigung der New York Fed). Das Repo-Geschäft soll zwischen 14.15 Uhr und 14.30 Uhr MESZ durchgeführt werden. Beim ersten Repo-Geschäft seit der Finanzkrise hatte die New York Fed am Dienstag ebenfalls 75 Milliarden Dollar angeboten, wovon 53,2 Milliarden Dollar von den Wall-Street-Banken nachgefragt wurden.

Das US-Finanzsystem leidet unter einem kurzfristigen drastischen Liquiditätsmangel, dessen Hintergründe nicht ganz klar sind. Am Abend um 20.00 Uhr wird die US-Notenbank ihren Zinsentscheid veröffentlichen, um 20.30 Uhr beginnt die Pressekonferenz mit Fed-Präsident Jerome Powell.

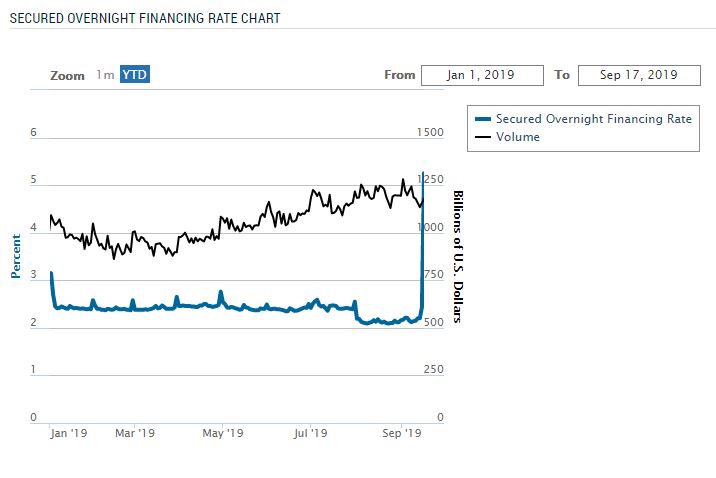

Bond-Guru Jeffrey Gundlach rechnet damit, dass die US-Notenbank schon bald ein QE-Programm "lite" ankündigen muss, um für ausreichend Liquidität im US-Finanzsystem zu sorgen und die Zinsen im vorgegebenen Korridor zu halten. Durch ihren Abbau der Bilanzsumme hatte die Fed dem Markt nämlich Milliardenbeträge an Liquidität entzogen. Nun sieht es so aus, dass die Fed ihre Bilanzsumme erneut aufblähen muss, um ein normales Funktionieren des Marktes zu ermöglichen. Im Hoch hatte die Bilanzsumme in den vergangenen Jahren einen Betrag von rund 4.500 Milliarden Dollar erreicht, inzwischen ist sie auf rund 3.770 Milliarden Dollar gesunken. Die Fed hat allerdings bereits vor Monaten angekündigt, ihr Programm zum Abbau der Bilanzsumme Ende September zu beenden.

Die an den Terminmärkten eingepreiste Wahrscheinlichkeit für eine Leitzinssenkung heute Abend ist inzwischen auf 56,5 Prozent gesunken, wie das FedWatch Tool der CME Group zeigt. Allerdings werden die Wahrscheinlichkeiten offenbar ebenfalls durch den Liquiditätsmangel im US-Finanzsystem beeinflusst. "Diese Zahlen sind lächerlich", sagte etwa Jonathan Hill von BMO Capital Markets zu Marketwatch. Die Wahrscheinlichkeiten geben demnach nicht mehr an, welche Entscheidung die Fed bezüglich der Leitzinsen (Federal Funds Target Rate) nach Einschätzung des Marktes treffen wird, sondern wo der effektive Zinssatz im kurzfristigen Interbankenmarkt (Effective Federal Funds Rate) gesehen wird.

17. September 2019

Verliert die Fed die Kontrolle über die Zinsen?

Ursprünglicher Artikel (17.09.2019, 16:32 Uhr): Beunruhigende Signale vom US-Finanzmarkt: Die sogenannten Repo-Sätze sind am Montag kurzzeitig explodiert. Die US-Notenbank sah sich am Dienstag sogar genötigt, dem Markt kurzfristig 75 Milliarden Dollar an Liquidität bereitzustellen. Verliert die Fed die Kontrolle über das Zinsniveau?

Vom US-Finanzmarkt kommen beunruhigende Signale: Die sogenannten Repo-Zinsen, zu denen sich Geschäftsbanken und Wall-Street-Firmen über Nacht gegenseitig gegen US-Anleihen als Sicherheit Geld verleihen, sind am Montag kurzzeitig explodiert. Die Repo-Zinsen kletterten von 2,27 Prozent am Freitag in der Spitze bis auf 4,75 Prozent am Montag, bevor sie wieder auf 2,50 Prozent zurückfielen. Nach Angaben des Finanzdatenanbieters Refinitiv sprangen die Zinsen in der Spitze am Dienstag sogar bis auf 10 Prozent, bevor sie wieder sanken.

Die New York Fed kündigte am Dienstag kurzfristig eine Repo-Operation im Umfang von 75 Milliarden Dollar an, um die Finanzierungskosten am Repo-Markt unter Kontrolle zu halten.

Nachdem die Repo-Operation zeitweise wegen technischer Schwierigkeiten abgesagt wurde, wurden dem Markt schließlich 53,15 Milliarden Dollar an Liquidität zugeführt. Eine solche Repo-Operation hat es seit der Finanzkrise nicht mehr gegeben. Bei einem sogenannten Repo-Geschäft (Rückkaufvereinbarung) kauft die Fed den Banken Anleihen (Staatsanleihen, Anleihen anderer Institutionen oder hypothekenbesicherte Wertpapiere) ab und stellt dem Markt dadurch Liquidität zur Verfügung. Zu einem späteren Zeitpunkt (in diesem Fall am nächsten Tag) werden die Wertpapiere zu einem etwas höheren Kurs (entsprechend dem aktuellen Zinsniveau) wieder an den ursprünglichen Verkäufer zurückverkauft. Der Rückkauf wird bei Abschluss des Geschäfts bereits fest vereinbart.

Der Anstieg der Interbankenzinsen am Montag kam für Marktbeobachter in dieser Größenordnung völlig unerwartet und könnte zum Beispiel auf Finanzierungsprobleme einiger Banken oder anderer Akteure wie Hedgefonds hindeuten. Während der Finanzkrise von 2008 etwa explodierten die Repo-Zinsen ebenfalls, weil sich die Banken gegenseitig misstrauten und wegen des höheren Risikos höhere Zinsen verlangten. Irgendwann trocknete der Repo-Markt schließlich vollkommen aus, bis durch Maßnahmen der US-Notenbank das Vertrauen in den Markt wiederhergestellt wurde.

Es gibt derzeit verschiedene kurzfristige Effekte, die zum Anstieg des Zinsniveaus beitragen: So haben Unternehmen größere Summen von den Banken und aus Geldmarktfonds abgezogen, um quartalsweise Steuerzahlungen zu leisten, die am Montag fällig waren. Außerdem haben Auktionen von US-Staatsanleihen zu einem Rückgang der Liquidität am US-Interbankenmarkt geführt. Trotzdem können diese Effekte alleine den unerwartet starken Anstieg beim Zinsniveau nicht erklären, sagen Beobachter.

Mark Cabana, Leiter des Zinshandels bei der Bank of America, sagte zu Bloomberg sogar, dass die Fed die "Kontrolle über die Finanzierung" am Interbankenmarkt verloren habe. Denn die Fed gibt mit ihrem Leitzins eigentlich die Bandbreite für das kurzfristige Zinsniveau in den USA vor. Aktuell liegt der Leitzins in einer Spanne von 2,00 bis 2,25 Prozent, der Markt rechnet für Mittwoch aber mehrheitlich mit einer Senkung um 0,25 Prozentpunkte.

Nach Einschätzung von Cabana muss die Fed am Mittwoch den sogenannten Zins für die Überschussreserven (IOER-Zinssatz) erneut senken, um sicherzustellen, dass die Zinsen am Interbankenmarkt innerhalb der von der Fed vorgegebenen Bandbreite bleiben. Der Zinssatz liegt aktuell bei 2,10 Prozent.

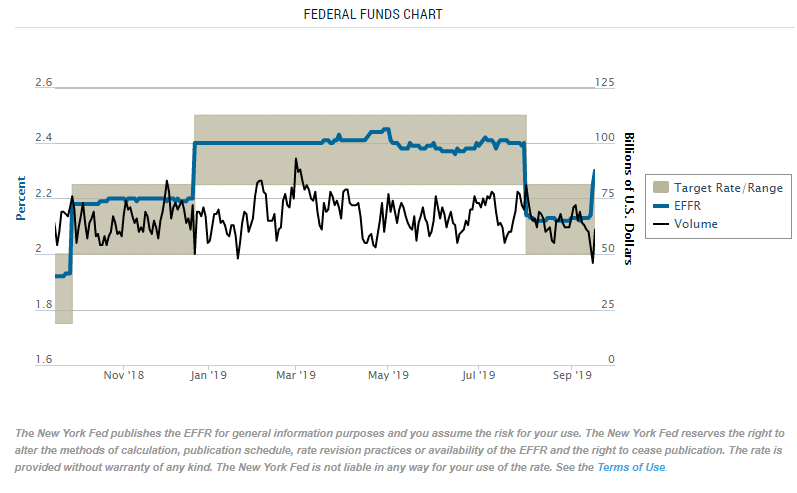

Die sogenannte Effective Federal Funds Rate (EFFR), die einen volumengewichteten Durchschnittskurs der Übernacht-Transaktionen im Fed-Funds-Markt darstellt, liegt inzwischen bei 2,25 Prozent und damit direkt am oberen Ende der vorgegebenen Leitzins-Spanne und deutlich über dem IOER. Gleichzeitig ist das Volumen der Transaktionen deutlich eingebrochen, wie auch der folgende Chart der Federal Reserve Bank of New York zeigt.

Was genau hinter dem Spike bei den Finanzierungskosten auf dem US-Interbankenmarkt steckt, ist unklar. Von strukturellen Problemen am US-Interbankenmarkt bis hin zu nur kurzfristigen Finanzierungsengpässen ist so gut wie alles denkbar.

Am Mittwoch dürften der Fed-Zinsentscheid (20.00 Uhr MESZ) und die Pressekonferenz mit Fed-Präsident Jerome Powell (20.30 Uhr) also besonders spannend werden. Die Wahrscheinlichkeit, dass die Fed den Leitzins am Mittwoch senken wird, hat sich laut FedWatch-Tool der CME Group zuletzt deutlich verringert. Aktuell wird mit einer Wahrscheinlichkeit von 61,2 Prozent eine Zinssenkung um 0,25 Prozentpunkte und mit einer Wahrscheinlichkeit von 38,8 Prozent keine Zinssenkung eingepreist. Noch vor einer Woche hatte die Wahrscheinlichkeit für eine Zinssenkung bei über 90 Prozent gelegen. Zeitweise war von einigen Marktteilnehmern sogar eine Zinssenkung um 0,50 Prozentpunkte erwartet worden. Möglich ist, dass die zuletzt gesunkenen Erwartungen an eine Zinssenkung zur Zuspitzung der Finanzierungsbedingungen am US-Interbankenmarkt beigetragen haben.

USA meets Elliott-Wellen-Analyse: Profitieren auch Sie ab sofort von André Tiedjes legendären Rally- und Crash-Ansagen. Jetzt US Index Day Trader abonnieren

Danke an alle die heute dabei waren. Merci

die letzten zuckungen eines quasi-toten systems?

Ich kann dem nicht folgen was Scott Skyrm sagt. Es geht ja nicht nur um Steuerzahlungen, sondern um den Treasury General Account an sich. Der wird in der Größenordnung von 200 Milliarden Dollar steigen, sprich um den gleichen Wert um den die Überschussreserven sinken. Zweitens: Ich hab die Grafik in meinem Stream gepostet - Dealer sind bis zum Rande ihrer Bilanz (kann nicht ewig ausgeweitet werden) bereits jetzt mit Treasureis vollbepackt und können damit ihre Clearing-Funktionen nicht mehr ausreichend wahrnehmen.

gibts ein QE.....gehts rund.......fragt sich nur in welche Richtung, bei wem? (Gold/Silber/Aktien/Bonds)?????

endlich mal wieder über die Autobahn laufen - da würde ja sogar die kleine Greta nen O.....s

bekommen - alles schon deja vue - nur mit neuen Darstellern

es scheint so langsam Formen an zu nehmen hier passt nichts mehr zusammen und den Durchblick haben sie alle samt verloren es wird mit Händen und Füßen gewedelt aber dies wird den Zusammenbruch auchn icht verhindern !

Super Beitrag und ein ernstes Zeichen, dass etwas faul ist, oberfaul. Aber kein Interesse bei der Masse, man sieht es an der Resonanz auf diesen Artikel.