USA: Bankenumfrage mit leichten Spuren der Finanzmarktturbulenzen – Kreditnachfrage verbessert sich deutlich

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

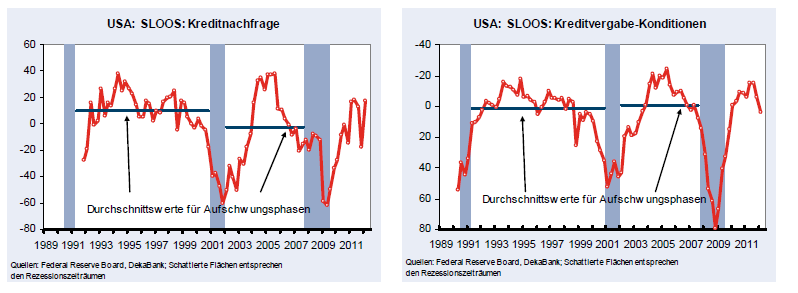

- Die Ergebnisse des von der Fed bei Banken und Versicherungen erhobenen Senior Loan Officer OpinionSurvey für das ersten Quartal 2012 haben sich im Vergleich zum Vorquartal uneinheitlich entwickelt.

- Die Banken melden einen überaus starken Anstieg der Kreditnachfrage der Unternehmen. Die Ergebnisse zu den Kreditvergabe-Konditionen haben sich dagegen nochmals leicht verschlechtert.

- Die Ergebnisse deuten an, dass das US-Bankensystem von den globalen Finanzmarktturbulenzen zusätzlich belastet worden ist. Dagegen ist die Verbesserung der Kreditnachfrage der Unternehmen ein Indiz dafür, dass die realwirtschaftliche Entwicklung bislang von diesen Verwerfungen unbehelligt geblieben ist.

1. Zu Beginn der zweiten Jahreshälfte 2011 waren die Befürchtungen einer erneuten Rezession in den USA groß. Insbesondere die Schuldenkrise in Euroland wurde zunehmend als Risikofaktor gesehen. Bekanntlich blieb nicht nur die Rezession aus, vielmehr gewann die wirtschaftliche Dynamik sogar etwas an Fahrt. Die jüngsten Ergebnisse der Bankenumfrage Senior Loan Officer Opinion Survey (SLOOS) von der Fed für das erste Quartal 2012 deuten an, dass die Verspannungen der globalen Finanzmärkte dennoch nicht ganzspurlos am US-Bankensystem vorbeigegangen sind. Der SLOOS beinhaltet (unter anderem) Informationen zu

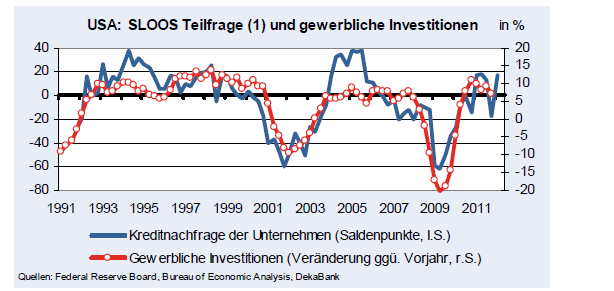

(1) der Kreditnachfrage der Unternehmen bei den befragten Banken,

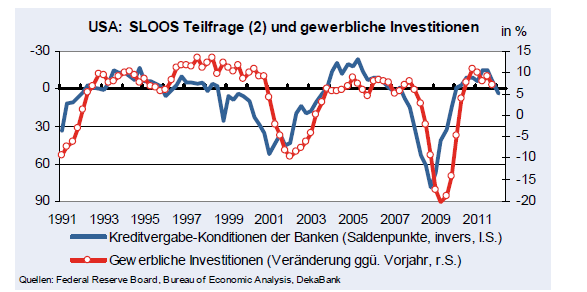

(2) den Kreditvergabe-Konditionen für Unternehmen,

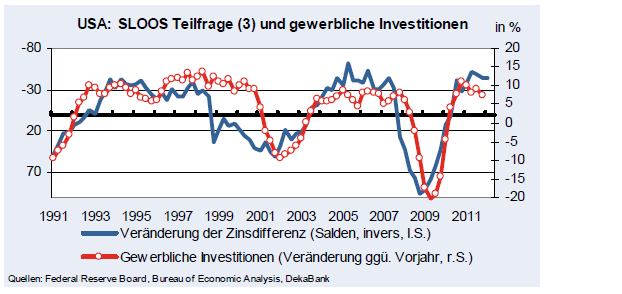

(3) der Zinsdifferenz der Banken (aus Kreditzinsen und Refinanzierungszinsen).

Insgesamt haben sich die Umfrageergebnisse im Vergleich zum Vorquartal uneinheitlich entwickelt: Überaus stark verbessert hat sich nach Einschätzung der Banken die Kreditnachfrage der Unternehmen. Allerdings ist hierbei die Entwicklung im Vorquartal zu beachten: Im vorherigen vierten Quartal 2011 lag eine sehr deutliche Verschlechterung vor, die möglicherweise noch Rezessionsängste der Unternehmen beinhaltet hat. Der Anstieg im ersten Quartal bedeutet eine Rückkehr auf die verhältnismäßig hohen Umfragewerte im bisherigen Aufschwung. Zum zweiten Mal in Folge haben sich dagegen die Ergebnisse im Bereich der Kreditvergabe-Konditionen verschlechtert. Erstmals seit Ende 2009 liegt ein unterdurchschnittlicher Wert vor. Durchaus denkbar ist, dass sich hierbei die globalen Finanzmarktturbulenzen bei den Banken bemerkbar machen, denn mit den Turbulenzen dürfte die allgemeine (inländische) Risikoneigung der Banken abgenommen haben. Sehr deutlich wird dies in den separaten Umfragen der Fed bei Banken mit Konzernmüttern im Ausland. Diese ausländischen Banken haben die Kreditvergabe-Konditionen in den Vereinigten Staaten deutlichverschärft und stellen zudem keine Verbesserung der Kreditnachfrage fest.

2. Die Belastungen des US-Bankensystems durch die globalen Finanzmarktturbulenzen bzw. die damit zusammenhängende europäische Schuldenkrise erscheinen verkraftbar. Allerdings sind die ei2genen Strukturprobleme im Bankensystem noch nicht vollständig behoben. Insbesondere der weiterhin sehr hohe Anteil der sogenannten „Problembanken“ von über 11 % zeigt, dass die Bankenkrise noch nicht vollständig überwunden ist. Bislang hat sich die europäische Schuldenkrise in der US-Wirtschaft nur temporär in den Stimmungsindikatoren und im geringen Ausmaß im Bankensystem niedergeschlagen. Spürbare Wachstumseinbußen lassen sich dagegen nicht feststellen. Nach den eher enttäuschenden Umfrageergebnissen des Vorquartals ist insbesondere die starke Verbesserung der Umfrageergebnisse hinsichtlich der Kreditnachfrage erfreulich. Durchaus möglich ist, dass sich die bislang sehr kräftige Investitionsdynamik der Unternehmen auch in diesem Jahr fortsetzt. Dies würde eine positive Überraschung darstellen. Die Verschlechterung der Kreditvergabe-Konditionen mahnt allerdings zur Vorsicht: Eine erneute Verspannung der globalen Finanzmärkte könnte auch den Wachstumsausblick für die US-Wirtschaft merklich eintrüben.

3. Im ersten Quartal 2012 hat sich der Saldo für die Kreditnachfrage von -17,3 auf +17,4 Punkteverbessert. Dies war der zweitstärkste Anstieg des Saldos seit Beginn der Befragung Anfang der Neunzigerjahre. Ein positiver Wert signalisiert, dass mehr Banken eine gestiegene Kreditnachfrage melden als eine gesunkene. Die Verbesserung des Saldos war nahezu gleichermaßen bei mittleren und großen Unternehmen sowie bei kleinen Unternehmen stark ausgeprägt. Insgesamt signalisieren die Ergebnisse, dass die Unternehmensinvestitionen im ersten Quartal 2012 im Vergleich zum Vorjahresquartal verhältnismäßig kräftig ansteigen werden. Im Vergleich zum Vorquartal entspräche dies sogar einem extrem starken Anstieg der Investitionen.

4. Verschlechtert hat sich der Saldo der Kreditvergabe-Konditionen der Banken. Gemessen wird hier der Anteil der Banken, die ihre Konditionen verschärft haben, abzüglich des Anteils derjenigen, die ihre Konditionengelockert haben. Dieser Saldo der Kreditvergabe-Konditionen verschlechterte sich im ersten Quartal von -6,1 Punkte auf +3,7 Punkte (im Schaubild ist die Zeitreihe invers dargestellt). Die Verschlechterung war im Bereich der mittleren und großen Unternehmen etwas ausgeprägter als bei kleinen Unternehmen. Der Saldo der Kreditvergabe-Konditionen signalisiert einen Rückgang der bislang hohen Jahresveränderungsrate der Gewerbeinvestitionen auf ein eher unterdurchschnittliches Wachstumsniveau. Aufgrund der Vorlaufeigenschaft dieses Indikators gegenüber der Investitionstätigkeit der Unternehmen von ca. zwei bis drei Quartalen deutet sich eine weitergehende Abflachung der Investitionsdynamik bis zum Sommerhalbjahr2012 an. In unseren aktuellen Prognosen ist eine etwas weniger ausgeprägte Abflachung der Investitionsdynamik enthalten.

5. Der Saldo bezüglich der von den Banken verlangten Zinsdifferenz (Differenz aus Kreditzinsen und Refinanzierungskosten) blieb mit -44,9 Punkten im Vergleich zum Vorquartal nahezu unverändert. Damit signalisiert er zum siebten Mal in Folge, dass im Saldo die Banken die verlangte Zinsmarge eingeengt haben. Ein negativer Saldo bedeutet, dass die Unternehmen für Bankkredite einen geringeren Zinsaufschlagzahlen müssen als bisher. Die Ergebnisse lassen zwar keinen Schluss auf die eigentliche Zinshöhe zu. Aufgrund des grundsätzlich niedrigen Zinsniveaus (Leitzinsen, Staatsanleihen) hat die Zinsbelastung der Unternehmen vermutlich aber nochmals nachgelassen.

Anmerkungen: Der Senior Loan Officer Opinion Survey (SLOOS) ist eine Umfrage, die von der Fed quartalsweiseunter ungefähr 50 bis 60 großen inländischen Banken und rund 20 ausländischen Bankinstituten bzw. ausländischen Versicherungen durchgeführt wird. Die Befragung wird so terminiert, dass bei dem Treffen des Federal Open Market Committee zur Mitte eines Quartals die Ergebnisse des SLOOS der Fed vorliegen. Die Veröffentlichung erfolgt dann wenige Tage später.

Rudolf Besch

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.